覓瑞二次遞表港交所:新冠收入銳減現金僅剩407萬美元 醫保支付體系下商業化預期不明

出品:新浪財經上市公司研究院

作者:天利

近日,Mirxes Holding Company Limited(以下簡稱“覓瑞集團”)再次遞表港交所,中金公司、建銀國際爲其聯席保薦人。

覓瑞集團是一家起源於新加坡的微小核糖核酸(miRNA)技術公司。截至2024年4月22日,覓瑞集團共有三款商業化產品,包括利用血液進行胃癌篩查的GASTROClear™、用於肺癌篩查的LungClear™以及COVID-19診斷試劑盒Fortitude™。

其中,GASTROClear™已獲得新加坡衛生科學局的C類IVD證書,Fortitude™已獲得新加坡、歐洲、其他東南亞地區的IVD證書,而LungClear™僅於2022年下半年在新加坡和其他東南亞地區及日本使用新加坡的診斷實驗室啓動LDT,目前仍未啓動臨牀試驗,距離獲得IVD證書仍有相當長的距離。

IVD即體外診斷,基因檢測公司通過研發腫瘤用藥基因檢測的配套試劑盒,再將這些試劑盒賣給醫院,成爲醫院常規檢查項目,從而獲利。試劑盒迭代快、品種多,研發與拿證週期長,需要公司有非常強的研發實力與充足的資金支持。

區別於IVD,LDT模式通常是指醫學檢驗部門自行研發、驗證和使用的檢測方法,核心解決的是有剛性臨牀需求,但受限於樣本獲取較難、驗證較難等,無法在短期獲取有證IVD產品的一種替代路徑。

自LDT模式進入中國市場以來,無系統化政策監管爲其安全性和可實操性埋下不穩定因素,且由於國家醫療保險提供商通常專注於提高護理質量及降低成本,國家醫療保險更有可能覆蓋獲得中國國家藥監局批准的IVD而非LDT,因此LDT業務在國內的市場規模擴容緩慢。

目前,覓瑞集團的三款商業化產品中,僅COVID-19診斷試劑盒Fortitude™已進入中國市場,GASTROClear™、LungClear™的LDT業務均未在國內開展。因此,覓瑞集團營收主要來自新加坡、印尼、菲律賓等東南亞國家。

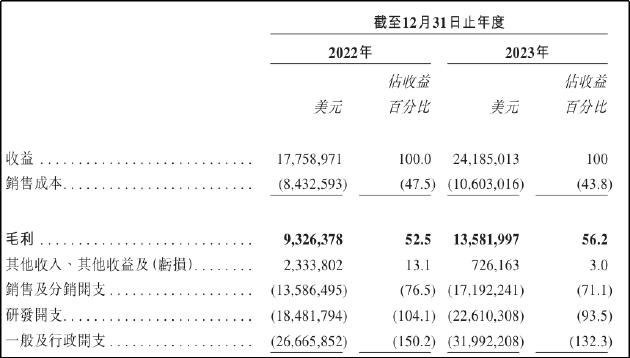

從財務數據看,覓瑞集團近年來持續虧損,2021年至2023年虧損額分別爲308.11萬美元、5620.27萬美元、6956.93萬美元。即使剔除財務成本、所得稅開支僅看經營部分,公司同樣處於虧損狀態且2023年虧損額同比擴大。其中,2022年、2023年經營活動虧損額分別爲4718.39萬美元、5867.91萬美元。

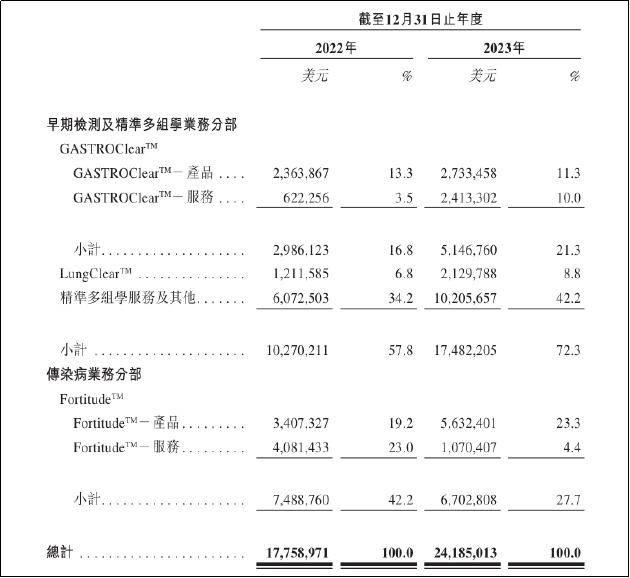

結合業務來看,COVID-19診斷相關產品及服務是公司近年來的重要收入來源之一,2022年、2023年營收佔比分別爲42.2%和27.7%。

此外,據前版招股書顯示,2021年,傳染病業務分部的收入爲5432.4萬美元,佔總收益的比重高達89.6%,同年公司虧損額顯著收窄。而隨着新冠疫情成爲過去式,Fortitude™產品及服務營收銳減,公司虧損額再度擴大。展望未來,相關營收或進一步下降並持續拖累公司業績表現。

因此,覓瑞集團急需尋找新的業績增長點。受限於國內政策及監管環境,公司LDT業務短期內難以在國內市場有所建樹。從產品研發進展看,GASTROClear™登陸中國市場的預期較爲清晰,短期內落地性較強,或許是其破局的主要方向之一。招股書顯示,公司已於2023年11月完成臨牀試驗,並於2023年12月向中國國家藥監局提交IVD註冊申請,預計將於2024年第四季度獲得中國國家藥監局批准。

但結合國內的醫保支付政策以及同類產品的市場競爭力來看,GASTROClear™能否在國內市場取得成功存在較大不確定性。

目前,胃鏡檢查仍爲胃癌篩查及診斷的金標準,價格低廉。而GASTROClear™等分子診斷IVD產品以及膠囊胃鏡等新型檢測產品只能起到補充及輔助作用,發現問題後往往仍需進行胃鏡檢查且價格相對高昂。在我國現行醫保支付體系下,市場是否願意爲其買單有待考證。

覓瑞集團在招股書中也表示,GASTROClear™於獲得市場認可方面的一個主要障礙是難以確保被公立及私營健康保險提供商納爲可報銷項目。截至最後實際可行日期,GASTROClear™不在其已實現商業化的司法權區的任何醫療或商業健康保險計劃的承保範圍內。

此外,公司既往並無在國內市場商業化銷售同類產品的經驗,這也導致放量預期進一步轉弱。然而,留給覓瑞集團的時間或許已經不多了。

IPO之前,覓瑞集團獲得過不少投資,投資方包括保薦機構建銀國際、復樸投資、華潤正大生命科學基金、美國醫療基金Rock Springs Capital、EDBI、高榕資本、諾輝創投等,累計獲得了約1.67億美元的融資。

而相關融資很大一部分爲通過發行可轉換可贖回優先股取得,如公司未能如期上市,則需要承擔贖回義務並支付利息。截至2023年,公司可轉換可贖回優先股共計1.97億美元,當年可轉換可贖回優先股的利息達1014.83萬美元。大額可轉換可贖回優先股也導致公司錄得淨負債,2022年、2023年負債淨額分別爲6176.2萬美元、1.32億美元。

連年虧損疊加高昂的財務成本,覓瑞集團失血嚴重,現金流持續流出,流動資產淨額逐年減少。2022年、2023年以及截至2024年前三月,公司流動淨資產分別爲6202.65萬美元、5350.3萬美元、4127.41萬美元。現金資產則更是捉襟見肘,截至2024年2月29日,公司所持有的現金及現金等價物餘額僅有406.88萬美元。

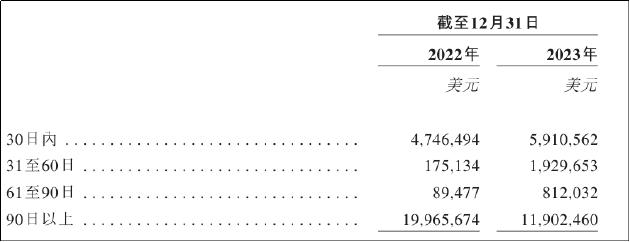

值得關注的是,在流動資產中,應收賬款佔據了相當的比重。截至2024年2月29日,公司貿易及其他應收款項爲2321.03萬美元,佔全部流動資產的比例爲56.24%。從賬齡結構看,90日以上應收賬款佔比接近6成。而根據招股書信貸政策顯示,覓瑞集團一般會授出最多一個月的信貸期,可見大部分應收賬款已出現逾期現象。

在資金嚴重匱乏的情況下,公司期間費用仍居高不下,2023年銷售費用、研發費用、行政費用佔營收比例分別高達71.09%、93.49%、132.28%。

自身造血能力明顯不足,現金嚴重不足,虧損額連年擴大,融資也已進行到D輪,再寄希望於戰投出手希望或已渺茫。由此可見,尋求二級市場上市對於覓瑞集團而言已迫在眉睫。