港交所ESG“鼠年新规”将通过供应链传导 企业和投资者如何应对?

香港交易所(00388-HK)发布的新版《ESG报告指引》不仅牵动着逾2400家香港联交所上市企业的心,也将对逾3800家A股上市公司的未来道路提供指引,投资机构能从中国资本市场的ESG趋势变化中嗅得什么讯息呢?1月16日,财华社记者参与国内顶尖ESG评级机构商道融绿组织的第二期ESG线上研讨会——上市企业如何运用《ESG报告指引》,以下是经记者整理的会议现场直击。

注:第一期内容详见财华社前期报道《商道纵横:如何理解港交所ESG报告新规?》

调整总览

港交所新版《ESG报告指引》全面提升对上市公司的ESG披露要求。首先将ESG报告披露时间提前,由原先的“年报”发布后四个月内调整至“财年”结束后五个月内。这意味着于2020年6月30日结束财年的上市公司最迟需在2020年11月30日前披露ESG报告。

新规强制要求上市公司需披露ESG管治架构、汇报原则及汇报范围,强调董事会对ESG工作的领导,并要有科学的管理流程识别、管控ESG风险,提出可量化的目标和具体的解决方案。尽量以数据化的方式呈现ESG报告,这对于投资机构来说,又多了一条通过非财务数据识别上市公司质地的数据来源。对于上市企业来说,也有利于ESG风险的治理。本场研讨会主要从环境、社会两大范畴做了具体建议。

1.环境范畴:环境目标、气候变化

从排放物上,新版指引要求企业需提出具体的减排减废目标,以及为实现目标所采取的具体行动步骤。在提高资源的利用率上也采用类似披露方案。在饱受全球关注的气候变化方面,企业需披露直接对气候造成的影响,及减缓措施和实现途径。

财华解读:新规建议用数据化的方式呈现目标和披露预治理流程,保证了上市公司的减排减废不会成为一纸空谈。这将促使上市公司更加重视环境保护相关的投入,对环境污染较重的制造业将增加相应资本开支。

商道融绿在现场介绍了其为浦东建设(600284-CN)、中国移动(00941-HK)及中国平安(601318-CN)(02318-HK)所做的ESG报告案例。预计中国平安的2019年ESG报告将在3月中旬至3月底披露,想尽早了上市公司如何回应气候变化议题的企业及投资机构可以关注。

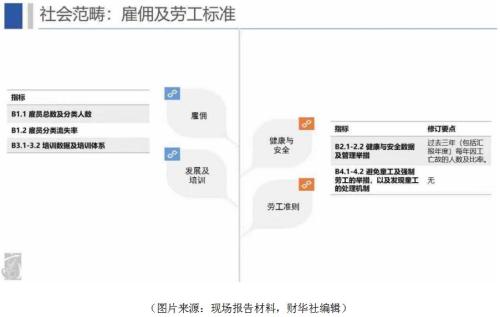

2.社会范畴:雇佣及劳工标准

新指引下,社会范畴的雇佣及劳工标准信息由建议披露调整为“不披露,就解释”,要求披露具体的分类口径,例如对在职员工及外包员工信息披露,披露雇员分类离职率。同时要求披露过去三年的因工伤亡职工人数及比率,这意味着企业需从2019年就开始相关数据收集。

财华解读:过去企业财报中往往只披露期末雇员数量,并没有动力披露员工离职率,同时更不会主动披露伤亡率。在新规要求下,将逐步披露相关数据,对于投资机构来说,又多了一份可用于量化统计的非财务数据,可用于衡量企业的运营及风险因素。

商道纵横方面现场表示,与其交流的很多上市公司表示相关数据的收集和披露很有挑战。

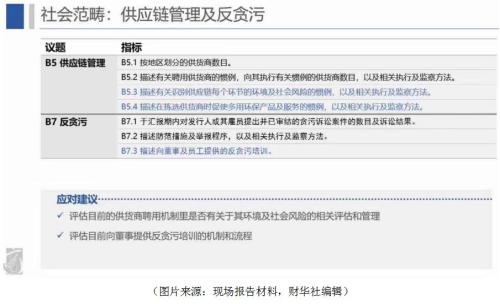

此外,新规提出了更为严格的供应链管理要求。要求企业识别供应链每个环节的环境及社会风险,挑选供货商时选用更多的环保产品及服务,并提供具体的执行及监管方案。

财华解读:供应链管理要求的提高,促使ESG规则从企业自身穿透至供应链的上游企业,使全产业链的公司同时受到ESG规则约束,这对中国的上市及非上市企业均具有深远影响。举例:2019年12月11日赣锋锂业(002460-CN)(01772-HK)宣布与宝马签订5.4亿欧元氢氧化锂供货大单,但宝马要求原料产地需出自指定的澳大利亚硬岩矿以符合宝马对供应链的ESG可持续发展标准。在全球推行ESG评级的大潮下,获得评分较高的企业将获得优势,无论他们处于行业供应链的哪个位置。

与此同时,新规对员工培训和反贪污治理也提出更高要求。产品责任和社区方面虽无修改,但上市企业普遍反映完善数据记录实行困难,尤其是社区数据方面,仍建议早做准备以应付未来可能发生的变动。

研讨会后进入现场问答环节,以下是经财华社整理的现场问答实录:

Q(财华社):请问港交所此次ESG新规加上国内A股的CSR相关要求,他们比较国际上的MSCI和FT的ESG评级有何区别?

A(商道纵横合伙人刘涛):此次港交所ESG新规较国际评级机构标准更近了一步,ESG治理上升到公司(董事会)管制层面,将非财务信息和财务信息做同样的披露和管理。

当然差别还是有的,港交所及上交所比较MSCI在议题方面仍有20-30%的差别,在最近的CRO峰会上也发出报告,中外标准在议题下面的差别会更大。评级公司输出的是更加定制化的产品,企业自身披露的信息是素材,这和加工后的成品(报告)有很大差别,要完成对接尚需经历一定的过程。举例,董事会ESG披露机制建立后,仍要把信息披露水平提升起来,如针对具体行业做优化。

Q:就商道融绿接触到的企业来说,他们的对ESG报告披露关注的形式、内容,有何偏好?

A(刘涛):我个人没偏好,但我们服务的上市公司,都有鲜明的偏好,主要是企业文化和价值观的偏好。第一是ESG信息披露是定制化的过程。首先要按联交所和上交所要求披露,同时要反映所在行业的定制化的议题,然后我们统筹后,用规范化、标准化的形式输出。标注化的输出是我们倡导的。

第二点,每家公司可以根据自己的价值观、企业文化和视觉效果进行修饰。可以将原始的ESG报告融入到CSR报告中,使报告可以面向更多的媒体、政府及更多利益相关方。

Q(财华社):ESG评级收集的上市公司负面信息是从媒体中来吗?这是否会导致大型企业有更多资源做舆情管理而占据优势,小型企业占劣势,从而影响整体平衡?

A(刘涛):这是一个好问题。我觉得首先ESG评级主要是面向上市公司的,对大中小型企业相对平等,中小企业投入资源虽有限,但管理范围较小,大公司往往有更大的管理半径,也需投入更多的资源,整体上他们是平衡的。

ESG收集的负面信息不是来自媒体。商道会检索很多数据来源,如供应链负面信息,我们会考量这些信息,做风险管理。前些日子在上海,MSCI方面表示,你(企业)不披露,他(MSCI)也会知道。因MSCI会访问庞大多样的数据库来源,从中获得上市公司的风险信息,然后再考虑公司的风险应对,是否积极有效,给予不同的打分。如果公司不披露不处理会扣分很厉害。MSCI的替代信息率是45%

Q(财华社):MSCI的替代信息具体是怎么操作呢?

A:(刘涛):对企业来说,你的信息不只你一个人知道,信息会扩散,然后会被多个点记录,不仅是商道或其它评级机构知道。替代信息不一定是最真实的,所以我们建议上市企业主动披露正面信息和负面信息,以积极的方式去应对和处理ESG应披露的信息。