地贵、钱贵、周转慢,长租公寓也委屈

导读:将预期租金收入转化为消费信贷,将风险都转嫁给了投资人、房东和承租人,如果经营方扩张速度过快导致资金链断裂,投资人、房东和承租人都有可能承受损失。

图片来源:全景视觉

作者 | 经济观察报 记者 刘璐

本文由经济观察报宏观经济研究院出品

“长租公寓痛点在于‘地贵、钱贵、周转慢’。”联讯证券首席宏观研究员李奇霖指出,只有解决这三个难题,长租公寓才能盈利。

李奇霖认为,实现盈利应该做到拉高资金杠杆(融资包括ABS)、运营杠杆(第三方与租客签订租金信贷后第三方将房租提前支付给运营方)以及扩大规模获取定价权。

李奇霖表示,目前长租公寓的物业成本和融资成本都很高。

长租公寓分为集中式和分散式两种。

物业成本上,集中式长租公寓的拿地从价高者得,变成竞拍自持面积或者保障房面积的方式来提供租赁住宅用地,而分散式长租公寓在不同品牌竞争房源炒高租金的情况下,为了扩张规模,会跟散租房源竞争。

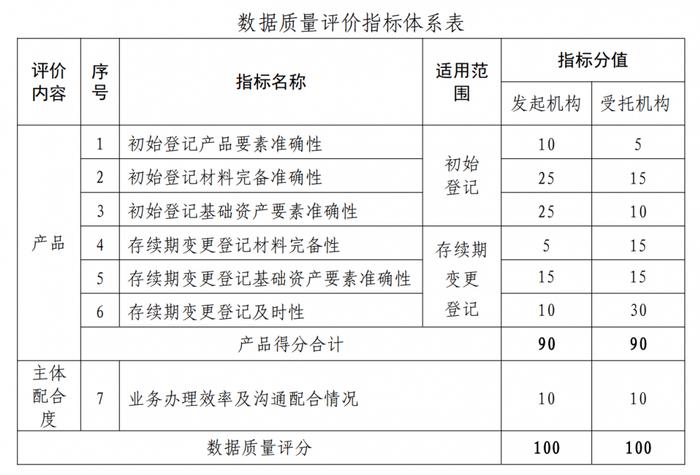

融资成本上,地产公司有不低的财务成本,融资方式有贷款,发债和ABS。但是作为政策提倡领域的长租公寓,还有专项债和资产证券化。

租赁住房专项公司债券是中国推行租赁住房过程中的一个重要的融资工具探索,就是在项目建设之前就可以通过发债融资,融到钱以后拿来建房、装修、经营,相当于开发商可以“借鸡生蛋”。

资产证券化开始时间更早,更重视底层资产的资质,要求项目在“可以产生独立、可预测的现金流”的基础上发行,就是项目已经建成,并且能产生稳定的现金流,这种资金一般可以用来还债或者建下一个项目来扩张规模。

李奇霖认为,这些专项债和资产证券化产品的流动性不强,期限又动辄三年五年,有的甚至年,要想发行成功就需要提高利率,所以企业的财务成本较高。

李奇霖建议,解决“地贵”,可以从低价供地用税收取代卖地和使用商业用地或者集体土地建设租赁住房两方面入手。政府可以通过长租公寓收税和引进人才促进产业建设,而随着各地区试点“租售同权”和允许商业用房改建租赁住房并且可以将用途改为居住用地,就为长租公寓使用便宜的商用地提供了条件。

解决“钱贵”,可以从提高流动性、降低风险计提入手。或者提高专项债和资产证券化产品的流动性(但是房地产企业作为“两高一剩”行业这点不太容易),或者降低这种政策支持债券的资本计提,从而让金融机构更愿意配置这些产品。

解决“周转慢”,资产证券化可以让经营方将物业所有权和未来的租金收入打包转让,回收资金,可以提高项目的周转率。

不过李奇霖强调,这个过程中涉及一些风险,比如将预期租金收入转化为消费信贷,将风险都转嫁给了投资人、房东和承租人,如果经营方扩张速度过快导致资金链断裂,投资人、房东和承租人都有可能承受损失。

本内容系经济观察网独家原创,经济观察报社版权所有。未经授权,禁止转载。

点击下列关键词,洞察近期深度热文

改革开放40周年,周其仁再谈改革

北京租房十年账本

滴滴顺风车事件启示录

滴滴司机眼中的网约车

滴滴拒绝有前科者对错之辩

趣店下一站|18线演员的追梦之路

自如的“杠杆扩张术”|长租公寓中间商

查看原文 >>