国君策略:货币创造超预期 背后是市场信心提升超预期

【国君策略】信心提振,结构进击

来源 谈股问君

原创 李少君 陈显顺

导读

货币创造超预期原因是市场信心的大幅提升,这传递了两个信号:第一,信用底来临,盈利底或在Q3;第二,第一个胜负手向第二个胜负手切换,周期进击。

摘要

货币创造超预期,背后是市场信心提升超预期。早在2月27日的北京策略会上,我们黄燕铭所长就言道“人们的信心提升后,未来我们可以看到的现象是,即使货币政策不再放松,社会融资总量也会超预期地增长,这对基建投资有利,所以我们认为消费股的行情在下阶段将转交给周期股”。4月12日公布的金融数据便是很好的印证,市场对于经济恢复的信心大幅提振。面对大幅超预期的货币创造,后市两大问题待研判:1)信用底到来,盈利底什么时候来?2)机会在何处?

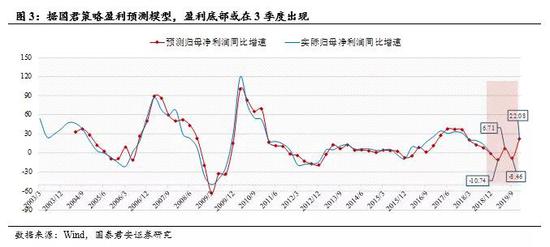

信号一:信用底来了,盈利底还会远吗?当期市场一致预期经济将会沿着“政策底-信用底-经济底”的路径演化,而政策底在2018年7月后确认,当前市场关注重点在于宽货币向宽信用的传导,以及进一步向经济动能的传导效果。3月的社融再次大幅超预期让我们确认信用低已经到来。那么,我们接下来的关注点便转向盈利底。从历史比较视角来看,我们将目光锁定在信用周期扩张早期,即已经看到信用底部,而宏观经济改善尚未明晰的阶段,结合《经济超预期,把握市场三个胜负手0409》,我们发现中观改善到盈利的传导需要1-2个季度。再参考国君盈利预测模型(详见《分歧与期待——二季度策略展望》0411),我们认为盈利底的出现大概率在三季度。

信号二:胜负手之二,结构下的进击。我们曾在《论今年市场的三个胜负手0324》中提到,胜负手之一是保证前期投资收益兑现落袋,这是本周市场震荡下行的原因之一。今年的胜负手之二是对后一阶段早周期结构性机会的把握。虽然短期宏观层面尚不能看到数据体现,但中观层面早周期领域的积极变化已经发生。随着市场转向盈利占主导的下半场,机构主流资金逐渐加强发力,资本支出、地产投资和耐用消费品为主导的早周期板块行情有望获得相对收益。不同于上半场资金驱动,主题炒作主导市场,下半场回归基本面超预期。从资产价格为度,虽然消费相对周期的估值位置仍在2003年以来的均值之下,但经历2015供给侧改革之后的周期品今非昔比,如果以2015年以来的均值来看,周期相对于消费的估值性价比正在凸显。

胜负手的第二重切换,周期进击。市场回调主要是前期获利盘丰厚筹码有兑现需求,正如我们一直提及的今年市场的第一个胜负手。而今,第二个胜负手已到来。我们认为,后续市场主线要从资金驱动的热点轮动,向基本面支撑的估值洼地切换,实际上近期市场业绩报告表现突出的板块表现较好,已经初步显示出市场对于盈利重视程度的加强。在此逻辑之下,我们持续推荐周期板块。中观层面早周期领域的积极变化已经发生,稳增长预期叠加低估值因素,周期板块将有明显表现,如建材、钢铁、地产等行业。其次,伴随基本面和业绩悲观预期释放,受益科技创新政策红利、科创板辐射以及社融大幅超预期,市场风险偏好继续修复,泛在电力物联网、5G、智能网联汽车、国企改革等概念板块将迎来表现机会。

正文

1. 信心提振,结构进击

货币创造超预期,背后是市场信心提升超预期。早在2月27日的北京策略会上,我们黄燕铭所长就言道“货币政策效果好坏的一个关键变量在人心,人们的信心提升,未来我们可以看到的现象是,即使货币政策不再放松,社会融资总量也会超预期地增长,这对基建投资有利,所以我们认为消费股的行情在下阶段将转交给周期股”。4月12日公布的金融数据便是很好的印证。3月新增社融2.86万亿,比去年同期多增1.2万亿。其中,人民币贷款贡献了0.8万亿。其他部分,表外融资本月同比新增达3353亿元,专项债本月同比新增达1870亿元,也是同比新增的正向贡献。面对大幅超预期的货币创造,后市面临两大问题:第一,信用底到来,盈利底什么时候来?第二,机会在何处?

信号一:信用底来了,盈利底还会远吗?当期市场一致预期经济将会沿着“政策底-信用底-经济底”的路径演化,而政策底在2018年7月后确认,当前市场关注重点在于宽货币向宽信用的传导,以及进一步向经济动能的传导效果。2019年1月天量社融数据发布,在一定程度上增强了市场对于信用底出现的信心,但仍不能确认。3月的社融再次大幅超预期让我们确认信用低已经到来。那么,我们接下来的关注点便转向盈利底。从历史比较视角来看,我们将目光锁定在信用周期扩张早期,即已经看到信用底部,而宏观经济改善尚未明晰的阶段。在《经济超预期,把握市场三个胜负手0409》中我们提及,基于信贷增速以及社融增速的变化,我们筛选了历史上三轮信贷扩张周期,2005年、2012年和2015年,分别考察挖掘机销量和固定资产投资、30大中城市商品房成交面积和房地产开发投资完成额、商用车销售增速与汽车销售增速数据。基于此,我们发现中观改善到盈利的传导需要1-2个季度。结合国君盈利预测模型(详见《分歧与期待——二季度策略展望》0411),我们认为盈利底的出现大概率在三季度。

信号二:胜负手之二,结构下的进击。我们曾在《论今年市场的三个胜负手0324》中提到,今年市场重要的三个胜负手,而这周是第一个胜负手很好的体现。我们认为胜负手之一是保证前期投资收益兑现落袋,这是本周市场震荡下行的原因之一。今年的胜负手之二是对后一阶段早周期结构性机会的把握。虽然短期宏观层面尚不能看到数据体现,但中观层面早周期领域的积极变化已经发生,这些积极的变化将会随着市场对于盈利重视程度的增强而获得关注。随着市场转向盈利占主导的下半场,机构主流资金逐渐加强发力,基于基本面逻辑有相关数据可供跟踪,资本支出、地产投资和耐用消费品为主导的早周期板块行情有望获得相对收益。不同于上半场资金驱动,主题炒作主导市场,下半场回归基本面超预期。从资产价格为度,虽然消费相对周期的估值位置仍在2003年以来的均值之下,但经历2015供给侧改革之后的周期品今非昔比,如果以2015年以来的均值来看,周期相对于消费的估值性价比正在凸显。

胜负手的第二重切换,周期进击。市场回调主要是前期获利盘丰厚筹码有兑现需求,正如我们一直提及的今年市场的第一个胜负手。而今,第二个胜负手已到来。我们认为,后续市场主线要从资金驱动的热点轮动,向基本面支撑的估值洼地切换,实际上近期市场业绩报告表现突出的板块表现较好,已经初步显示出市场对于盈利重视程度的加强。在此逻辑之下,我们持续推荐周期板块。虽然短期宏观层面尚不能看到数据体现,但中观层面早周期领域的积极变化已经发生,稳增长预期叠加低估值因素,周期板块将有明显表现,如建材、钢铁、地产等行业。其次,伴随基本面和业绩悲观预期释放,受益科技创新政策红利、科创板辐射以及社融大幅超预期,市场风险偏好继续修复,泛在电力物联网、5G、智能网联汽车、国企改革等概念板块将迎来表现机会。

2. 周度市场表现

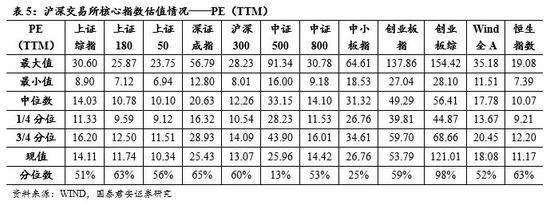

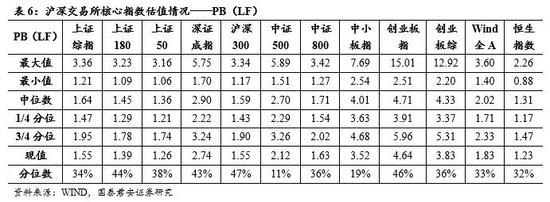

3. 估值情况