PTA和乙二醇2019回顾与2020年展望

作者:郑邮飞 /Z0010566/,一德期货能化分析师

▐ 行情回顾

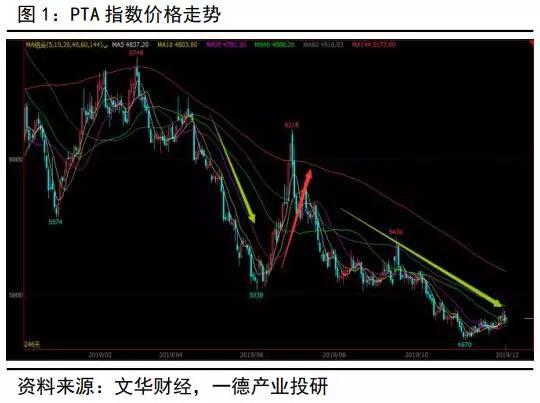

1. PTA:2019全年整体走跌

一季度行情再春节前终端补库行情的带动下维持震荡走势,二季度行情先抑后扬,4-5月份一方面下游订单一直寥寥,同时恰逢淡季以及贸易战升级,全球宏观预期渺茫,PTA开始大跌,5月下旬原油大跌亦加速这一过程。6月份随着利空情绪释放,以及一些宏观的边际转暖,PTA开始企稳反弹。特别是6月下旬G20期间元首会晤,贸易战缓和,PTA开启加速上涨模式,但一周之内从涨停到跌停。三季度由于PTA高利润供给开工较高,库存累积,价格下跌;四季度10月开始在贸易战以及宏观预期偏弱背景下PTA跟随整个化工下跌,同时叠加未来产能投放预期(PTA与PX均有产能投放,成本与自身基本面双利空),PTA弱势已定。

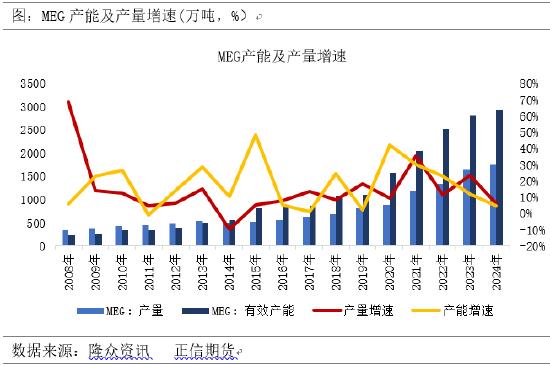

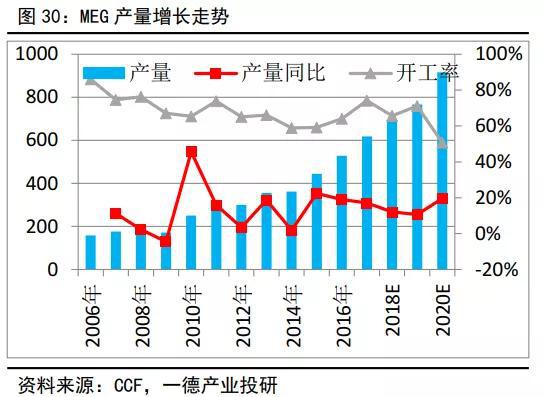

2. MEG在投产预期大跌后的供给自我修正

MEG自2018年三季度煤制新产能集中投产以来,原有平衡被打破,库存不断累积,价格跌跌不休。现货价格自2018年9月初的8250元/吨左右跌至5中下旬的4200元/吨左右,几近腰斩,而中间未能有有效的反弹。究其原因,供需产能周期是不可抗拒的。

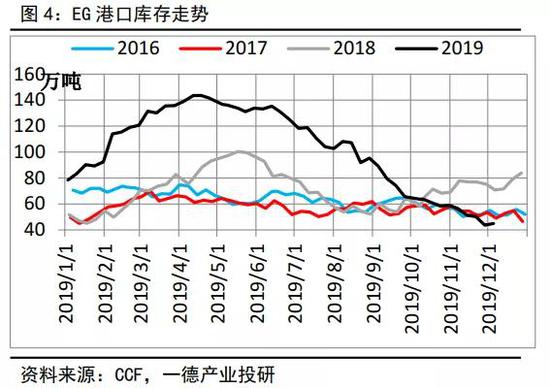

但是,我们也应该看到,进入5月份以后,较低的MEG价格倒逼煤化工以及国外部分油制工厂停车,并且接下来一些煤制工厂的检修时间不断延长。4月下旬-5月油制MEG亦进入亏损,国外部分装置亦采取了减产动作。因此我们看到5-6月份开始MEG整体供需去库,港口库存亦出现下滑(三四季度有港口船货滞期的原因)。价格在5月份触底后整体反弹,9月有沙特爆炸事件的影响,MEG价格大涨,但随后随着沙特装置的迅速恢复价格下跌,11月份以后在港口低库存以及去库影响下,价格小幅反弹。

▐ 聚酯产业链近期运行特点

1. PX产能投放,进入低利润阶段

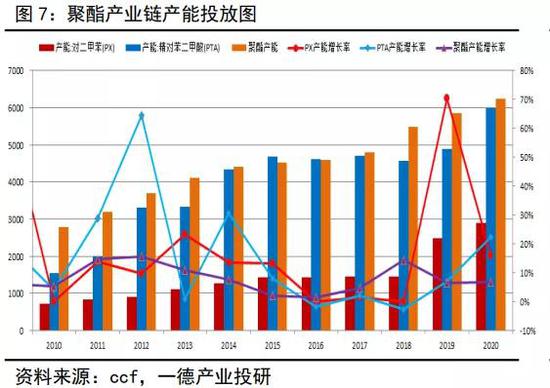

在近几年的的聚酯产业链格局中,由于国内PX产能不足,PX一直在聚酯产业利润分配中占据优势地位。但随着我国大炼化装置的陆续投产,这种局面将得到彻底改变。2019年总体投产1180万吨(上半年恒力450万吨顺利投产,中化弘润80万吨与海南炼化100万吨8、9月份投产,浙石化400万吨11月底重整出合格品,恒逸文莱150万吨11月初投产),产能增速70.4%,算是近年来的最高增速。明年国内预计仍有400万产能投产,产能增速16.04%。

另外需要注意的一点就是PX一些边际高成本产能也会进行产量调节,例如今年下半年由于PX-NAP价差大幅压缩,日韩的一些短流程装置已经有降负和检修现象出现,同时国内的一些外采原料装置亦出现检修(青岛丽东11月停车至12与中、福化四季度负荷开不满或开一条线,且计划12月中检修全部产能、中化弘润10月停车一个多月,福佳大化10月降负荷等)。

按照最近投产的浙石化400W与恒逸文莱150W投产来算需要840万吨PTA产能来匹配,而当前相对确定的已投货即将投的PTA产能仅有590万吨(新凤鸣一期220万11月底刚全投,恒力4期220万以及中泰120万预计明年1月投产),如果浙石化满产(近期已出合格品),PX仍将处于过剩阶段。这种现象会持续到恒力5期250万吨产能预计年中出来后会得到缓解,但仍是略过剩。

站在明年年终的时间节点上,如果预期的PX以及PTA产能能够投产,我们测算两者新增的量正好能够相对平衡,但具体的阶段性供需需要根据具体的产能投产节奏来调整。

预计明年PX-NAP价差将长时间维持在250美金以下水平,阶段性测试200以下。

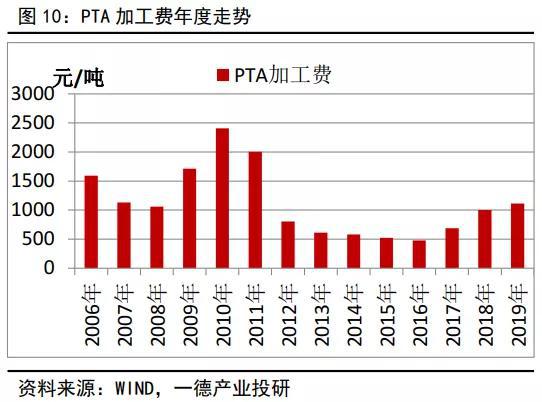

2. PTA加工费进入精打细算的阶段

曾记得2015-2016年,当时市场操作主要逻辑就是根据加工费来框定PTA的运行区间,这是产能过剩背景下产业出清阶段的特殊产物。随后PTA由于产能暂缓投放进入了一波景气周期,依照加工费操作的逻辑变的不那么重要了。而进入2020年, PTA产能增速远远大于聚酯产能增速,PTA将再次出现过剩。加工区间将再次被压缩至较低区间,依照加工费操作的思路将再次回归大众视野。

引用“弯的FOUR”弯哥的PTA成本测算,2020年加工费将在300-500区间波动,较高上限600左右(即老旧小装置的现金流成本)。

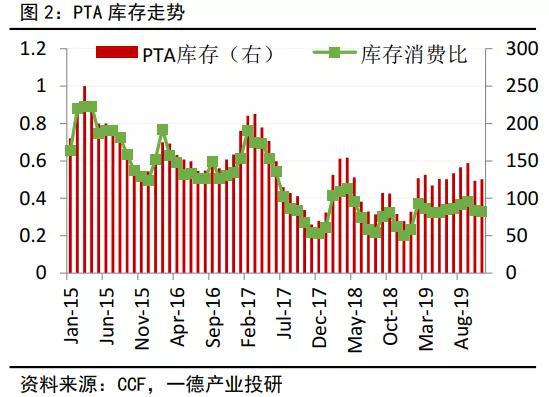

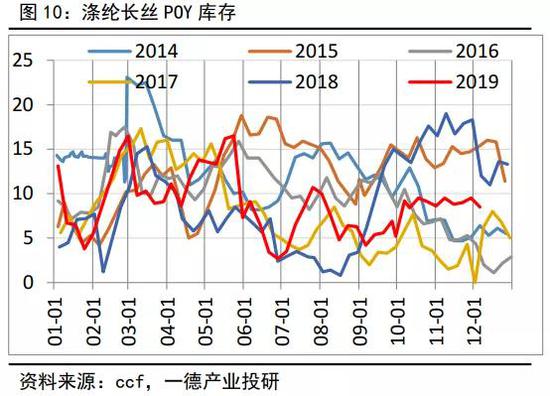

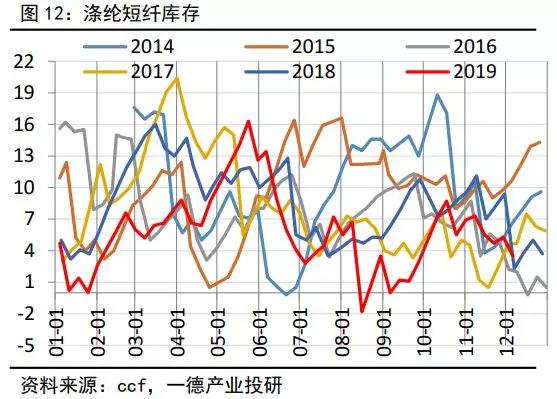

3. 悲观预期下的产业链主动去库

今年特别下半年以来,聚酯产业运行有一个特点就是,预计产能周期降至,且叠加贸易战带来的需求不确定性,整个行业都处于一个主动去库的过程(整个化工都有类似特点)。其中聚酯环节最为明显。按照往年的经验,聚酯库存可以忍受一定的库存阶段性累积,而下半年以来我们看到聚酯主动促销情况明显增多,在自身效益尚可的情况下愿意让利给下游,保证自身低库存运行。而聚酯端和织造端由于悲观预期原料库存又不是很高,这样导致全产业链库存整体相对较低。(PTA库存尚可,EG库存不断去库至年底历年低位,唯一高库存的就是织造端库存略高,这和需求偏弱以及织造端前两年大扩能有关)。

这样会造成一个后果,一旦预期好转,先不说供需基本面改善带来的价格上涨,仅投机性补库或可带动一波不小的反弹,特别是库存超低的品种(MEG12月月中的挤仓就是例证)。

因此对于PTA来说,社会库存相对中性,目前供给增量也相对确定,不会出现较大的预期差;而EG当前库存极低,国内供应存在一定的弹性,外盘到港、海外装置亦存在一定的不确定性,这样供需极易发生一些意外事件导致预期差,从而价格剧烈波动。

4. EG成本基本探明

去年三季度的MEG新产能投产导致EG进入产能过剩,国内供给量快速攀升,至今年3月达到顶峰,随后价格亦持续下跌,进入5月份以后,较低的MEG价格倒逼煤化工以及国外部分油制工厂停车,可以说当前煤化工的成本已经基本探明(5月下旬至8月初,MEG华东价格基本运行在4200-4500区间,对应煤化工现金成本3700-4000元/吨)。4月下旬-5月油制MEG亦进入亏损,国外部分装置亦采取了减产动作。因此我们看到5-6月份MEG整体供需去库,港口库存亦出现下滑。而后由于价格持续处于低位,煤化工减产检修时间多有延长。

5. 产需格局影响波动性,低库存下MEG波动性王者归来

从价格运行角度来看,产业供不应求、库存较低,价格的波动性往往较大。因为较低的库存往往容易受到短期特殊事件的冲击。特别是对于液化品来说,供给受到船期、港口、仓储等的影响,同时液体仓储相较于固体更加显性化,库存缓冲效果较低。相反,如果产业过剩,库存高企,初期胀库带来的跌价行情亦是非常流畅的,后期在高库存背景下,价格波动空间被压缩至一个极小的范围(一般认为是工厂现金流成本是下限,上限至完全成本的范围),除非价格改变供需,导致新的矛盾出现。

今年行情完美的演绎这些情节,3-4月供大于求,库区胀库,当时EG工厂仍有利润,行情开始压利润,价格大跌,跌势极其顺畅。随后压缩至部分企业现金流成本之下后随着企业停车降负价格止跌,但高库存背景下EG价格低位窄区间震荡,波动幅度较小,在这一阶段,价格已经在陆续的改变供需。8-9月份以后,随着库存去到一定程度,量变引起质变,产能过剩背景下的低库存,预期差出现,波动率王者回归。特别是进入12月份,库存持续降低,EG引发一波大幅上涨的大波行情。

6. MEG到港的不确定性

液化品受储运因素的影响容易出现意外事件,同时进口依存度大的品种受船期、天气等影响导致货物不能在预计时间内按时到港,对阶段性的供给形成一定的冲击。

10月下旬以来,受港口封航,船货污染等事件的影响,预期到港货物与实际到港货物差距明显,在行情操作上往往形成预期差,导致价格波动剧烈。

这也是MEG操作的魅力所在,要做这种阶段行情需要信息的全面与及时。

7. 以动态的眼光看待EG/PTA供需

俗话说供需决定价格,价格改变供需,这是市场经济基本的运行规律。尽管从目前的产能预期来看,PTA/EG明年均有较大的产能投放,价格低位影响供应,PTA工厂可能会再次调整自身负荷(2018-2019年高利润高开工可能不复存在了)来实现动态的弱平衡。EG方面今年煤化工减产检修已经完美诠释了价格改变供需,同时部分油化工转产EO等,明年这种现象将会重现。另一方面持续的低价将很好的让利下游,扩大部分终端消费。

总之,在产能过剩背景下,我们还要阶段性的去看待供需。特别是EG,经过今年的测试,EG的供应弹性相对较大,需要以动态的眼光阶段性的看供需。最终品种都将实现一定的弱平衡状态(毕竟库存不能累上天)。

▐ 需求不温不火

1. 聚酯产能增长尚可

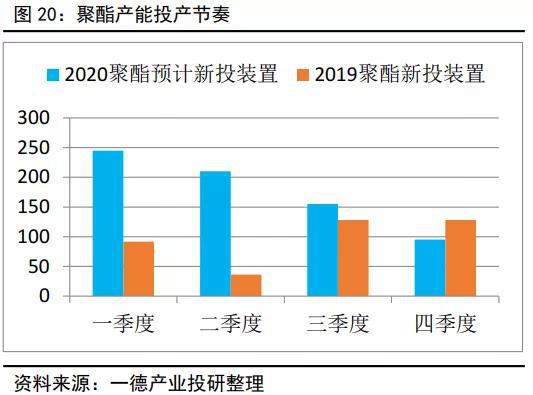

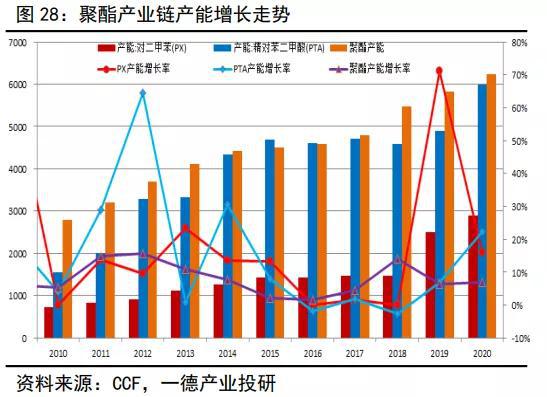

聚酯方面,今年产能投放依然不少,2019年新投产能在358万吨左右,产能增长率在6.5%,但今年聚酯开工同比偏高,产量增长率预计在9.18%左右。2020年预计投产的产能依然较多,初步统计有730万吨,产能增速12.5%,增速可算是惊人。但真正能投产落地的预计也就400万吨左右,增速在6.86%。主要由于从近几年的聚酯增长数据看,聚酯从2016年到现在景气度已经持续了将近3年,从景气周期角度看后期景气度可能下滑(从利润角度看2019年下半年利润整体不如2017-2018年),这样新装置推后概率也就大增。

从当前预期的角度看,明年新装置投产集中上半年(而今年装置投产主要集中在下半年),对于原料PTA/MEG的需求提振强与今年,具体需要跟踪装置的实际投产进度。

2. 织造景气周期已过

(1)内需存压

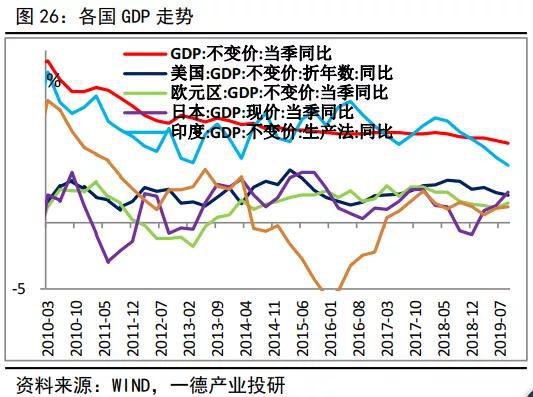

聚酯终端70%多与纺织服装相关,因此需要根据纺织服装的销售情况来判断聚酯需求的强弱。由于纺织服装属于日用消费品,其大趋势与我国总体经济状况GDP相关度较高。从历史数据来看,我国一轮经济周期历时4年左右的时间。本轮聚酯景气周期从2016年下半年开始,目前利润已经进入亏损状态,服装销售同比2018年初已经见顶,目前增长率维持在3%上下的低位水平,GDP当前增长偏低,因此纺织服装内需至少在2020年上半年之前或将维持疲软状态。

(2)终端投资趋缓

从终端纺织业固定资产投资额来看,其与纺织业利润有一定的相关性,2017年下游纺织利润开始好转(有终端喷水织机等因为环保淘汰的因素),我们也看到下游固定资产投资开始反弹,2019年利润开始见顶回落(尽管江浙部分织机淘汰,但转移至内地的产能较多,且产能成倍放大。异地转移织造产能陆续投放),终端固定资产投资亦出现放缓,且目前已没有看到企稳态势。

这从终端加弹机新增的数量亦可以得到印证,2016年新增加弹机依旧较少,但2017-2018年加弹机爆发式增长,不过进入2019-2020年,加弹机增速预计出现明显下滑。

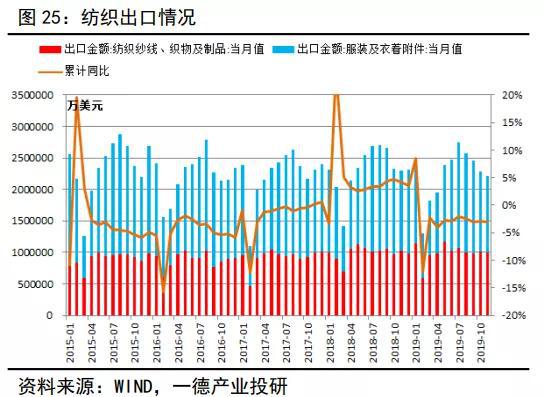

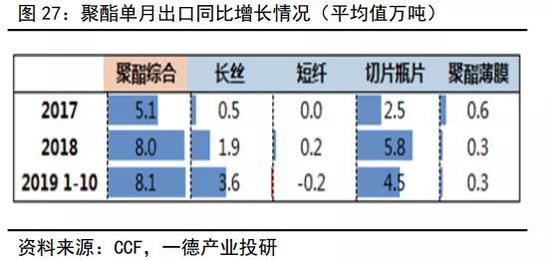

(3)终端出口增速放缓VS聚酯直接出口略增加

2019年1-11月份我国出口纺织纱线、织物及制品以及服装及衣着附件累计同比减少3.09%,今年整体增速已经较前几年下降了较大台阶,进入负增长阶段。且随着不确定性以及全球经济的下滑预期,预计出口形势短期仍难有大的好转。

此外,近几年国内终端纺织服装企业亦加大对东南亚等地区的产能转移,以及土耳其、巴西等地纺织行业的快速发展,导致国内纺织服装成品直接出口的减少。但聚酯特别是长丝出口有增加态势。

▐ 展望

1. 2020PTA产能增速大于需求增速,供应过剩相对明确

从投产周期看,PTA2019年产能增速7%,2020年预计22.3%。下游聚酯产能2019年增速6.54%,2020年预计7%左右。总体看PTA产能增速大于下游聚酯产能增速。

具体来看,投产近在咫尺的恒力4期250万吨以及中泰昆玉120万吨,共需要430多万吨的聚酯新增产能与之匹配,而聚酯预计明年全年也就投产约400多万吨装置,在1月份PTA装置投产后,供给过剩格局相对明确。且明年相对确定的还有恒力5期250万吨预计年中投产以及新凤鸣2期220万吨预计10月投产,加剧过剩局面。

2. EG或逐步进入累库通道

从EG产能投放角度看,2019年产能增速2.18%,相对较低,主要由于低价促使新装置都延迟投产。2020年预计产能增速67%,增速极高但预计会有一定程度的推迟。但不管怎么样都高于聚酯的增速。同时供给方面还要考虑国外装置投产带来的进口增量冲击(马油75W,MEGlobal75W)。

具体来看,我们先不考虑其他煤化的投产,先看即将投产的兖矿40W,以及油化工恒力180万吨以及浙江石化75万吨,需要约880万吨聚酯新增产能与之匹配,可以说上下游投产规模不在一个量级,注定了EG产能过剩的背景。

随着大炼化的逐步投产(恒力预计12月20日乙二醇试车,1月乙烯试车,随后才能开启量产;浙石化乙二顺利开车,12.20左右乙烯试车,预计1-2月份乙二醇出产品)。供需矛盾将不断加剧。

▐ 总结

2019年整体处于一个下跌势,年中由于港口现货偏紧出现一波反弹;PX-NAP价差与PTA加工费遭到了大规模压缩,PX明年上半年过剩,下半年略有好转,预计明年PX-NAP价差将长时间维持在250美金以下水平,阶段性测试200以下。2020年PTA加工费将在300-500区间波动,较高上限600左右(即老旧小装置的现金流成本),依照加工费操作的思路将再次回归主流;由于悲观预期聚酯产业链主动去库明显,谨防悲观预期修复后的补库行为。2020年产能再次大扩张,增速远大于聚酯产能增速,供给过剩格局相对确定。需求方面内外需增速下滑,终端景气周期已过。

MEG在投产预期大跌后的供给自我修正,MEG下跌后成本基本探明,煤化工现金成本在3700-4000元/吨,MEG到港不确定性给予了阶段性操作的机会。2020年随着大炼化产能的逐步释放,MEG将逐步进入累库通道。供需矛盾将不断加剧。

但是我们需要注意,价格压低后将会导致PTA/MEG供给调节,最终实现弱平衡。