国泰君安:50ETF置换有色期货ETF逢绝佳窗口期

摘要:灵活配置方法1:持有50ETF资产,一旦上证50和IMCI指数价差(SZ50-IMCI)突破上轨触发交易,即用有色ETF替代50ETF,直到价差回归至均线,换回50ETF,其中上轨为-28,中轨为-248。灵活配置方法2:持有300ETF资产,一旦沪深300和IMCI指数价差(HS300-IMCI)突破上轨触发交易,即用有色ETF替代50ETF,直到价差回归至均线,换回50ETF,其中上轨为1029,中轨为764。

来源:国泰君安金融衍生品研究所

原标题:50ETF置换有色期货ETF逢绝佳窗口期

摘要

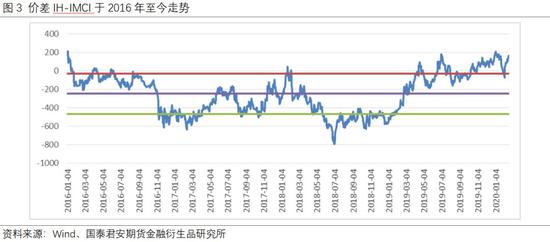

经检验,上证50指数和上期有色金属期货价格指数IMCI的价差长期有一个相对中枢,从2012年至今的数据看,扣除2015年股市的特殊状况,两者价差总共有三次明显抬升并偏离中枢,均是由股票指数的相对走强为主导因素带动的,而此后的价差回落则是由IMCI走强带动,但任何一次的价差明显偏离中枢均以回归结束。

历史上根据IH主力合约和IMCI的价差,总共出现5次完整的交易,历时615个交易日,盈利1708个指数点。从差价点位上来看,当前IH-IMCI价差位于200点附近,处于历史极高位置,如果价差再次均值回归,将会有不错的收益。从时间来看,本次高价差区间超过200个交易日,已经超出了过去5次策略触发的等待时间,从概率上看,回落可能性较大。

利用指数价差的特征,来灵活调整ETF配置,在特定时间,将股票ETF替换成有色ETF,可以有效提高资产的收益水平。从结果来看,从2016年至今,在价差偏离的特定时间段,将配置的50ETF或者300ETF多头,用有色ETF多头进行替代,资产的年化收益率将提高48.49%和204.21%,并且资产的年化波动率和最大回撤仍然保持低位。春节前价差落于200点附近时,春节后的第一个交易日出现了报复性回归到-70。当前价差再次抬升至200点的历史极值附近,是将50ETF置换有色期货ETF逢绝佳窗口期。

1、上证50和IMCI关系

从收益率相关系数来看,样本区间的总体相关系数为0.2652,属于较弱相关性,说明资产之间天然存在配置价值。近阶段两个指数的相关系数跃升至0.75左右,为2012年以来的新高。后阶段相关系数出现均值回归的概率更大,上证50和IMCI走势可能会有分化。

从价差(SZ50-IMCI)的角度看,2015年股票市场的特殊状况扰动了两者间的价差关系,如扣除2015年的特殊因素,有色金属期货价格指数自2012年颁布以来,两者价差在大多数情况下为负数,主要运行中枢在-500和0之间,一旦偏离中枢一定幅度后,价差就有极大概率回归。

历史上总共有三次明显抬升,2015年,2018年初,以及2019年中至今,均是由股票指数的走强为主导因素带动的,而此后的价差回落则是由IMCI走强带动。2019年以来上证50指数走强,以龙头白马品种驱动的核心资产行情,此外A股对外开放的扩大,例如纳入MSCI指数等,成为增量资金重要来源。

从差价点位上来看,当前价差位于200点附近,处于历史较高位置,如果价差均值回归,将会有不错的收益。今年1月3日,IH主力合约和IMCI的价差达到了206点,接近于16年至今的历史极值点,之后价差迅速回落,于2月3日达到-70,在极值点做多IMCI做空IH主力合约,可获得280个点的利润,当前价差再次抬升至200点的历史极值附近,预计将再次向下回落。从时间来看,当前处于高价差区间近208个交易日,已经超出了过去5次价差回归的等待时间。

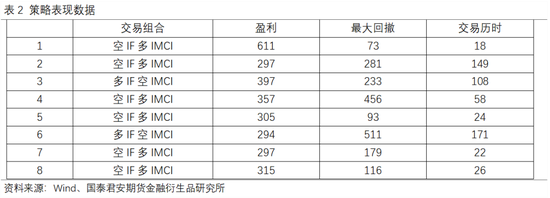

2、IH和IMCI价差策略

过去4年,上证50和IMCI指数的价差的移动中枢一直处于-500到0之间,一旦脱离这个区间,将会发生IMCI走强或者上证50走弱,使得价差回归,我们将根据这个特征,以2016年至今的数据为基础进行测试。

设定策略的触发点。

价差的平均值约为-248,最高为216,最低为-794,标准差为219。本文采用“均值±1倍标准差”作为策略触发的上下轨,约70%的样本落在双轨区间。上轨为-28,下轨为-467,中轨为-248。

当价差<均值-1倍标准差时,买入1份IH的同时卖出1份IMCI;当价差 >均值+1倍标准差时,卖出1份IH的同时买入1份IMCI。

设定策略的出场点。

以中轨作为策略退出触发点,进行反向操作获利了结,中轨为-248。

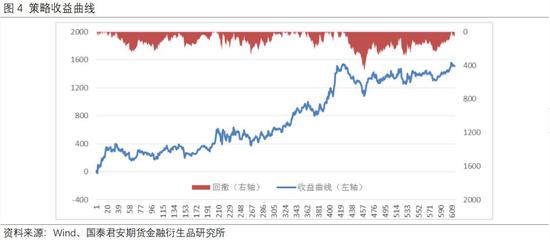

以上是策略的收益曲线,总共5次交易,历时615个交易日,盈利1708个指数点,其中做空IH做多IMCI出现2次机会,总共盈利810点。

除此之外,我们也分析了IF和IC和IMCI的关系,IF和IMCI的价差也有类似的特性,而IF的波动性好于IH,这也使得IF和IMCI出现交易的机会更多,采用“均值±1倍标准差”作为策略触发的上下轨,中轨为764,上轨为1029,下轨为499,2016年至今,共有8次完整交易,历时576个交易日,盈利2873个指数点,其中做空IF做多IMCI出现6次交易机会,总共盈利1198个指数点。而IC和IMCI走势相关性较低,其价差走势并没有呈现“均值回归”特性。

3、ETF灵活替代配置测试

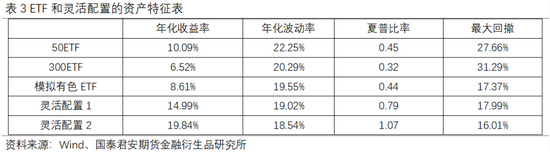

以配置资产为主要目的的机构也可以利用股票指数和有色指数的关系,来灵活调整配置结构,增强收益。本节将使用上证50ETF(510050),沪深300ETF(510300)和有色ETF进行回测,其中有色ETF收益除指数表现以外,另有90%的资金可以产生绝对增厚收益,有色ETF采用IMCI指数+90%的货币基金收益,货币基金采用GC007每日均值。

数据日期:2016/1/1-2020/2/20,共计1005对样本。设定2016年1月1日初始值为1,图13是3个ETF和灵活配置后的的资产收益曲线。

灵活配置方法1:持有50ETF资产,一旦上证50和IMCI指数价差(SZ50-IMCI)突破上轨触发交易,即用有色ETF替代50ETF,直到价差回归至均线,换回50ETF,其中上轨为-28,中轨为-248。

灵活配置方法2:持有300ETF资产,一旦沪深300和IMCI指数价差(HS300-IMCI)突破上轨触发交易,即用有色ETF替代50ETF,直到价差回归至均线,换回50ETF,其中上轨为1029,中轨为764。

下图为灵活配置后的资金曲线,已经过统计调整,均设定2016年1月1日初始值为1。

利用指数价差的特征,来灵活调整ETF配置,在特定时间,将股票ETF替换成有色ETF,可以有效提高资产的收益水平。从结果来看,从2016年至今,在特定时间段,将配置的50ETF或者300ETF,用有色ETF进行替代,资产的年化收益率分别达到14.99%和19.84%,提高48.49%和204.21%,并且资产的年化波动率和最大回撤仍然保持低位。

作者:

国泰君安期货金融衍生品研究所 虞堪 毛磊 王永锋

国泰君安期货产业服务研究所 季先飞