传奇生物下周五于纳斯达克上市:母公司持股66%将成受控公司

募资规模为3.32亿至3.69亿美元。

据IPO早知道消息,5月29日晚间,传奇生物向SEC提交的最新招股文件显示,此次上市将公开发行1842.5万ADS,同时,母公司金斯瑞(1548.HK)同意以每股首次公开发行价格购买1,200万美元普通股。发行定价预计在18至20美元/ADS之间。募资规模为3.32亿至3.69亿美元。

传奇生物完成此次IPO后,金斯瑞将持有传奇生物66%的普通股股份,即66%投票权,意味着传奇生物将成为纳斯达克交易规则所定义的“受控公司”。

一周前传奇生物递交招股书,金斯瑞也发布了建议分拆传奇生物纳斯达克上市公告。传奇生物此次上市由摩根士丹利、摩根大通、杰富瑞担任联席主承销商。

传奇生物是CRO企业金斯瑞旗下自主品牌业务之一,专攻CAR-T细胞免疫疗法的跨国子公司。公司为业界所关注是在2017年美国临床肿瘤学会ASCO中,其研发的BCMA双表位嵌合抗原受体T细胞免疫疗法LCAR-B38M在复发/难治性多发性骨髓瘤(R/RMM)患者早期临床试验中表现出了极佳的总缓解率。在当时的黑马传奇生物公布早期数据前,备受关注的CAR-T疗法来自于诺华、凯特、巨诺及Bluebird。

5月14日早间,今年第56届ASCO年会摘要披露了杨森/南京传奇CAR-T疗法最新研究数据:在R/R MM患者的CARTITUDE-1的1b/2期临床试验中,JNJ-4528表现出卓越疗效。

金斯瑞曾披露传奇生物3月9日(美东)向SEC秘密递表。3月末传奇生物公布了其pre-IPO融资,公司获得了Hudson Bay Capital Management、礼来亚洲基金、VivoCapital、RA Capital Management以及强生旗下的战略风险投资基金JJDC的1.5亿美元投资,投后估值19.5亿美元。

2017年12月,传奇生物与强生旗下杨森达成全球合作和许可协议,双方共同开发和商业化BCMA CAR-T产品。杨森向金斯瑞支付3.5亿美元首期款及后续里程碑付款,创下其时中国药企对外专利授权首付款最大金额记录及合作最优条件。

2018年5月,LCAR-B38M获得美国FDA的IND批件,2019年2月,又获得美国FDA的孤儿药资格。2019年4月,LCAR-B38M获得欧洲药品管理局(EMA)优先药物认定(PRIME)资格,是国内首个获得此认证的CAR-T产品。

据市场调研机构Coherent Market Insights此前的报告,2018年至2028年期间全球CAR-T细胞免疫治疗市场的平均年复合增长率将达46.1%,北美和欧洲依旧将占据大部分市场份额,前者的市场占有率超过50%。

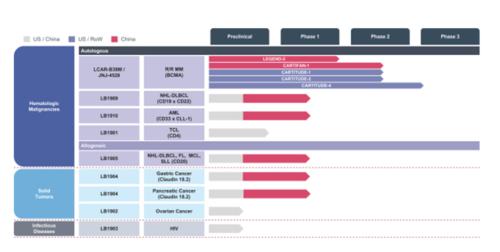

除LCAR-B38M/ JNJ-4528外,传奇生物其他管线也在进行中,都是处于临床早期的自体候选组合,针对各种癌症,包括非霍奇金淋巴瘤NHL、急性髓细胞性白血病AML及T细胞淋巴瘤TCL ,前两项已在中国启动了I期临床试验。公司还开发了治疗NHL的靶点为CD20同种异体CAR-T候选药物,也进入了I期临床。另外还有多种针对实体瘤、传染病的临床前和临床阶段的多种在研产品。

来源:招股书

招股书显示,公司药物开发团队由CEO Yuan Xu博士负责,她曾在默克、吉利德、诺华、安进、凯龙、葛兰素史克和基因泰克供职,负责药物研发和商业化。她与传奇生物其他核心管理人员还将统一参与金斯瑞的管理。传奇生物上市后金斯瑞股东也将掌握绝大多数股权。

传奇生物的目标是CAR-T和相关细胞疗法在治疗血液恶性肿瘤、实体瘤和传染病方面的研发。在目前商业化较领先的LCAR-B38M / JNJ-4528上,公司计划通过LCAR-B38M/JNJ-4528的推进,获得在全球范围内治疗RRMM的批准。据CARTITUDE-1的结果,公司预计于2020年下半年向FDA提交JNJ-4528的适用于R/RMM治疗的BLA(生物制品许可申请)。另外,公司还将寻求LCAR-B38M/JNJ-4528在欧洲、中国、日本获批上市。

目前公司未从产品销售中获利。2018、2019年,公司营收分别录得4913.3万美元、5726.4万美元,增幅17%。2018年收入包括杨森的首期款加里程款以及为金斯瑞提供研发服务所得的100万美元。2019年的收入的增量几乎全部来自于里程款的增加。公司同期净亏损分别为278.4亿美元、1.32亿美元。