6月反弹逾12%:“牛市旗手”走势分化 还能再次引领大盘吗?

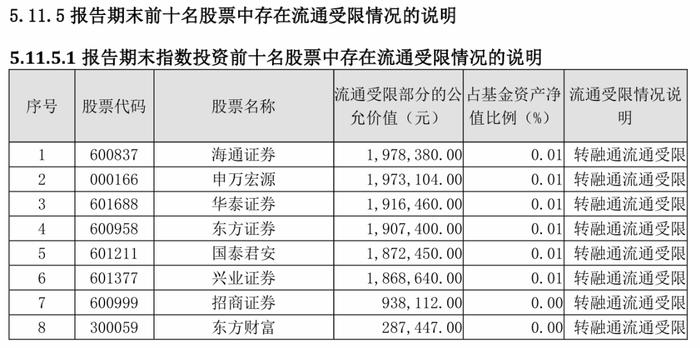

端午节前最后一个交易日,连续多日强势拉涨的“牛市旗手”券商股有所“熄火”。Wind券商指数当日收跌0.20%,除招商证券、国泰君安等少数个股外,多数券商股均表现疲软。

不过在业内机构看来,券商股算是年内相对低估值板块中的代表,基于前5个月多数业绩表现明显优于去年同期,以及受益于“政策面+市场面+基本面”三面优化,券商板块有望迎来“戴维斯双击”。

行情分化

经历连续多日拉涨后,被视为“牛市旗手”的券商股6月24日整体涨势放缓,个股行情出现分化。

Wind数据显示,截至6月24日收盘,券商指数冲高回落,全天收跌0.20%,结束四连阳;从成分股表现看,超过八成股价收跌,前一日股价创新高的中信建投收跌1.09%,天风证券、中银证券、中泰证券、红塔证券等跌逾2%。

来源:Wind

斩获两连板的光大证券再度上涨,但涨幅收窄至1.30%,国泰君安收涨1.14%,已是连续7个交易日上涨;表现最好的招商证券收涨5.66%,盘中一度涨近8%,创下2017年10月9日以来新高。

来源:Wind

截至6月24日收盘,6月以来券商指数已累计上涨12.18%,创下年内月涨幅新高。尽管有所反弹,但券商股今年整体表现不佳。Wind数据显示,剔除新上市的中银证券、中泰证券,36家A股上市券商中仅6家实现上涨,跌幅超过10%的券商便达到11家。

来源:Wind

在东北证券看来,受上周末上证指数编制修订所释放出来的积极信号影响,券商股借机上攻,带动指数冲高,但是由于亚洲盘外围股市不佳、港股回落等影响,A股指数也缺乏持续快速上攻的动能,因此市场反复震荡出现结构行情。

机构看好后市表现

东北证券表示,除东方财富等少数互联网概念股外,多数券商股市净率在1.5倍左右,算是相对低估值板块中的代表。在大力发展资本市场直接融资功能并且预留了潜在的T+0等利好政策的背景下,券商股要优于银行地产等低估值板块,成为资金左侧布局、博弈行情的主要方向。

开源证券表示,6月以来权益市场风险偏好提升明显,日均股基交易额维持在7000亿元上方,两融余额持续攀升,创业板注册制推进,经济复苏助推权益市场风险偏好持续改善。券商板块上半年相对滞涨,PB估值低于历史中枢,券商中报业绩增速将明显改善,政策利好和权益市场风险偏好提升驱动下,券商板块有望迎来“戴维斯双击”。

从业绩表现看,剔除没有对比数据的3家券商,今年前5个月35家上市券商中有21家净利润较去年同期实现增长,占比达60%,其中17家净利润较去年同期增幅超过10%,13家增幅超过20%,5家增幅超过50%。较为稳定的业绩表现也为券商后续行情打下基础。

在华泰证券看来,券商板块受益于“政策面+市场面+基本面”三面优化:监管政策顺应推动资本市场大发展和引导市场化改革大趋势,自上而下推动变革,与券商行业高阶转型形成良性互动;市场风险偏好阶段性改善,市场交投回暖;基本面方面,商业模式升级和内部分化加剧驱动券商板块从纯β属性逐渐演绎进入α与β兼具的新常态。

从持仓来看,2020一季度机构持有券商股仓位处于2018三季度以来最低位,仓位有较大提升空间。对于券商股配置,华泰证券建议个股挖掘遵循“长看机制,短看增量”逻辑,长期看好“管理+创新+科技”领先的券商;短期关注投行、财富管理引导的轻资产价值率提升,以及融券、FICC、衍生品推动的重资产扩容。

责任编辑:陈悠然 SF104