美企二季度累计抛售1130亿美元股票,什么信号?

原标题:美企二季度累计抛售1130亿美元股票,什么信号?

公司内部人员卖出股票通常被投资者视为最大的看跌信号,毕竟没有人比这些经营公司的人更了解公司的前景,而看跌程度仅次于此的当属公司本身出售股票。这其中的逻辑很简单,如果公司对发展前景有信心,相信明天的股价更高,就不会急着马上卖出,锁定收益。

而如今,这样的看跌信号已经出现。高盛欧洲股票销售主管马克·威尔逊(Mark Wilson)发现,美国公司第二季度出售了创纪录的股票。

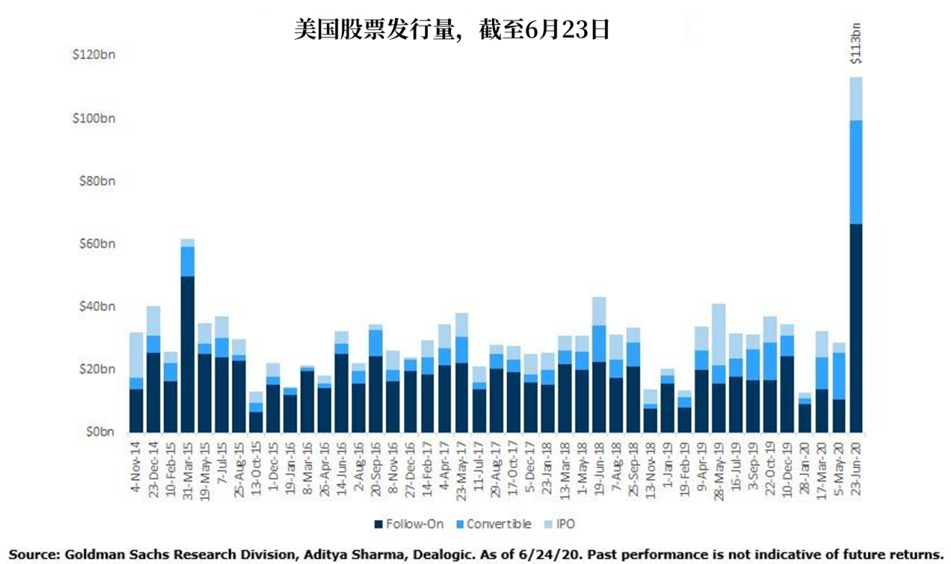

彭博数据显示,第二季度美国公司在二级市场募集的资金数达1130亿美元,是有记录以来的最高水平,交易量也是有史以来最高的。高盛补充道:

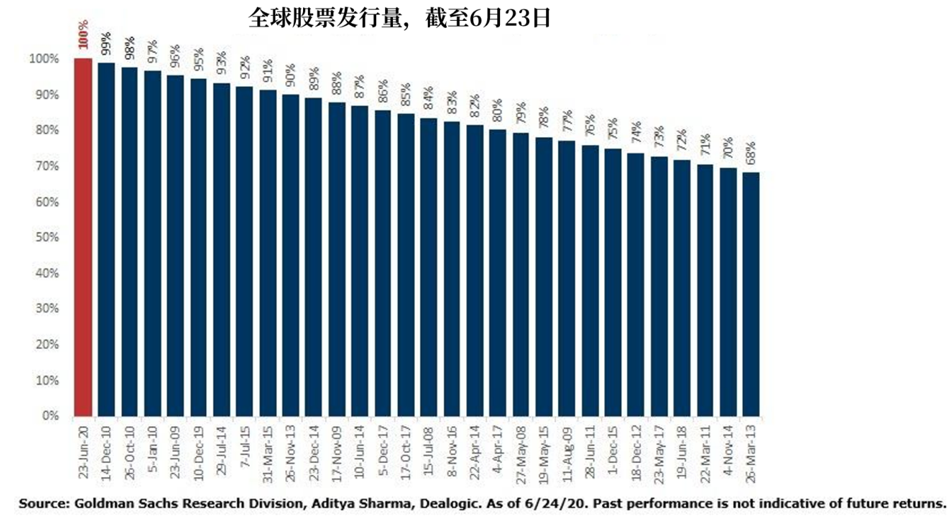

“6月份全球股票发行数量将超过5月份创下的纪录,最近7周总发行量超2300亿美元。市场对这些股票的吸收能力也同样令人惊叹。”

外媒指出,今年第二季度美国上市公司及大股东出售股份的频率最高、金额最大,而这种情况将在今年夏天持续。

政府为疫情采取的经济封锁措施,使得公司对现金的需求骤增,股市的迅速反弹让它们的需求有机会被满足。上市公司在日间交易者(大多是年轻人)主导的市场上卖出股票,基本上不进行回购。这些交易者急于疯狂买入,甚至购买了接近破产、毫无价值的赫兹股票。

除股票外,第二季度可转债的发行额也激增,相当于2019年第二季度筹集资金的3倍多,因为一些需要资金的公司希望以较低利率融资的同时,尽量减少股权的稀释。

而股票需求暴涨不仅利于公司,对投行来说也有利,可以让它们弥补因IPO和并购放缓导致的损失。

金融博客零对冲认为,美股之所以红红火火,还是多亏美联储带了个“好”头。美联储不仅释放了数万亿美元的流动性,还购买了单个公司债券、以及公司债ETF。目前,在一些最大的公司债ETF中,美联储已经成为前五大持有者。

美联储目前持有价值68亿美元的公司债ETF,总共持有不少于16个ETF的份额。它是安硕投资级公司债券ETF(LQD)的第三大持有者、先锋短期公司债券ETF(VCSH)的第二大持有者、先锋中期公司债券ETF(VCIT)和JNK的第五大持有者。