與格力相比 感覺美的更美了:包括營收、盈利能力指標等

原標題:與格力相比 感覺美的更美了

來源於Buffett讀書會 ,作者巴菲特讀書會

兩家公司都是中國的核心資產,都是中國製造業的典範,都是中國的優勢產業。我們並沒有情感偏見,但就可見未來的業績增速,美的的答案似乎更加明確。

上個月底,各家公司的半年報成績單都陸陸續續發佈了,下面我們就來看一下,格力電器和美的集團今年的期中考試成績如何。

01 營收情況

美的集團2020H1營收1397.19億元,同比下降9.47%。分品類看:暖通空調2020H1實現收入640億元,同比下降10.4%。 消費電器實現營收530億元,同比下降9.1%。機器人自動化營收95億元,同比下降20.8%。分地域看: 2020H1內銷收入772億元,同比-15.7%, 出口業務收入618億元,同比-0.4%。若剔除庫卡,2020H1營收約同比下滑8%,內銷下滑15%, 出口增長4%。

格力電器2020H1營收706.02億元,同比下降28.21%。分產品看: 2020H1空調主業收入413億元,同比-47.9%。 生活電器營收爲22億元,同比下降13.4%,智能製造營收爲2億元,同比下降49.6%,其他主營(零部件等) 營收60億元,同比上漲476.4%,其他業務(材料業務)營收分別爲198億元,同比上漲41.7%。分渠道看:2020H1內銷實現收入378億元,同比下降45.6%;出口業務實現收入119億元,同比下降14.2%。

美的集團2020H1扣非淨利潤134.57億元,同比下降7.55%。從實際分部盈利看,家電主業盈利水平基本持平。雖然空調等產品2020H1有較大幅度降價,但考慮原材料成本和匯率仍有明顯貢獻,公司家電主業盈利能力基本保持穩定。

格力電器2020H1扣非淨利潤59.97億元,同比下降55.23%。主要是由於空調業務規模效應降低導致固定成本分攤減少,國內降價促銷也導致毛利率受損。

02 盈利能力

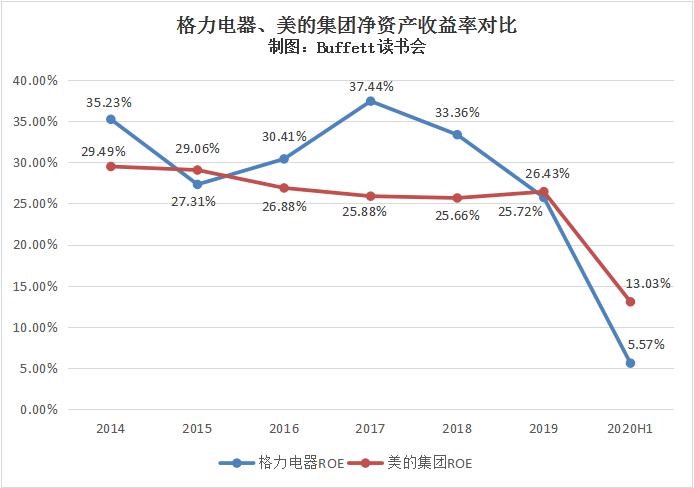

2020H1美的集團淨資產收益率13.03%,同比下降23.22%;2020H1格力電器淨資產收益率5.57%,同比下降62.74%。兩相對比,格力的降幅更大。

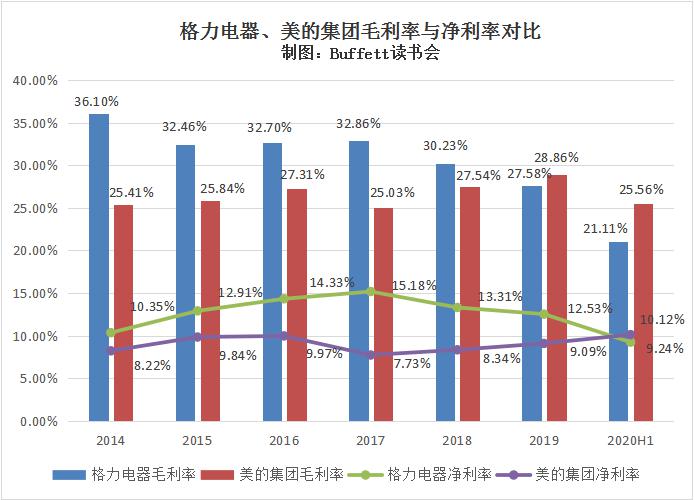

美的集團2020H1毛利率25.56%,同比下降13.3%;格力電器2020H1毛利率21.11%,同比下降31.95%。2018年之前,格力電器的毛利率都是高於美的集團的,但是格力電器的毛利率一直在逐年下降,2019年開始格力的毛利率水平被美的超過了。

美的集團2020H1淨利率爲10.12%,格力電器淨利率爲9.24%,美的的淨利率首次超過了格力電器。

03 償債水平

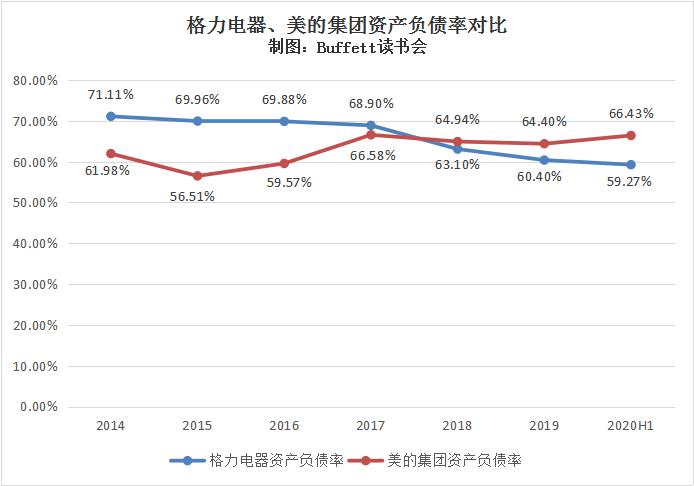

美的集團的資產負債率近幾年比較平穩,常年保持在65%左右;格力電器的資產負債率控制得比較好,近幾年在逐年下降,2020H1資產負債率低於60%了。

04 運營能力

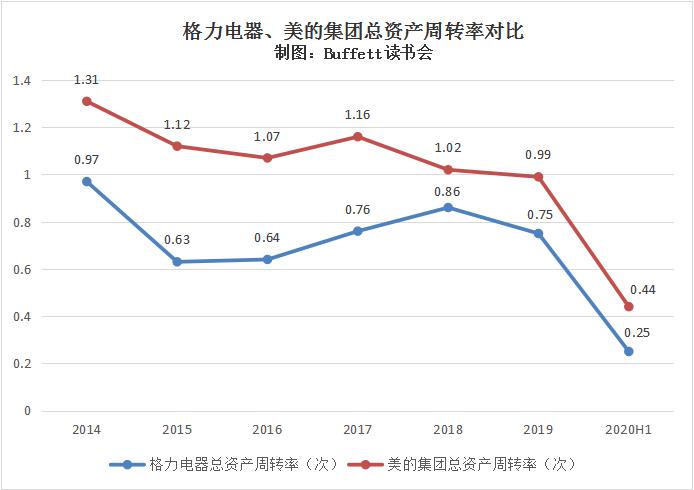

總資產週轉率上,美的集團一直是比格力電器高的。2020H1兩家公司都出現了下降,美的集團從去年同期的0.56次下降到0.44次,格力電器從去年同期的0.37次下降到0.25次,都下降了0.12次。

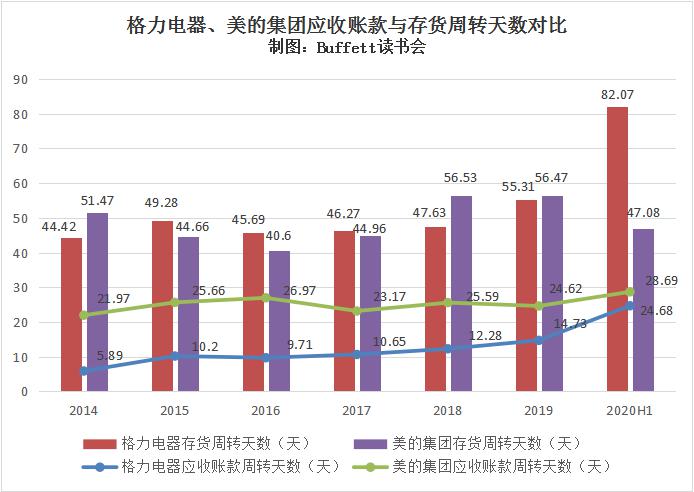

美的集團2020H1的存貨週轉天數有了較大幅度的下降,從2019年的56.47天下降到47.08天;格力電器的存貨週轉天數則從55.31天大幅上升到了82.07天。

美的集團的應收賬款週轉天數比較穩定,基本上都在25天左右,格力電器的應收賬款天數比美的要低一些,但是出現了逐年上升的態勢。

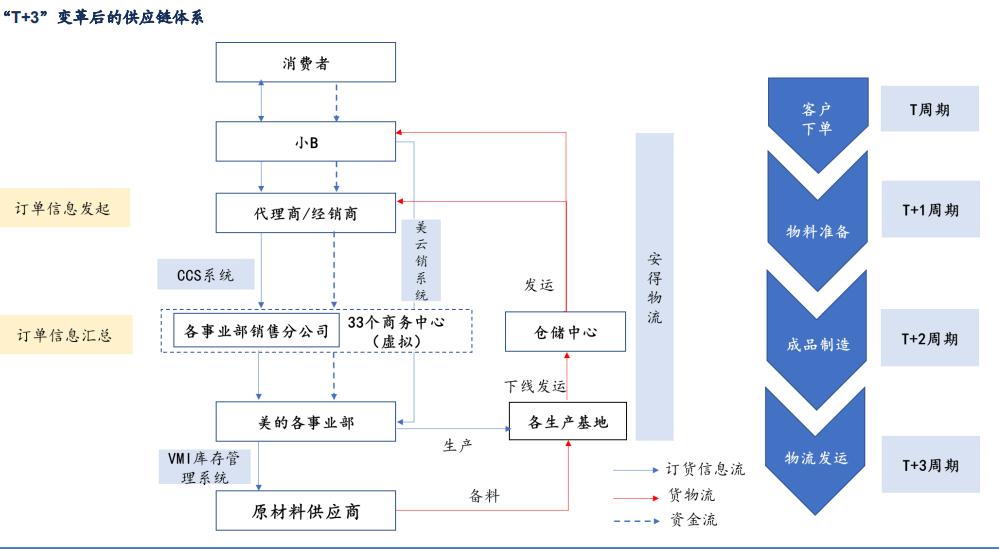

美的集團的T+3供應鏈改革提升產業鏈整體效能同時,加快市場反應速度,搶佔先機。

所謂“T+3”,即以客戶訂單爲週期始點(T),進行原料備貨、製造生產及銷售發貨(+3),從而最小化供應鏈庫存,實現產能最優。T+3 實施後,下游經銷商因渠道庫存良性循環,資金壓力減弱,付款積極性提升,從而利好美的自身現金流循環。

“T+3”模式下,經銷商成爲“信息集成運營商”,企業可以通過訂單量了解終端消費需求,從而決定升降價。企業可以快速享受原材料價格下行帶來的成本紅利並傳導至下游渠道,較早讓利消費者,進而取得市場份額提升。

2019 年的價格戰很好體現了這一點:2019 年初在空調去庫存壓力下,各品牌發起“以價換量”的價格策略。美的在此期間,降價幅度雖不及其他廠商,但線上線下市場份額卻大幅攀升,並全年保持良好,其背後體現出“T+3”模式下美的對於終端的把控能力。

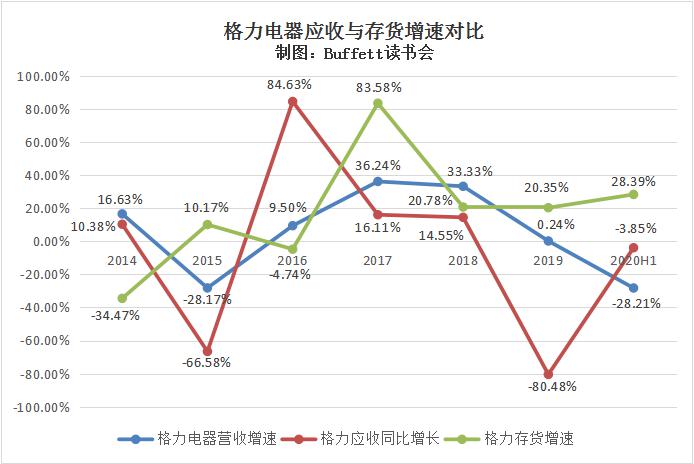

05 應收與存貨增速對比

美的集團應收和存貨與營收的增速趨勢是基本上保持一致的。

格力電器的應收與庫存增速與營收增速相關性不是很明顯。

06 三費情況

銷售費用率上,美的集團和格力電器完全呈現出相反的趨勢,美的集團的銷售費用率在逐年上升,格力電器的銷售費用率是逐年下降的。

這主要與兩家公司的銷售模式不同有很大關係。格力的銷售費用主要包括三大方面:安裝費、銷售返利、和宣傳推廣費。格力的銷售返利通常用空調兌現,即給經銷商相應的空調而非現金兌現銷售返利。所以格力在某一年兌現較多的銷售返利的同時,成本相應增加而銷售費用將相應減少。美的銷售費用增長的原因就是併購庫卡和東芝,以及經營規模擴大。

管理費用率上,美的集團比較平穩,基本上都是在6%-7%之間;格力電器2017年管理費用率很低,但是自此之後開始每年都在逐年上升。

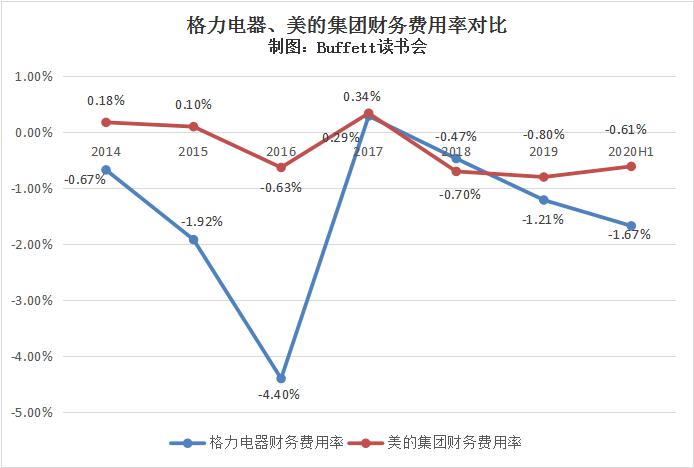

財務費用率上格力電器更低一些,而且還在逐年下降中。

三費控制情況相比,格力費用率更低一些。

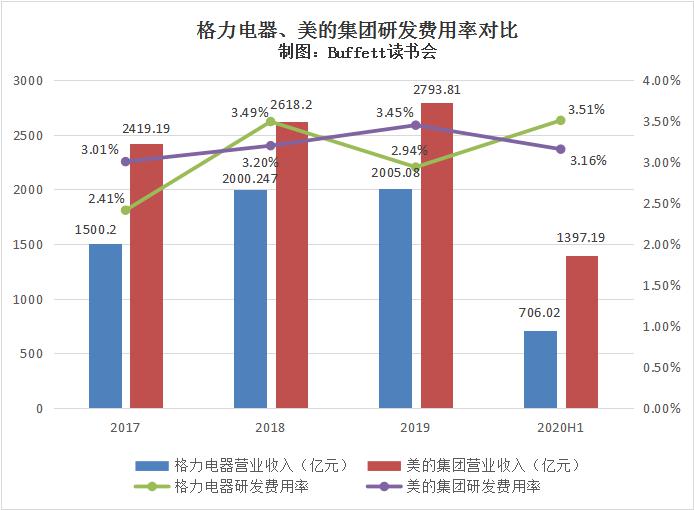

07 研發情況對比

2019年美的集團的研發費用率高一些,2020H1格力電器的研發費用率更高一點。兩家企業的研發費用率基本上不相上下。

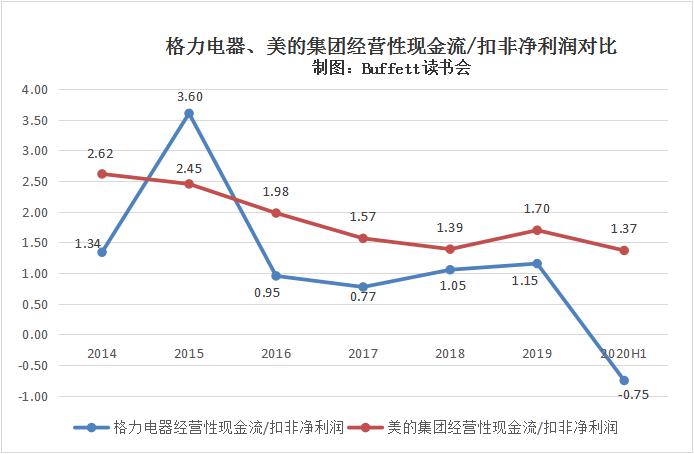

08 現金流情況

兩家公司的現金流情況都比較好,經營性現金流都超過了扣非淨利潤。但是2020H1格力電器的現金流大幅下降,出現了負數。

09 預收款情況

對比兩家公司,美的集團的預收款更多一下,對上游供應商和下游經銷商的掌控能力更強。

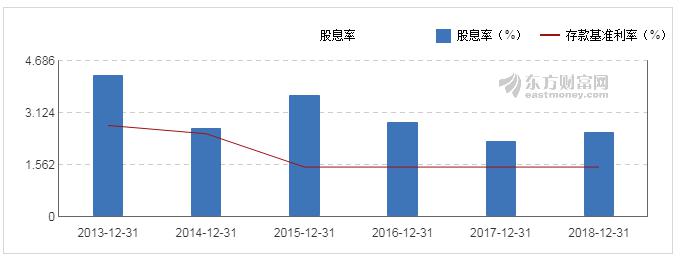

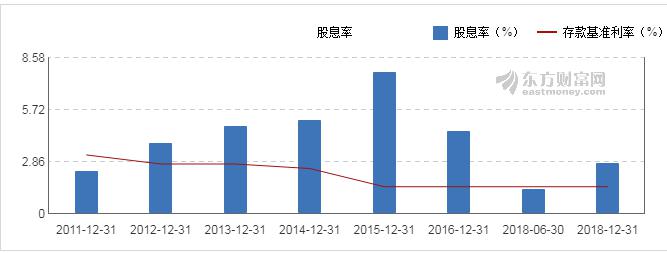

10 股息率

美的集團的股息率基本上在2.5%-3%之間,高於銀行存款基準利率。

格力電器除了2017年沒有分紅之外,其他年份分紅股息率都非常高,基本上都在4%以上。

11 重要股東持股變動

美的集團2019年下半年到2020上半年,高管方洪波、梁惠然、江鵬和歐雲彬減持比較頻繁。

格力電器2019年下半年到2020上半年,高管段秀峯和張勇減持,經銷商持股平臺減持力度不小。

12 杜邦分析

2020H1美的集團淨資產收益率下降主要是資產週轉率和權益乘數的下降引起的。

2020H1格力電器淨資產收益率出現大幅度下降主要是由於銷售淨利率出現較大幅度下降,資產週轉率和權益乘數也有下降造成的。

13 小結

1. 從2020H1營收上看,美的和格力營收增速都有所下降,但是很明顯,格力電器的下降幅度遠超美的集團。無論是國內市場還是海外市場,格力電器營收降幅都很大。美的海外市場的增速讓我們看到,國際貿易的跌幅並沒有市場預期那麼差。

2. 從盈利能力上看,目前美的的毛利率和淨利率都超過了格力電器。其中美的暖通空調的毛利率爲24.2%(格力21.11%),消費電器的毛利率爲31.61%,機器人及自動化的毛利率爲19%。

3. 在負債率上,格力電器的資產負債率比美的集團要低一些。

4. 從運營能力上看,美的的總資產週轉率、應收賬款和存貨週轉率都要高於格力電器。

5. 從費用率上看,格力電器的費用率都比美的集團要低,特別是銷售費用率格力更是遠遠低於美的。

6. 現金流表現上,美的比格力現金流更充沛,特別是2020H1,格力的經營性自由現金流出現了負數。這年頭,有現金的都是爺。

7. 在分紅配股股息率上,格力電器的更高一些。這一點上,格力顯得越來越老練。

從兩家的主業空調部分而言,近幾年隨着國內GDP增速放緩、經濟築底、房地產市場降溫,整個空調等白電市場進入了存量博弈階段。

目前家電市場份額,除了在電商平臺上之外,還有很大一部分在於工程渠道,工程渠道中,近年來工商業增長並不明顯,新形勢下市政民生工程或將增加,存量市場中的房地產還是很大的一塊蛋糕,其中建議重點關注兩家公司工程機的增長和各大房產公司集採的情況。

除此之外,美的還有佔總營收46%的創新成長更強的消費電器板塊,目前這部分的估值市場並未充分考慮(小熊電器60PEB)。

兩家公司都是中國的核心資產,都是中國製造業的典範,都是中國的優勢產業。我們並沒有情感偏見,但就可見未來的業績增速,美的的答案似乎更加明確。

關於兩家公司的估值,幾年前就有人說,爲什麼市場更願意給美的更高的估值?創新能力、體制活力應該是主要原因。今天的估值,由於EPS都在低位,因此PE都創出了新高,但考慮到今年的非正常因素進行調整評估,兩家的估值應該在中位線附近。結合最近經銷商的訪談,我們持續看好美的邏輯還是沒有變。

特別提醒:本文爲投資邏輯分享,不構成投資建議。