华泰策略:龙头股超额收益望先抑后扬 关注顺周期和中游制造

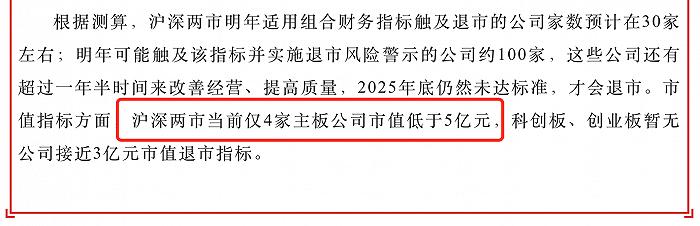

【华泰策略|景气】龙头股超额收益的择时思路——景气与估值月报

来源:华泰策略研究

核心观点

龙头股超额收益:本轮先后受盈利、估值驱动,未来有望先抑后扬

我们采用3/1至9/1,市值贡献率(个股市值变动占全A市值变动)居前个股作为龙头股样本。今年龙头股超额收益两次走强:3-5月(以盈利驱动为主)和6-7月(以估值驱动为主,受益流动性和风险偏好改善);而 7月中旬以来,受中美关系和地缘政治边际变化、中美利差走平、经济复苏趋缓等因素影响,龙头股超额收益回落。预计年内国内外PPI持续回升,龙头股与全A盈利增速差、中美利差收窄,龙头股超额收益或走弱;未来PPI见顶后,非龙头股盈利增速或随之回落,龙头股将再度走强。建议关注顺周期(煤炭/化工)/消费(电子/种业/汽车/餐饮旅游/医疗器械/疫苗)/金融。

历史比较:本轮龙头股盈利/估值/机构持仓均较高,北向相对公募更坚定

本轮龙头股中消费板块居多,过去几轮消费龙头股超额收益行情均发生在每轮经济短周期中后期、PPI峰值已过、高位震荡或回落阶段,消费龙头股相对全A的PE TTM估值变动差的扩张幅度,高于两者盈利增速差的扩张幅度。本轮行情中PPI未见顶、龙头股vs全A估值/盈利差值因疫情影响短期走扩、公募+北向资金集中持仓,9/1-22龙头股大幅调整中,北向资金相对公募持仓更高的个股调整幅度相对较小,显得更为坚定。参考以往龙头股超额收益走弱时期,PPI同比保持高位震荡,市场对经济景气担忧下降、非龙头盈利增速预期向好,资金从抱团龙头转向景气持续改善板块。

行业景气:下游需求修复趋缓,中上游部分子行业价格趋势分化

整体景气修复趋缓,分产业链来看:1)上游资源品和中游材料:9月初以来,除煤炭/板材/水泥/玻璃/玻纤价格趋稳外,铜库存略微回升,电解钴价格回升,螺纹钢价格微幅回落,反映前期需求修复、供给回升后,部分子行业进入供需紧平衡状态,下游投资、消费需求修复趋缓;2)可选消费品需求和中长期投资改善:8月新能源汽车销售持续向好、5G手机出货量占比持续提升、光伏产业链价格企稳、空调等家电线上零售端销售改善、重卡维持高景气但同比增幅收窄;3)线下消费持续修复,9 月上旬客运量环比8 月暑期旺季提升,航空、餐饮旅游或受益中秋国庆双节消费旺季。

行业估值:中游制造与低估值顺周期企稳,必需消费调整幅度居前

9月初至今行业PE TTM估值提升排序:中游制造(汽车/电力设备新能源)≈低估值顺周期(煤炭/房地产/机械)>大金融(非银/银行)>可选消费(纺织服装/交运/家电)>中游材料(钢铁/基础化工/建材)>必需消费(医药/食品饮料/农林牧渔)。其中持续受益疫情必需消费板块调整幅度居前,医药/食品饮料/农林牧渔回调至6月至7月初水平;终端需求持续向好的中游制造(汽车/电新)估值相对企稳;地产竣工链和基建产业链受政策边际收紧和逆周期投资趋缓的影响,相关行业估值震荡。科技产业中半导体/云计算/金融科技/游戏板块估值回落至6-7月水平,工业互联网相对趋稳。

配置建议:关注国内消费/防御需求相关,继续关注顺周期和中游制造板块

8月景气估值月报《金融股超额收益的历史复盘》(2020.8.16)提示,8月开始逐步进入施工旺季,关注低估值顺周期的板块(煤炭/化工/玻纤/金融股等),继续关注中游制造;进入9-10月,在双十一中秋双节旺季海外疫情反弹影响下,国内消费、海外防疫需求相关(消费电子/汽车/餐饮旅游/医疗器械疫苗等)有望受益,此外五中全会前政策市场敏感度或上升,科技制造领域政策、财政货币政策或相机发力,继续关注顺周期和中游制造板块。

风险提示:1)海外受疫情影响经济修复低于预期或政府刺激政策低于预期,引发市场风险偏好波动;2)中美贸易协商再现波折引发市场风险偏好波动;3)国内消费投资需求边际改善幅度低于预期。

正文目录

01. 龙头股超额收益的择时思路

新冠疫情以来,龙头股持续走强、资金抱团龙头股,进入9月龙头股开始相继大幅调整,主要指数进入宽幅震荡区间,引发市场关注。针对龙头股,本文着重研究三方面问题:

1) 本轮龙头股超额收益行情是盈利驱动,还是流动性或风险偏好驱动?

2) 当前龙头股超额收益行情相对历史几轮龙头股行情有何特点?

3) 龙头股超额收益行情都发生在何经济阶段?本轮龙头股行情结束了吗?资金有何切换方向?

本轮龙头股超额收益:先因盈利驱动,后因估值驱动

首先,如何定义龙头股?我们采用3/1至9/1,市值贡献率(个股市值变动占全A市值变动)居前30只个股作为龙头股组合。3月以来,龙头股组合有两个时期市值贡献率、超额收益快速提升:分别是3-5月和6-7月。对照龙头股组合相对全A的涨幅、盈利增速、PE TTM估值变化差值,可以发现:3-5月以盈利驱动为主,龙头股相对全A的PE TTM估值差未明显走阔,但涨幅差距拉大;6-7月以估值驱动为主,龙头股估值差明显走阔,反映6-7月行情主要受流动性和风险偏好等因素驱动,包括全球流动性宽松的溢出效应、国内理财收益率持续走弱、同时新发基金规模持续上升等因素。而7月中旬以来,由于中美关系和地缘政治边际变化、中美利差走平、美股波动率上升等因素,外资流出加速、市场震荡加剧,龙头股超额收益回落。

回顾龙头股超额收益:以往以估值驱动为主,本轮盈利/估值/资金均较强

从风格板块来看,本轮龙头股超额收益行情中,消费股占比较高;从历史回溯对比来看,消费龙头股对沪深300指数的贡献率也达到高位。一是高于成长龙头股,消费龙头股对沪深300指数贡献率在20Q2为3.4%,达到同期成长股贡献率(1.3%)的接近三倍;二是高于前四波消费股主导的龙头股行情,分别是10Q3、13Q3、17Q2-18Q2、19Q1,其中19Q1消费股贡献率达到2.6%,前三波消费龙头股平均贡献率约为1%。

回顾过去几轮消费龙头股超额收益行情,以估值驱动行情为主,均发生在每轮经济短周期PPI高位震荡或回落时期。除了13Q3,几轮消费龙头股行情中,消费龙头股相对全A的PE TTM估值变动差的扩张幅度,高于两者盈利增速差的扩张幅度,尤其从18Q2至今,估值变动差扩张幅度从前三轮平均20pct的差值水平,扩张到平均30pct的差值水平。从盈利增速差来看,13Q3、18Q2、20Y5M-7M三轮消费龙头股行情中盈利差较大、超额收益也相对较高。从经济周期来看,消费龙头股行情均发生在每轮经济短周期中后期、PPI峰值已过、高位震荡或回落阶段。

本轮消费龙头股行情特异性:估值与盈利差值双高、公募+北向资金仓位占比也相对较高,北向资金更为坚定。本轮消费龙头股盈利差值处在历史较高位,而远高于以往的估值差更值得关注,是什么因素支撑了自18年以来每轮消费股龙头行情的高估值溢价?

我们从机构的龙头股持仓可以看到,08年以来几轮消费龙头股抱团时期(市值贡献率较高),公募基金持仓(占龙头个股流通市值比,下同)净利两波高峰:第一波高峰从10至13年,期间公募对消费龙头股持仓处在8-11%区间,并于12Q2达到高位11.3%;第二波高峰从18年至今,公募持仓回升到7-9%区间,20Q2达到8.5%;相似的公募持仓水平似乎不能解释创新高的消费龙头股市值贡献率,还需要考虑消费龙头股另一大增量资金——北向资金,其持仓占比从2015年以来持续在上升,并从17Q4开始接近乃至超过公募持仓,在20Q2达到7.1%,公募+北向资金持仓在19Q2和20Q2分别达到14.7%、15.6%,超过10-13年持仓水平,也与消费龙头股市值贡献率的19Q1、20Q2两波峰值时间相近。

从9/1至9/22,龙头股出现较大幅度回撤,对比公募与北向各自相对重仓的龙头股来看(以中报持仓为样本),北向资金相对持仓更多的龙头股,相对上证指数的调整幅度更小,显示9月初以来消费龙头股调整过程中,公募基金交易行为对个股影响相对更大。

预判龙头股超额收益:伴随PPI回升+中美利差收窄,超额收益或趋弱

预计龙头股与全A的盈利增速差或在PPI见顶前收窄,之后再度走阔。回顾以往PPI回升期,非龙头股整体盈利随经济复苏而改善,龙头股与全A盈利增速差逐步收窄。本轮经济受疫情影响短时间内触底反弹,带来消费龙头股与全A盈利增速差的短期走阔,预计在PPI随着经济基本面修复达到峰值前,龙头股与全A盈利增速差有望收窄;PPI见顶后,龙头股与全A盈利增速差有望再度走阔。

预计年底至明年,伴随非龙头股盈利改善和中美利差边际收窄,龙头股与全A估值差或先收窄后走阔。一方面,龙头股与非龙头股盈利增速差值收窄过程中,市场对龙头股盈利确定性抱团现象会趋缓,对应龙头股提估值空间受限;另一方面,美国疫情后期加速复工复产,美国经济正在逐步修复,中美的高利差利差或因美债利率上行而收窄。随着疫苗推出、疫情对经济的影响逐步褪去,中美经济进入后疫情阶段,利差再度由中美经济内生性复苏动力决定,科技周期和库存短周期推动下,中美利差有望再度走阔,加速外资流入配置A股资产。

预计年底至明年,龙头股与全A盈利增速差、中美利差中期先收窄后走阔,龙头股超额收益有望先抑后扬,而受欧美二次疫情扰动,短期美债利率或难随经济修复而上修,中美利差或震荡为主。那么伴随PPI回升+中美利差收窄、龙头股抱团策略超额收益走弱,资金有望在哪些行业/板块获得超额收益?回顾以往龙头股行情高峰后一个月/季度,PPI同比保持高位震荡,市场对经济景气担忧下降、非龙头盈利增速预期向好,从抱团龙头股转向景气确定性板块,超额收益较高行业多来自周期(煤炭、地产、银行、钢铁、有色金属等),或消费(家电/食品饮料)。除了19Q1后,由于处在PPI同比持续探底阶段,周期板块盈利相对较弱,市场持续偏好配置盈利确定性相对较高的消费板块(食品饮料、农林牧渔、家电等)。

02. 行业景气与估值:国内外消费、投资需求持续修复

上游:有色/煤炭/钢铁

有色:9月初以来铜库存环比上升,电解钴价格进入震荡

工业金属方面,由于下游需求仍处于恢复期,铜、铝库存9月初以来仍呈现上升态势,但上升幅度减缓。价格方面,铜、铝价格震荡。预计随着逐步进入传统消费旺季,“金九银十”或将推动库存去化、价格企稳。锂钴方面,受益于欧洲和国内新能源汽车市场的高景气度,锂价有望小幅上调;钴受益收储预期,或支撑价格趋稳。贵金属方面,欧美疫情反弹预期回升,美元走强、流动性风险担忧下黄金价格承压。

煤炭:动力煤价格周环比提升

动力煤方面,9月18日秦皇岛动力煤综合价格为560元/吨,周变动为+6元/吨,环比上升,港口、电厂库存较低,预计短期内动力煤价格仍有上行空间,短期高温旺季已接近尾声,预计下游需求或逐步季节性转弱,而水泥、化工等非电耗煤需求或持续好转。焦煤方面,下游焦化盈利稳定,价格有望稳中向好。

钢铁:9月初以来螺纹钢价格小幅下降

汽车等耐用品出口恢复持续拉动板材价格走强,8 月下旬地产融资政策收紧,对地产开工形成抑制,建筑用钢需求承压。供给端来看,钢厂供给回升或将压制钢材价格上涨幅度。库存方面,港口、钢厂库存上周周环比上行。

上游板块估值方面,有色板块整体PE TTM估值9月有所回落;煤炭炼焦煤子板块8月以来PB LF估值震荡上升;钢铁除特钢子板块估值回落外,其他子板块PB LF估值均保持震荡。估值数据更新至9/22(下同)。

中下游:基建和地产竣工链

建筑建材:施工旺季+逆周期政策需求释放略缓,建筑需求仍待释放

建筑:国家统计局数据显示,1-8月地产/狭义基建投资同比增速4.6%/-0.3%,地产单月保持高增长,而狭义基建单月增速有所回落。8月以来地产政策边际收紧,基建投资仍待验证。

建材:9月初以来全国水泥价格环比小幅上涨,玻璃需求稳步修复

水泥方面,9月初以来全国水泥市场价格环比小幅上涨,华东地区仍是涨价中心区域。随着高温雨水天气结束,水泥市场正式进入旺季,下游需求不断提升,有望推动水泥价格延续上涨趋势。玻璃方面,9月初以来全国玻璃价格小幅度上涨。随着雨季结束,需求恢复尚可;玻纤方面,需求持续高景气,龙头企业开启多轮涨价。

轻工家电汽车:地产竣工链需求修复,重卡维持高景气但同比增幅收窄

轻工:家居需求修复短期趋缓,造纸、包装旺季需求已逐步释放

家居方面,据统计局数据,8月家居零售额同比下降4.2%至139亿元,增速环比下降0.3pct,预计地产新房及二手房交易回暖、地产竣工面积回升有望支撑家居需求。消费轻工方面,8月日用品类零售额当月同比增加11.4%,增速环比回升4.5pct,文化办公用品类零售额当月同比增加9.4%,增速环比提升8.9pct。随着中小学、大学陆续开学,零售端文具有望持续向好。造纸、包装随着3Q行业旺季来临,需求已逐步释放。

家电:雨季过后家电线上销量持续企稳

8月以来雨水减少、天气转热,空调需求有明显恢复。根据奥维云网,空调34-37 周整体线上/线下量同比77 %/-13%,,线上渠道仍是需求恢复的主要途径。冰箱、洗衣机、油烟机等品类线上销量增速分别为+46%、+21%、+56%,整体销量同比环比均有提升。小家电方面,根据淘宝网数据,37周淘宝旗舰店小熊/北鼎零售额同比增速分别为550%/237%。

汽车:汽车零售销售量同比持续向好,重卡维持高景气度但同比增幅收窄

根据乘联会,8月狭义乘用车零售销量170.3万辆,同比增长8.9%,环比增长6.5%,显示出需求端仍处于复苏的进程中。商用车方面,重卡销量依旧维持高景气度,但同比增幅收窄,根据中汽协数据,8月重卡销量13.0万辆,同比+77.5%(7月:12.9万辆,同比+83.9%)。

估值方面,9月初以来,轻工各板块PE TTM(下同)估值回落;家电各板块估值回落,小家电、黑色家电降幅居前;汽车乘用车、摩托车及其他板块估值提升,其余板块震荡。

中下游:新基建产业链(电新、5G、半导体、高端制造等)

电新/机械/军工:景气向好、业绩持续兑现,估值被动回落

电新:新能源车产销持续向好,光伏产业链价格趋稳

根据中汽协数据,8月新能源汽车产销分别完成10.6万辆和10.9万辆,同比分别增长17.7%/25.9%,环比+6.0%/+11.7%,或源于去年8月低基数效应、新能源车下乡活动、地方政府政策支持等因素。

电力设备方面,下游需求良好,据中电联电力统计与数据中心,2020年1-7月电网投资为2053亿元,同比增长1.6%,同比增幅较1-6月扩大0.9个百分点;8月制造业PMI为51.0%,7月全国规模以上工业增加值同比增长4.8%。新能源发电方面,中电联数据

显示,1-8月光伏新增装机15.17GW,同增1.47%,光伏产业链价格趋稳。

机械:挖掘机、工业机器人需求维持强劲

根据中国工程机械工业协会的数据显示,8月国内挖掘机主机厂销量20939台,同比增长51.3%,同比增速连续5个月超过50%,逆周期投资带动基建回暖,叠加老旧设备加速淘汰、海外订单向好,预计行业下半年有望维持高景气程度。工业机器人方面,根据wind数据显示,8月产量同比增长41.53%至2.07万台/套,单月同比增速环比提升4.75pcts,随着制造业资本开支增长,销量增速有望维持。

军工:十四五相关规划预期上升、地缘局势博弈边际加大,叠加四季度军工企业的订单旺季,军工企业业绩有望持续兑现。

估值方面,9月初以来电新板块或因中报业绩兑现而估值被动回落,新能源动力系统估值降幅较大但仍处于16年以来高位,锂电池板块为新能源动力系统估值下降幅度最高的子板块;机械子板块估值分化,3C设备板块估值持续回落,锂电、光伏设备估值回升;军工板块整体估值回落。

电子通信计算机:消费电子需求稳定修复,云化趋势加速

电子:5G手机增速持续企稳

8月5G手机出货量占比持续提升,北美与日本半导体设备出货额持续增长态势。根据通信院数据,8月我国5G手机出货量达1617万部,环比上升16.2%,占同期智能手机总出货量的63%,5G手机增长趋势明显,8月我国智能手机出货量为2562.4万部,环比提升20.55%、同比下降13.42%,跌幅较上个月收窄22.1pct。半导体方面,据SEMI(国际半导体产业协会)披露,8月北美半导体设备出货额26.53亿美元,同比增长32.50%,环比增长3.03%,日本半导体设备出货额1884.07亿日元,同比增长17.30%,环比增长0.23%。

通信:全球光模块市场持续景气

据C114通信网9月18日报道,光通信调研机构LightCounting指出,2020年Q2全球光模块销售额达到近18亿美元,创下近几个季度以来的最高纪录。

计算机:云化趋势加速

2020年阿里云栖大会于9月17-18日于线上举行,阿里云迈入2.0时代。华为公司于9月10日发布鸿蒙2.0,支持大屏、手表、车机,并将于12月发布手机版鸿蒙,国产化投入持续加码,生态建设日益完善。与此同时,9月15日,美国对华为禁令正式生效。当前计算机行业估值排序:金融科技>云计算>自主可控>车联网>智慧医疗>工业互联网。

下游:食品饮料/农林牧渔

食品饮料:白酒价格分化,生鲜乳价格上涨

白酒价格分化,截止9月22日,京东销售(下同)的白酒价格显示,高端白酒如五粮液,价格月同比下降10.8%,中低端白酒如剑南春价格月同比上涨3.76%。临近中秋国庆消费旺季,白酒料将迎来景气提升。啤酒板块,8月国内规模以上啤酒企业产量同降3.77%,增速环比有所放缓,或受暑期暴雨、洪涝天气影响,中秋国庆期间有望回稳。乳制品板块,截止9月22日国产奶粉、生鲜乳价格同比、环比均上涨,景气持续修复,多地库存低位、行业内竞争程度有所减缓,预计9月奶企业绩有望提升。

农林牧渔:9月初以来猪肉下降、鸡肉价上涨,出栏率升高带动饲料、疫苗需求回暖

截至9月22日,猪肉价格月环比下降、同比上涨,鸡肉价格月环比、同比均上涨。屠宰业压价情况严重叠加月末周初养殖场出栏意愿增加,短期内猪肉价格或将承压,国庆节之后猪价或出现一定程度下滑。8月肉鸡整体出栏率偏高,9月屠宰企业库存增加,价格或难持续上升。饲料方面,随着生猪产能的恢复,猪饲料需求有望持续增长。

医药:化学制剂/生物药方面,10-11月有望进行新一轮国家谈判,制药板块风险偏好较低。疫苗方面,短期估值持续回调,华泰有色金属团队9/18《医药生物行业周报(第三十八周)》预计随着上市成功率、定价、订单不断明确,疫苗板块估值有望提升。医疗器械方面,欧洲疫情反弹,预计秋冬仍有较大的设备/试剂需求,医疗器械企业将持续受益。

风险提示

1)海外受疫情影响经济修复低于预期或政府刺激政策低于预期,引发市场风险偏好波动;

2)疫情加速逆全球化叠加美国大选变数,中美贸易协商再现波折引发市场风险偏好波动;

3)国内消费投资需求边际改善幅度低于预期。