中信明明:人民币汇率是否进入上升通道

文丨明明债券研究团队

核心观点

伴随着人民币汇率的持续走强,市场也普遍形成了人民币汇率是否进入了上升通道的疑问。从人民币汇率走强的原因上来看,我们认为国际收支、美国基本面以及美元周期还有美国大选带来的政治扰动都是其中的重要原因。本文也将从这些角度出发,为大家提供我们对于汇率以及大类资产价格的看法。

国际收支与人民币汇率:对于人民币汇率是否进入上升通道,国际收支是观测汇率走势的一个重要角度。从经常账户角度来看,疫情发生后我国出口率先开始反弹,随着国内复工复产的逐渐推进和欧美国家陆续推动经济重启,经常项目差额呈现快速增长的趋势,由此带来的人民币需求也有所增加。从资本流动的角度来看,3月份我国经历了较大幅度的资本流出,4月份重新转为净流入,而与资本流入同步的我国人民币汇率也开始有所走强。

美国基本面及美元周期:疫情发生以后,中美经济基本面之间的对比成为了市场看多人民币资产的一项重要逻辑。当前疫情形势对于各国的基本面走势仍具有重要影响,从疫情角度来看,美国9月新增疫情确诊人数再度出现大幅反弹,同时美国国内新冠疫苗的研发进展并不顺利。从经济数据的角度来看,当前美国消费者信心恢复仍旧较为缓慢,就业市场的改善脚步逐渐放缓,相比较中国在疫情得到有效控制下的经济较快恢复,中美之间基本面反差较为明显。同时美国通胀水平正在快速回升,这也在一定程度上加重了美元下行的压力。而对于美元指数而言,另一个重要的角度是周期的角度。结合美元指数的历史走势,当前美元或还存在周期性的下行压力。在美元表现较为疲软的背景下,人民币汇率或得到一定支撑。

美国大选带来的政治扰动:除了基本面和国际收支的角度之外,来自政治层面的因素同样可能对人民币的汇率走势产生影响。随着美国大选进程的逐步推进,当前拜登对特朗普的民调支持率领先有所扩大,民主党获胜的概率或正在提高。从民主党获胜概率的提高对于汇率的影响来看,一方面由于拜登主张税率的提升,拜登胜选可能性的增加或在一定程度上增加美国本国资产的压力,对美元形成利空。另一方面,拜登相对特朗普较为温和的外交和贸易主张也相对利好中美关系的改善,或对人民币汇率形成利好。

汇率走势与资产价格:如何看待人民币汇率与股债大类资产的联动效应?对于股票市场而言,由于汇率与股票的影响因素重叠部分较多,同时二者受到一致的风险因素影响,2017年初以来汇率与股市的联动显著加强。对于债券市场而言,汇率与利率之间的关系颇为复杂,我们认为总体存在资本外流和风险情绪两个效应。由于本次我国在疫情防控和复工复产方面的领先性,资本外流的压力相对可控,因此汇率与利率之间或主要受到风险情绪效应的影响,汇率升值的同时利率上行。

人民币是否进入上升通道:就目前走势而言,我们认为人民币的走势主要受到中美之间相互力量的影响,包括国际收支角度、美国基本面表现、美元周期下的中期疲软以及美国大选带来的政治扰动,人民币走势可能表现出总体偏强的特征。从长远角度来看,一方面,若美国经济逐渐修复再次走向复苏,人民币汇率仍将承受一定的压力。另一方面,从“双循环”的角度来看,经常项目和资本项目仍需保持整体均衡,人民币的过度走强或在一定程度上带来经常项目的压力,因此长期来看人民币汇率或不会过度走强。

债市策略:在当前国际收支、美国基本面表现、美元周期以及美国大选的政治扰动等因素的影响之下,人民币走势可能表现出总体偏强的特征。但从长远角度来看,从美国经济再次走向复苏的可能以及“双循环”方针的要求,人民币汇率或不会过度走强。对于债券走势而言,当前央行并未追求人民币汇率的趋势性升值,因此从利率和汇率的角度来看,利率或仍将保持相对中性的位置,债券市场仍然难以出现趋势性机会,预计10年期国债到期收益率短期内可能继续向3.3%左右寻顶。

正文

国际收支与人民币汇率

对于人民币汇率是否进入上升通道,国际收支是观测汇率走势的一个重要角度。从经常账户角度来看,疫情发生后我国出口率先开始反弹,随着国内复工复产的逐渐推进和欧美国家陆续推动经济重启,经常项目差额呈现快速增长的趋势,由此带来的人民币需求也有所增加。对于人民币汇率是否进入上升通道的问题,国际收支是观测汇率走势的一个重要角度。从经常项目的角度来看,年初新冠疫情对于我国进出口贸易造成了较为严重的影响,一季度过后随着我国疫情逐渐得到有效控制,国内疫情工作的重点也开始逐渐转向复工复产,我国出口率先开始反弹,5月底欧美国家陆续推动经济重启带来的外部需求改善更是在一定程度上支撑了我国的出口表现。从经常项目差额数据情况来看,二季度我国经常项目差额为1102亿美元,由一季度的逆差转为顺差,经常项目差额呈现快速增长的趋势,由此带来的人民币需求也有所增加。

从资本流动的角度来看,3月份我国经历了较大幅度的资本流出,4月份资本重新转为净流入,而与资本流入同步的人民币汇率也开始有所走强。从人民币资本流动的角度来看,我们通过银行代客结售汇差额与境内银行代客涉外收付款差额的总和来反映人民币的流动情况,其中银行代客结售汇差额包含银行代客结售汇的即期差额以及远期结售汇合约的净增加额。从年初以来的人民币资本流动情况来看,3月份我国经历了较大幅度的资本流出,而随着4月份国内复工复产的有序推进,资本流向发生反转,重新转为净流入。而与资本流入同步的人民币汇率也开始有所走强。从非储备性质金融账户下的证券投资科目差额也能够看出,二季度境外投资我国证券资产的金额大幅提高。从债市的外资流入情况来看,根据中债数据口径,5月份境外机构开始大幅增持我国国债和政金债,而人民币汇率也是由5月底开始出现趋势性的反转。

美国基本面及美元周期

疫情发生以后,中美经济基本面之间的对比成为了市场看多人民币资产的一项重要逻辑。当前疫情形势对于各国的基本面走势仍具有重要影响,从疫情角度来看,美国9月新增疫情人数再度出现大幅反弹,同时美国国内新冠疫苗的研发进展并不顺利。今年全球疫情爆发以后,全球主要经济体都处在疫情防控与经济恢复的权衡之中,疫情形势对于当前各国的基本面走势仍具有重要的影响。对于美国而言,美国新冠疫情当日新增确诊人数在2020年3月份快速上行,并在4月上旬出现了第一个拐点,随后美国疫情阶段性得到控制并进入平台期。随着美国疫情逐渐稳定,5月底美国开始逐步推动经济重启,但经济重启的同时也带来了疫情反复的风险,6月下旬美国新增确诊人数出现第二次大幅攀升,单日新增一度高达78361人,随后疫情在7月下旬迎来拐点。然而进入9月以后,美国新增疫情人数再次出现反弹,10月16日美国单日新增确诊人数达到7万人以上。从新冠疫苗的研发情况来看,美国的疫苗研发进展并不顺利,据美国《纽约时报》发布的Coronavirus Vaccine Tracker专栏,目前进入到三期临床试验阶段的美国疫苗公司共有四家,分别是Moderna、辉瑞、Novavax以及强生公司,相比于中国疫苗,目前美国公司疫苗暂未进入到有限范围使用阶段。同时12日强生公司发布声明称,由于一名接种者出现不明原因疾病,他们已暂停了新冠病毒候选疫苗临床试验中的所有进一步用药,因此从疫苗的研发进展上来看,美国新冠疫苗的研发进展并不顺利。

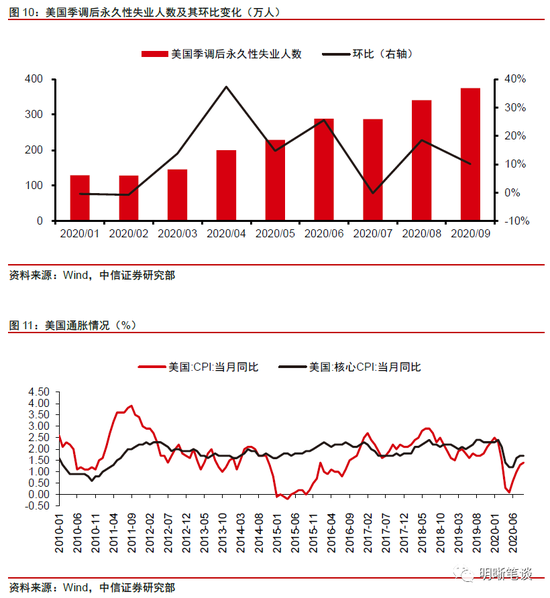

从经济数据的角度来看,当前美国消费者信心恢复仍旧较为缓慢,就业市场的改善脚步逐渐放缓,相比较中国在疫情得到有效控制下的经济较快恢复,中美之间基本面反差较为明显。同时美国通胀水平正在快速回升,这也在一定程度上加重了美元下行的压力。从经济数据的角度来看,作为美国经济的重要支柱,美国零售销售同比增速5月份开始出现回升,然而从消费者信心指数来看,当前美国消费者信心仍旧较为低迷,远低于疫情前水平,零售销售回升或来自于隔离措施取消后消费需求的释放,但消费者对于未来的前景仍旧较为担忧。从就业情况来看,新冠疫情的发生使得美国就业市场遭受了前所未有的打击,4月美国非农就业人数单月减少2050万人,5月开始美国就业市场有所改善,但近几月美国非农新增就业人数持续下降,美国就业市场改善速度正处于持续放缓的过程当中。另外值得关注的问题是9月美国劳动力参与率为61.4%,在疫情爆发之前,美国1月和2月的劳动力参与率约为63.4%,疫情发生后这一指标已下滑约2个百分点,这表明疫情发生后大量劳动力人口或已淡出美国求职市场。同时当前美国就业市场还存在结构性问题,即永久性失业人数的上升,美国9月份永久性失业人数录得375.6万人,相较8月份341.1万人仍在继续增加,永久性失业问题仍旧严重。通胀方面,疫情发生后美国通胀水平快速回升,9月美国CPI同比增速为1.4%,核心CPI同比为1.7%,通胀的快速走高也在一定程度上加重了美元下行的压力。

从当前美国基本面的表现上来看,美元或受到来自基本面的下行压力。而对于美元指数而言,另一个重要的角度是周期的角度。结合美元指数的历史走势,当前美元或还存在周期性的下行压力。在美元表现较为疲软的背景下,人民币汇率或在一定程度上得到支撑。结合对于美国经济基本面的分析,当前美国疫情再次反弹,疫苗进展并不顺利,同时经济数据显示美国经济恢复较为缓慢,因此美元或受到来自基本面的下行压力。而对于美元指数而言,另一个重要的角度是周期的角度。结合1971年以来美元指数的历史走势,我们可以看到美元指数存在较为明显的周期性特征,截至目前美元指数已经走过两个完整周期,分别是1980年~1995年,以及1995年~2011年。从周期当中的具体走势来看,1980年~1985年和1995~2002年美元指数处于上升周期当中,1985年~1995年和2002年~2011年,美元指数处于下降周期当中。从规律性上来看,每一轮美元周期当中,上升周期的持续时间约为6年,下降周期约为10年。2011年~2016年底美元指数呈现上升趋势,结合周期性的规律来看,当前美元或正处于第三轮美元周期的下降周期当中,因此美元指数或还存在周期性的下行压力。在美元表现较为疲软的背景下,人民币汇率或在一定程度上得到支撑。

美国大选带来的政治扰动

除了基本面和国际收支的角度之外,来自政治层面的因素同样可能对人民币的汇率走势产生影响。随着美国大选进程的逐步推进,当前拜登对特朗普的民调支持率领先有所扩大,民主党获胜的概率或正在提高。从美国大选的进程来看,9月29日和10月7日美国分别完成了2020年美国大选的总统候选人第一轮辩论以及副总统辩论。从拜登和特朗普的民调支持率情况来看,在两党经过了两轮激烈交锋以后,当前拜登对特朗普的支持率领先有所扩大。根据RealClearPolitics公布的数据,在9月29日第一轮辩论当天,拜登对特朗普的民调支持率领先为6.1%。然而随着第一轮辩论的结束,由于两人在辩论过程中的表现以及现场的混乱情况,拜登支持率持续走高,与之对应的特朗普支持率则开始走低。虽然近期受到拜登儿子丑闻的影响,拜登的民调支持率有所下滑,但相对于特朗普的支持率领先仍旧较为明显。截至10月20日,拜登的民调支持率为51.1%,特朗普的民调支持率为42.5%,拜登对特朗普的支持率领先扩大至8.6%,从民调支持率的表现来看,当前民主党获胜的概率或正在提高。

从民主党获胜概率的提高对于汇率的影响来看,一方面由于拜登主张税率的提升,拜登胜选可能性的增加或在一定程度上增加美国本国资产的压力,将对美元形成利空。另一方面,拜登相对特朗普较为温和的外交和贸易主张也相对利好中美关系的改善,或对人民币汇率形成利好。从民主党获胜概率的提高对于汇率的影响来看,由于拜登和特朗普在施政主张上的区别,一方面拜登主张税率提升,包括个人所得税和企业所得税等,加税的主张可能在一定程度上增加美国本国资产的压力,将对美元形成利空。另一方面,相对于特朗普而言,拜登在外交和贸易领域的主张更加温和,这也相对利好中美关系的改善,因此民主党获胜概率的提高可能在一定程度上对人民币汇率形成利好。

汇率走势与资产价格

如何看待人民币汇率与股债大类资产的联动效应?对于股票市场而言,由于汇率与股票的影响因素重叠部分较多,同时二者受到一致的风险因素影响,2017年初以来汇率与股市的联动显著加强。2017年初以来,汇率与股市的联动显著加强,传导机制中有比较重要的两个原因。首先是汇率与股票的影响因素重叠的部分较多,汇率作为一种相对价格,其受到的最主要影响因素便是经济基本面。当基本面转好时,企业预期盈利增加,企业股价上涨,而基本面对比优势的提高也会带来境外资本的流入同时抬高汇率水平。其次,是一致的风险情绪的影响。人民币虽然一度有成为避险货币的倾向,但是在经济增速下行压力增加之际,更多地还是发挥了风险资产的属性。因此,A股和人民币通常会受到同样的风险情绪影响。对于本次疫情期间汇率与股市之间的联动关系,虽然从时间上来看A股反弹到来更早,上证综指在3月下旬经历了“美元荒”带来的暴跌以后开启了反弹之路,但考虑到“美元荒”期间股市存在超跌的成分,3月下旬以后的股市上涨或部分来源于此前的超跌回调。同时本轮汇率的上涨除基本面原因以外,中美之间货币政策的差异性也是其中的一项重要因素,人民币汇率自5月底开始由贬转升,而股市6月底出现大幅上涨并开启震荡走势,因此我们认为5月底汇率的走强或在一定程度上带动了股票市场的上涨。

对于债券市场而言,汇率与利率之间的关系颇为复杂,我们认为总体存在资本外流和风险情绪两个效应。由于本次疫情过程中我国在疫情防控和复工复产方面的领先性,资本外流的压力相对可控,因此汇率与利率之间或主要受到风险情绪效应的影响,汇率升值的同时利率上行。对于债券市场而言,汇率与利率之间的关系颇为复杂,我们认为二者之间总体存在资本外流和风险情绪两个效应。从2015年“811”汇改以后利率与汇率的历史走势情况来看,资本外流效应占据了主导,在资本外流效应的作用下,央行有提升利率来遏制资本外流势头的需要,因此汇率贬值的同时利率上行。而对于当前情况而言,虽然在“美元荒”时期我国也遭受了较为严重的资产抛售,但是由于我国在疫情防控和复工复产方面的领先型,资本外流的压力相对可控,因此汇率与利率之间或主要受到风险情绪效应的影响。在风险情绪效应下,外汇更具风险资产属性,债券作为避险资产,因此随着市场风险情绪的转好,可能出现汇率升值的同时利率上行。

人民币是否进入上升通道

就目前走势而言,我们认为人民币的走势主要受到中美之间相互力量的影响,包括国际收支角度、美国基本面表现、美元周期下的中期疲软以及美国大选带来的政治扰动,人民币走势可能表现出总体偏强的特征。结合前文所提到的诸多因素,包括国际收支角度、美国基本面表现、美元周期下的中期疲软以及美国大选带来的政治扰动,我们认为当前人民币汇率走势主要受到中美之间相互力量的影响,中美之间基本面之间的错位差使得人民币汇率有所支撑。受经常项目与资本项下人民币需求的增加,美国基本面修复放缓以及民主党胜选概率提升下可能的美元走弱和中美关系改善的影响,人民币走势可能表现出总体偏强的特征。

从长远角度来看,一方面,若美国经济逐渐修复再次走向复苏,人民币汇率仍将承受一定的压力。另一方面,从“双循环”的角度来看,经常项目和资本项目仍需保持整体均衡,人民币的过度走强或在一定程度上带来经常项目的压力,因此人民币汇率或不会过度走强。从长远角度来看,一方面若美国经济逐渐修复再次走向复苏,中美基本面之间的错位差将有所弥合。另一方面,在“双循环”方针的指导下,经常项目和资本项目仍需保持整体均衡,人民币汇率若过度走强可能会带来资本项目过强,对经常项目形成较大的压力,因此从长远角度来看人民币汇率或不会过度走强。

对于债券走势而言,从近期央行的举动来看,当前央行并未追求人民币汇率的趋势性升值,因此从利率和汇率的角度来看,利率或仍将保持相对中性的位置。对于债券走势而言,从近期央行的举动来看,10月10日央行行长易纲在《中国金融》杂志撰文时指出,“纵观全球,成功经济体必须保持币值稳定,这不仅包括国内物价水平的稳定,也包括汇率的基本稳定”。同日央行宣布将下调远期售汇业务风险准备金率,这些都表明当前央行并未追求人民币汇率的趋势性升值,人民币汇率合理均衡仍然是主要目标,因此从利率和汇率的角度来看,利率或仍将保持相对中性的位置。