药品耗材遭集采“双击” 乐普医疗高额商誉存隐患

原标题:财说|药品耗材遭集采“双击”,乐普医疗高额商誉存隐患

冠脉支架集采的“受伤者”除了微创医疗(0856.HK)之外,还有A股的乐普医疗(300003.SZ)。

年初受新冠肺炎疫情影响下,乐普医疗植入器械和医疗服务业绩同比大幅下降,不过第二、第三季度器械板块收入有所恢复。刚刚发布的三季报显示,前三季度乐普医疗实现收入63.87亿元,同比增加8.63%,实现净利润19.73亿元,同比增加22.38%。

近两年来,乐普医疗股价一直在原地徘徊。2018年3月突破30元(前复权)以来,股价停滞超过2年半。期间股价经历数次大起大落,2018年5月创下41元/股新高后的7个月,股价腰斩;在7月19日创下46.96元/股新高后,截至目前回撤超过30%。

两轮股价下跌,分别与国家医保局在2018年底和2020年底推行的药品和高值耗材集中采购政策相关。在国家药品集采中,乐普医疗有氯吡格雷和阿托伐他两款重要产品中标,由于中标价格较低,已经对药品收入产生拖累。另外高值耗材集采已箭在弦上,预计将重新洗牌冠脉支架市场,乐普医疗也身涉其中。

除了来自外部环境和政策的压力,乐普医疗自身同样面临造血能力差,资金依赖症等顽疾,这是乐普医疗股价大起大落却原地踏步的根源。

集采再“中招”

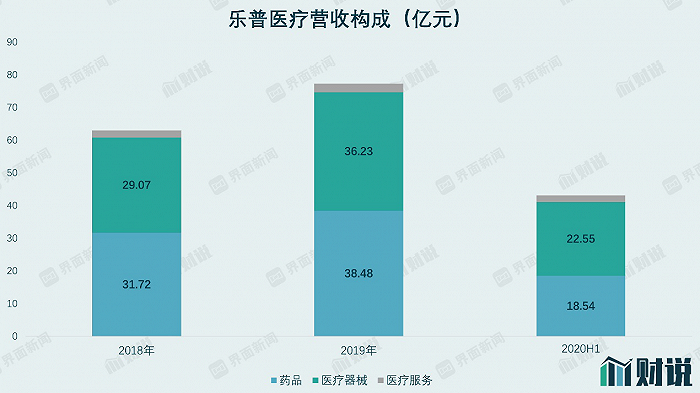

乐普医疗几乎所有产品均围绕心血管疾病市场。公司收入主要来源于药品与医疗器械两大板块,合计收入占比超过90%。

数据来源:Wind、界面新闻研究部

在医疗器械板块,冠脉支架是最重要的品种。公司财报显示,2019年乐普医疗来自支架系统的收入达17.91亿元,占该板块收入约一半。由于冠脉支架在国内应用较为成熟,国产化率相对较高,因此被确定为今年国家医用耗材集采的首个品种。《冠脉支架集中带量采购文件》显示,乐普医疗的钴基支架意向采购量达12.06万个,占意向采购总量比达11.22%。

冠脉支架是经皮冠状动脉介入手术(PCI)的核心器械,自上个世纪90年代以来,已经过多次技术迭代。目前国内应用较多的包括不锈钢支架、钴基支架及生物可降解支架。此次耗材集采选择了临床应用较多的钴基支架,较低端的不锈钢支架与较高端的可降解支架不在其中。

乐普医疗支架产品线覆盖高中低端市场。券商研报显示,乐普医疗有3款不锈钢支架,上市时间分别为2005年、2011年和2012年;1款钴基支架,上市时间2013年1月;最新的可降解支架,上市时间2019年2月。

此次国家耗材集采的意向采购总量达107.47万个,由联盟地区各医疗机构报送采购总需求的80%累加得出。这意味着乐普医疗仅有1款钴基支架参与80%支架市场的竞争,不锈钢支架与定价最高的可降解支架被排除在外,将与未中标企业及其他不锈钢支架品种竞争剩余的20%市场,惨烈程度不言而喻。

目前结果尚未公布,具体的影响难以测算。但西南证券指出,当带量采购降价60%,且物流费用和跟台费用下降50%时,企业单位产品出厂价和净利润分别下降3%和6%;当带量采购降价70%,且物流和跟台费下降50%,企业单位产品出厂价和净利润分别下降34%和65%。因此,最终集采中标价格必定将直接影响乐普医疗器械板块净利润。

乐普医疗早已尝过集采的“威力”。2019年,乐普医疗氯吡格雷和阿托伐他汀钙两款产品中标药品集采,2018年两款产品收入分别达11.79亿元和8.85亿元,占总收入比重达18.56%和13.92%。集采的影响已经开始显现,上半年乐普医疗制剂业务收入15.46亿元,同比减少5.06%。

据了解,2019年药品集采采购周期原则上为2年,这意味着到2021年底很可能有再一轮集采。“一切才刚刚开始”。

资金荒再现

10月15日,乐普医疗发布公告计划发行可转债募资16.38亿元,其中“冠脉、外周领域介入无植入重要创新器械研发项目”拟募资11.5亿元,其他项目包括新一代生物可吸收冠脉支架、生物可吸收外周支架、新一代冠脉药物球囊等7个子项目,补充流动资金和偿还债务4.88亿元。

这是乐普医疗今年即将募集到的第二笔可转债资金。今年1月,乐普医疗发行可转债募资7.4亿元,主要用于收购浙江新东港药业股份有限公司45%股权。除了发行可转债的途径,今年6月,乐普医疗计划通过定增引入战略投资者,计划募资总额达31.80亿元。

数据来源:Wind、界面新闻研究部

短短1年内,乐普医疗连续数次直接融资,计划募资总额达55.58亿元;2019年报显示,乐普医疗股东权益80.05亿元。无论是可转债,还是定向增发,乐普医疗都把补充流动资金和偿还债务作为重要理由。

乐普医疗有多缺钱?

2017年~2019年,乐普医疗流动比率与速动比率均呈现较快下降趋势。以2019年底时最为严峻,此时乐普医疗有流动资产56.34亿元,其中应收账款21.67亿元,存货10.05亿元,可变现质量并不高;另外同期51.11亿元流动负债,实际上已经令乐普医疗捉襟见肘。

数据来源:Wind、界面新闻研究部

乐普医疗紧张的财务状况,与其2013年以来并购带来的“副作用”不可分割。乐普医疗旗下包括阿托伐他汀、心脏瓣膜、起搏器等产品均来自于并购,其中阿托伐他汀业务涉及2018年以10.5亿元增持新东港45%股权。

并购势必需要大量资金支持。Wind数据显示,乐普医疗负债总额由2015年23.91亿元增至2020年三季度81.30亿元。对于乐普医疗而言,唯有通过频繁的直接融资,才能解决高负债的难题。

2016年、2017年,乐普医疗连续两次定向增发分别募资12.80亿元和7.19亿元。如此频繁的直接融资,实际上在不断摊薄每股股东权益,2015年以来公司收入与净利润增长都超过1倍,但对于持有少数股份的个人投资者而言,其回报并不对等。

此外,并购另一项副作用是高额的商誉。乐普医疗商誉金额由2015年17.99亿元一路增长至2020年三季度27.96亿元。截至9月30日,乐普医疗商誉占总资产的比重达14.86%。

数据来源:Wind、界面新闻研究部

商誉将成为公司业绩长期的隐患,2017年、2018年乐普医疗均出现由于并购标的业绩不及预期而导致计提商誉和长期股权投资减值损失,分别达0.19亿元和1.29亿元。