新能源車險打響圍獵戰

歡迎關注“創事記”的微信訂閱號:sinachuangshiji

文/陳鄧新

來源:鋅刻度(ID:znkedu)

一個正在醞釀的新藍海市場

新能源車車險一直沒有標準,如今似乎有了曙光。

2020年11月16日,據多家主流媒體報道,保險行業正在開發針對新能源車的保險產品,有多家保險公司參與其中,其中平安、太保等公司均表示已着手對新能源車保險展開研究,或正在推行相關計劃。

這意味着,新能源車沿用傳統燃油車保險的歷史可能會終結。

那麼,新能源車車險終端消費價格會有下降的可能嗎?相比傳統車險,有哪些不一樣的變化?新能源車車企又會如何應對?

消費者:保費會降低嗎?

當下,新能源車的保費相對更貴。

據美國公路安全保險協會2018年的數據顯示,特斯拉Model S在25款保費最貴的車輛中排名榜首,而2019年公開數據表明,特斯拉Model S在美國的平均每年保費大約爲3300美元。

定居上海的一名新能源車車主袁懷林對此深有同感:“買車前很在意新能源車補貼力度大小,萬萬沒想到,補貼力度越大投保時就越喫虧,居然比燃油車還貴。”

袁懷林告訴鋅刻度,其2018年購車時,4S店中陳列的燃油版頂配指導價爲18.68萬元,保費約爲6900元,而同車型的電動版頂配指導價爲29.68萬元,補貼之後實際售價爲22.38萬元,然而投保價居然按指導價29.68萬元計算,如此一來保費就多出近2000元。

袁懷林認爲這並不公平,保險告訴沒有考慮到新能源車補貼之前價格虛高的問題,“上一輛車是燃油車,車型就是按實際售價計算的,爲什麼新能源車就不一樣?”

某保險一線從業者羅禹告訴鋅刻度,行業內一直遵循如下潛規則:傳統燃油車多數情況下是以汽車實際成交價覈算投保價格,而新能源車多數情況下是以補貼之前的指導價價格投保,這個操作已成行業慣例。

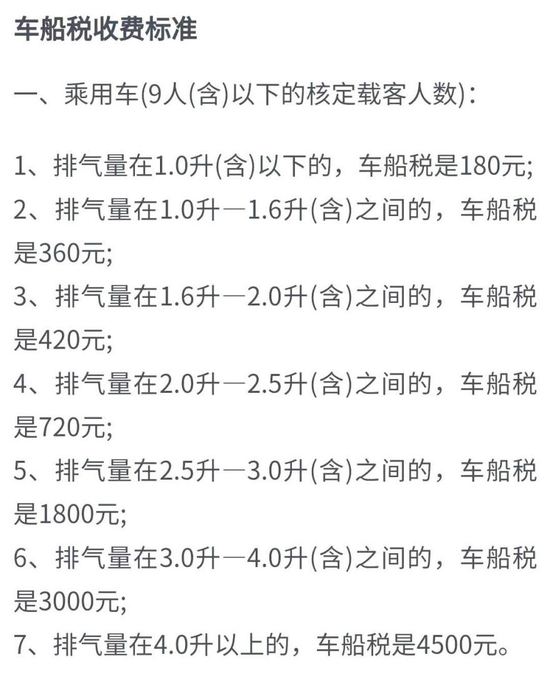

“新能源車沒有專門的險種,主要沿用燃油車的保險規則,在實際操作時難免有細節出入,譬如車船稅是按照排量收取的,因此新能源車不需要交車船稅。”羅禹表示不排除未來專門的新能源車險種存在降價的可能,“如果向燃油車看齊,以實際成交價覈算,保費就會下來。”

新能源車沒有排量不交車船稅

羅禹進一步表示,在新能源車補貼退坡的大勢之下,未來指導價與實際成交價的差距可能會不斷縮小。

另外,保險變現捆綁銷售也是消費者關心的一大問題。

長航續版特斯拉車主張權告訴鋅刻度:“買之前問了,是不是可以不在店裏買保險,銷售答覆不會捆綁銷售可以去外面買,提車之後才發現套路深,外面買不到平安、太平洋等大品牌。”

張權爲鋅刻度算了一筆賬,大小品牌之間差價超過3000元,“車友羣有人爆料不光特斯拉是這樣,其他新能源車也有這個潛規則,譬如小鵬與太保、安盛有深度合作,最後還是習慣了平安,又回去了。”

關於這點,羅禹認爲未來的新能源車車險或不會改變:“當前平安、人保與太平洋這三家佔據了超過70%的市場份額,與4S點、直營店的利益深度綁定,短時間沒有改變的內在動力。”

保險公司:電池險、自燃險與里程險纔是賣點

消費者關注價格與渠道,而保險公司則側重方案的可行性,正在路上的新能源車車險可能與傳統車險存在三個主要差異。

第一,新增電池險。

新能源車的核心是電池、電機與電控。電池負責提供動力來源,電機負責將動力來源轉變爲驅動力,而電控負責採集油門、制動踏板等信號並根據這些信號爲電機、電池等發出相應的指令,相當於中樞神經。

動力電池

從這個角度來看,新能源車的運行方式與燃油車存在較大的差異。

太保產險公開對媒體表示:“新能源車和燃油車在風險上最大的不同,在於新能源車的電池價值佔整車比重極高,新能源車的風險與其使用的電池關係較大,不同類型的電池的防水防熱等性能不相同,電量衰減折舊情況也存在較大差異,這對車險的定價產生影響。”

換而言之,電池險呼之欲出。

某保險財富中心經理裴行中告訴鋅刻度:“現在新能源車的理賠標準是高於傳統車的,特別是涉及電池方面的故障,的確存在模糊地帶,車企也有電池質保甚至是終身質保,保險公司該扮演何種角色並未明文規定,如果電池險順利推出,今後責任劃分就會更爲明晰。”

第二,自燃險或成標配。

燃油車一般不建議購買自燃險,但新能源車動不動就自燃成爲行業的痛點,包括特斯拉、蔚來、威馬等品牌都曾因爲自燃站上輿論的風口浪尖。

有業內人士指出,自燃的因素很多,既可能與快速充電過熱相關,也可能與車輛碰撞有關,還可能跟電池故障有關,無論哪種因素對消費者而言都是意外之災,理應在保險範圍之內。

裴行中也認可這個觀點,自燃險的意義在於風險轉嫁,在極小概率之下最大限度減輕車主的經濟損失:“自燃險是車輛附加自燃損失險,全憑消費者自願購買,未來或成爲行業標配,譬如涉水險就被納入車損險中,自燃險就相當於新能源車的‘涉水險’。”

第三,按里程計費。

傳統車險的保費是根據使用期限、前一年的出險次數等參數計算而來,在該算法之下同一輛車只要不出險,開1000公里與開10000萬公里保費沒有多大區別。

然而,新能源車開1000公里與開10000萬公里的區別較大,中間需要多次充電,這就是涉及電池衰減等問題,因此開發按里程計費的險種就頗有必要,新能源車行駛的里程越少,保費可能就越便宜。

這麼來看該險種可能成爲新能源車保險一個重要突破口。

車企:多了條數據變現渠道

保險公司的動作,對新能源車車企也有莫大的影響。

一方面,保險覆蓋範圍擴大化,消費者不再擔憂出了事故之後因爲保險理賠標準過高導致的推諉,從而增加購買慾望,一定程度上減輕了銷售的壓力。

另外一方面,保險的精細化要求對不同新能源車品牌、車型有不同的保費定價,譬如保險公司圍繞電池做文章,電池安全性越高、自燃事故率越低與車輛耗能越低,保費可能越便宜如此一來就會要求車企開發品質更高、性能更強的新能源車,進而促進行業技術進步。

對此,某新能源車品牌銷售李路向鋅刻度表示認同:“同等價位下,A產品比B產品保費高得多的話,消費者的信心會打折扣,這是肯定的。”

此外,也會令特斯拉等車企加快涉足保險業務的步伐。

特斯拉CEO馬斯克將車險視爲公司下一個業績增長極,其在2020年第三季度財報會議表示:“隨着時間的推移,保險將成爲公司的主要產品之一,保險業務的價值佔整車業務價值的30%到40%。”

特斯拉CEO馬斯克

事實上,早在2019年4月特斯拉就與利寶保險合作推出了定製車險Tesla Insurance,藉助對存量特斯拉的駕駛行爲、車輛性能的跟蹤數據,可準確地估計事故風險和維修成本,從而提供比第三方保險公司低20%~30%的投保價格。

而在國內,特斯拉於2020年8月成立特斯拉保險經紀公司,這意味着恐將聯合國內保險公司開發定製版車險產品。

有市場人士稱:“燃油車保險的核心是售價,而新能源車車險的核心是數據,車企直接掌握各種數據,而保險公司掌握執業牌照,雙方聯手也是順理成章的事情。”

簡而言之,正在醞釀的新能源車車險將是一個龐大的藍海市場,保險公司必將羣雄逐鹿,而車企也可從中分一杯羹,消費者也獲得更全面、更精細的保障,呈現一個三方共贏的格局。

(文中袁懷林、羅禹、張權、裴行中、李路均爲化名)