从“避险品”到必需品 美元真的要活过来了?

长期以来,美元一直被全球投资者视为避险资产。但外媒最新撰文称,在经济衰退后的时期,在美国大规模的财政刺激下,它可能会有另一个身份——成为押注全球经济复苏的资产。

鉴于此,流向美国的资金会开始增加,对美元资产的购买可能也会增加,这将让那些在今年初持有过多美元空头头寸的投资者非常懊恼。

美国政府已经通过刺激计划向经济注入了数万亿美元,并且预计未来还会注入更多资金。同时,美国政府还在大力推广疫苗接种,这些都是为了支撑经济度过疫情时期,并在之后加速复苏。投资者也开始为此定价,一个相关迹象是他们越来越青睐小型股等对经济敏感的资产。

加拿大皇家银行的资本市场外汇策略主管Elsa ligos在1月12日的一份报告中写道:

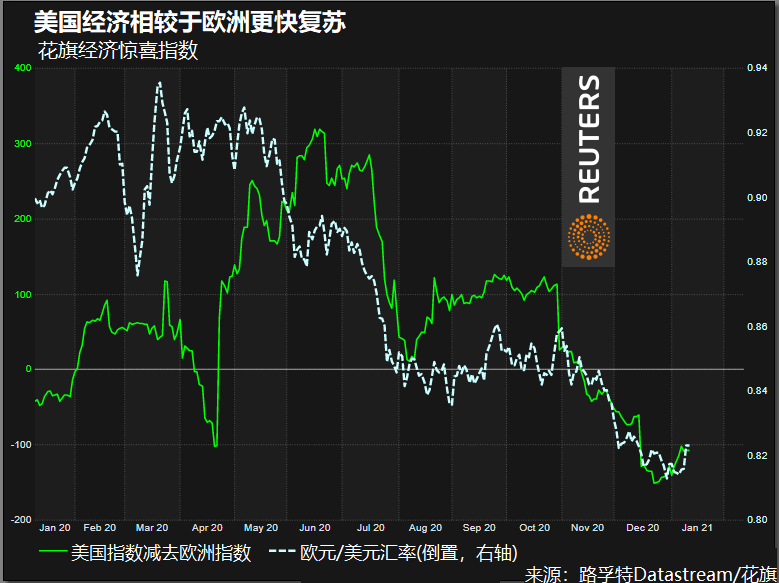

“市场对经济预测的共识显示,预计到今年年底,仅有两个主要经济体的经济规模能超过去年年初时的规模,美国是其中之一。”

随着美国就业和支出开始增长,全球投资者将希望从美国经济复苏中获利,这可能吸引资金从其他国家的股市流向美国股市。而要做到这一点,全球投资者需要美元,因此这些资本流动可能会提振美元。Elsa ligos补充道:

“我们认为,美国经济的较优表现,将令美元占有周期性优势,尤其是相较于G10国家(非大宗商品生产国)的货币。”

美元空头恐被打个措手不及

美元反弹将造成广泛的影响。

在股市方面,美元和标普500指数之间的负相关性自疫情爆发以来一直处于多年的高点。弱美元往往会刺激投资者涌向美国股市,但这种负相关性可能会随着两者的上涨而不复存在。另外,如果美国的基础设施法案出台,以及就业普遍恢复,大宗商品对美元的敏感性也可能降低。

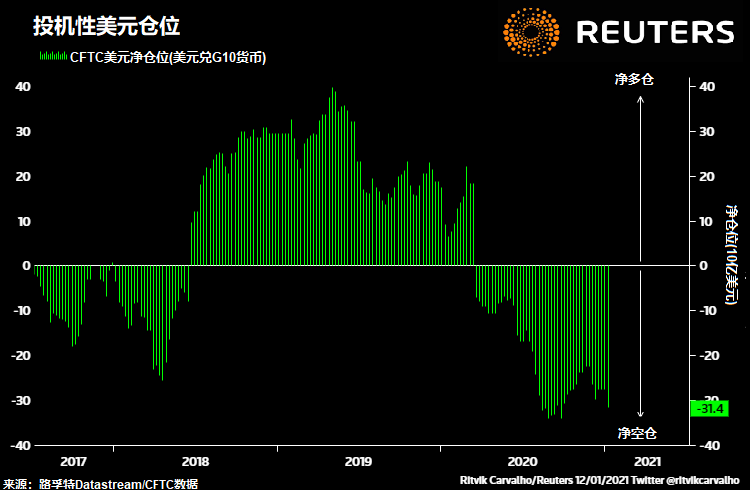

刚进入2021年时基本没人看好美元,由于美元回吐2020年的涨幅以及美国贸易政策带来的避险涨幅,做空美元成为了一种极度拥挤的交易。彭博美元指数目前还处于2018年4月以来的最低水平。

美国银行 12月份的客户调查显示,做空美元是该行第二大交易,仅次于做多科技股,而去年11月的调查根本没有提到美元。美国商品期货交易委员会(CFTC)的数据也显示,美元的空头头寸达到近10年来的最高水平。自去年3月以来,美元就一直处于净空仓状态。

但是,技术指标显示,美元在自去年3月的崩盘以来连续下跌九个月后,可能迎来反弹。如下图所示,尽管目前美元指数仍低于2020年的高点,但它在2018年的低点之上获得支撑。

美元有望成为大型套利资产

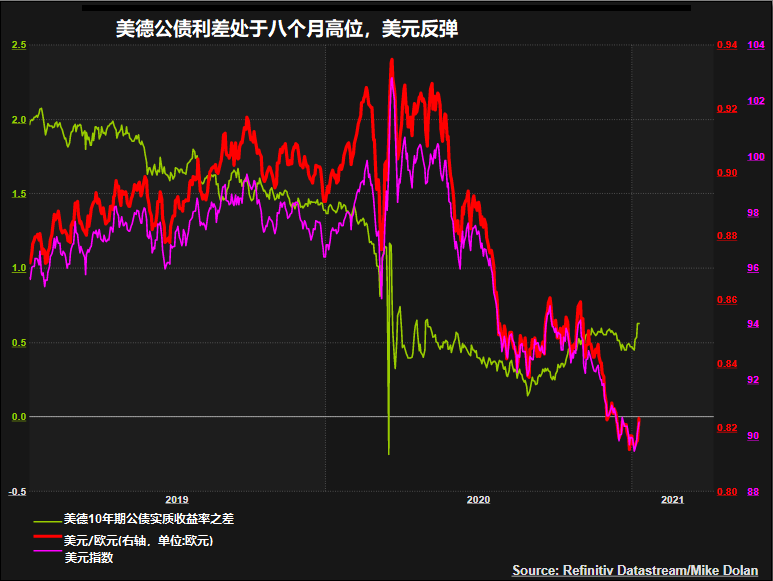

美国经济的复苏也会影响实际收益率。

自上周美国国会发生骚乱以来,名义收益率大幅上升。与此同时,核心通胀率预计将保持稳定,而不是市场定价的大幅上涨。路透分析称,美国通货膨胀急升和美元贬值,显然会是具有历史意义的游戏规则改变者,但我们现在距离那种局面还很远,甚至利率市场也在犹豫不决。

这可能会提振实际收益率,使美元资产比其他收益率为负的货币资产更具吸引力。这也会推动全球投资者购买美国国债和其他美国债券,而不是他们本国的债券,这可能使美元成为下一个大规模交易的套利资产。

美国的实质利率已经回到负1.0%上方,本周美国实质利率对德国与欧元区实质利率的升水也上升至5月1日来最高位。

法国兴业银行的分析师KennethBroux在1月12日的一份报告中写道:

“对自5月以来首次连续两周卖出外国债券的日本投资者来说,其10年期日元对冲收益率可能为64个基点,相对于10年期日本国债而言,将上升60个基点。”

不过,美元不太可能是直线上涨,考虑到近期财政刺激计划的出台,美元可能首先会下跌。因为随着经济复苏,投资者可能会放弃持有美元和贵金属等避险资产,转而购买新兴市场资产等风险资产,但这种情况不会持续太久。随着美国国债收益率的飙升,加上美国股市的潜在优势,投资者将被重新吸引回美国市场。

因此,美元的“微笑曲线”会比较平缓,也就是说上升更可能是渐进的,而且可能会持续整个2021年。