國產高端手機的軍備競賽:芯片纔是核心因子

歡迎關注“創事記”的微信訂閱號:sinachuangshiji

文/周有輝

來源:鹿鳴財經(ID:luminglab)

國產手機廠商正在向高端市場發起衝鋒。

首先是小米,從小米10發佈以來,高端戰略被小米頻頻提及,而到了今年高端戰略的地位更是進一步提升。去年11月,雷軍在亞布力論壇上談到,“小米10的成功已經證明了小米在高端市場也能立足。”

而到了今年,作爲其衝擊高端的核心產品小米11更是創下了5分鐘15億的銷售額,搶佔驍龍888先發優勢的同時,在屏幕、音質和攝像等各個方面都用足了料,頗受消費者好評。

緊接着,10天后,作爲vivo衝擊高端市場先遣軍的X60開售,延續了其影像賣點的風格,採用蔡司鏡頭和微雲臺,搭載同爲5nm製程的三星Exynos芯片。這種路徑像是想復刻華爲曾經衝擊高端的技術路徑,蔡司替換萊卡,用極致的影像技術來獲得用戶青睞。

隨後,OPPO 陳明永發表新年致辭,稱“2021年,高端旗艦機成廠家必爭之地”。

在這些緊鑼密鼓地市場發聲背後,我們不禁要好奇:爲什麼國產品牌扎堆在此時此刻向高端吹響了號角?

“必爭之地”

按百度百科上“紅海市場”的定義,是指現有的競爭白熱化的血腥、殘酷的市場。因爲招招見紅,所以稱爲“紅海”。過去兩年,手機行業的中低端市場完美闡釋了這一定義。

據調研機構Statista的統計,2018年,手機中端市場的容量首次超過了低端市場,在售出的超過15.5億部智能手機中,有近5.2億部是中端智能手機,首次超過了低端類別。

隨後幾年,中端市場的擴張支撐了全球手機市場的持續增長,繁榮背後,是各方廠商的互相奪旗,不僅高端陣營的三星、華爲、蘋果都針對中低端市場推出更多的機型,而從中低端起家的廠商也在渠道或品牌層面切入競爭,例如OV各自推出了互聯網手機realme和IQOO,競爭顯然日益激烈,中低端市場的總量卻增幅甚小。

因此,高端市場的爭奪成爲廠商的下一個爭奪焦點。要知道,在2019年全年的智能手機利潤中,蘋果直接拿下了66%的利潤,而三星又佔了17%。長期以來,高端機型是手機廠商的核心利潤所在,更是築起品牌形象的關鍵環節。

就數據來看,受疫情影響,高端機型在2020年第一季度銷量同比下降了13%,但即便如此,高端機仍然貢獻了全球智能手機總收入的57%。

回顧2020年第一季度的高端手機大戰,國際市場和區域市場的情況差異較大,原因在於彼時的供應鏈問題波及全球,廠商的競爭戰略各有側重,市場格局因此迎來大洗牌。

在國內,華爲依靠國人的鼎力支持,市場份額迅速擴大,一度與蘋果平分秋色,2020年第一季度,華爲超過90%的高端機型銷售都在中國。

而其餘廠商也表現不俗,小米OV先後推出了各自的旗艦機。在“618”購物節期間,小米10系列一度奪得京東平臺3500-4500元價位段銷量冠軍,體現了小米在國內線上銷售渠道的優勢。

與此同時,OPPO也重啓了Find系列,用Find X2打開了高端市場,發佈會上,OPPO更是對外表示,“未來會每年逼自己產出一款滿足 Find X 系列水準的產品,來保證穩定的發佈節奏”。爲此,OPPO經歷了一整年的內部調整,這將在下文提及。

從全球範圍來看,華爲退出海外競爭後,小米在海外市場最先有所斬獲。根據調研機構Counterpoint《2020年全球高端市場的Q1報告》顯示,小米首次出現在榜單之上,市場份額爲2%。相較去年最大的變化在於,一加跌出榜單,此前的兩年,一加一直是全球高端市場排名第四的品牌,僅落後於蘋果、三星、華爲,疫情原因,銷量驟降。

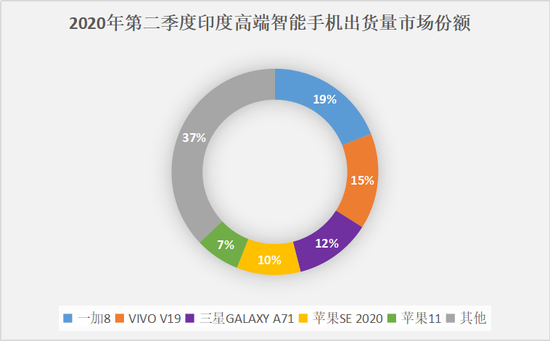

但一加的調整速度之迅速超出了市場預期,Q2推出的新品一加8以及降價的一加7T獲得市場熱捧,尤其是在剛迎來5G換機潮的印度市場。Q2印度高端手機的出貨量雖然同期比大幅下跌了32%,但仍然貢獻了4%的總出貨量。

一加抓住了蘋果11和蘋果12之間的空檔期,佔據近20%的市場份額,而排在其後同樣是看到趨勢、抓住需求的vivo V19,高端手機的復甦力量由此可見。該研究報告最後總結時指出,“目前,小米、OPPO和vivo都已經進入高端智能手機市場,印度區域不再是三星、蘋果和一加公司等少數幾家寡頭所壟斷。”

數據來源:counterpoint

顯而易見,2020年第一季度高端手機的明爭暗鬥只是剛剛啓幕,而隨着華爲麒麟芯片正走入尾聲,華爲Mate 40的銷售生命週期行將結束,嚴峻局勢已經探底。

1月12日,缺貨嚴重的華爲在官網發佈限購約定,規定同一用戶僅限購買2臺,次日,又更改爲1臺。自去年9月遭臺積電斷供後,由於麒麟9000備貨量不到千萬,Mate 40作爲華爲最後一代高端手機,僅能達到往年高端系列銷量的四分之一。

經歷2020一整年的各方佈局,隨着5nm製程芯片的重裝上陣,最新一季度的高端機競爭“風雨欲來”。

兵馬未動,糧草先行,小米OV等廠商紛紛上調產能預期。據日經亞洲新聞報道,OPPO表示2021年有望生產約1.7億部智能手機,比2019年其1.143億部的出貨量增長近50%。同時,小米也已經與供應商洽談,預訂多達2.4億部智能手機的零部件,並對部分供應商表示,其2021年年出貨量將達到3億部智能手機。

進軍高端往事

市場高地的互相爭奪背後是後方源源不斷的彈藥補充,在國產廠商還未站穩高端陣營前,必然還需要中低端市場的出貨主力支撐。要喫下千萬量級高端市場的“空白”、打破壁壘並非一日之功。

對此,小米OV都逐漸對產品線作了劃分,以期增強後勁力量,而這也正是過去一年OPPO動作頻頻的原因。

事實上,自2019年砍掉R系列,OPPO就在各個產品線的防守失誤連連,包括後來從Find系列細分出Ace系列,把R系列變爲Reno系列,傳導到消費者的印象是混亂和模糊。直至去年2020年3月,OPPO甚至一時間跌出了國內銷售榜單,市場份額幾乎由中低端A、K系列維持。

增長上的失速在手機紅海里意味着快速掉隊,因此,OPPO及時對內進行了系統性的改革。陳明永此前接受《潛望》採訪時回顧道,“對於OPPO而言,2021年需要解決的問題首先來自內部。”不論是任命中國區新的掌舵人,還是劉作虎的迴歸,OPPO都在爲向高端進軍備戰。

在沈義人離場後,曾經參與Find品牌建立的OPPO營銷老兵劉列接任,在內部公開信中他表示,將砍掉Ace系列,傳承至R系列的Reno系列將站在舞臺中央。其搭檔,中國區總裁劉波也確定了OPPO的雙產品線戰略,Reno系列將成爲OPPO的“糧倉”,而Find X系列會堅持探索向高端走,並繼續深耕線下渠道。

同時,從海外迴歸的一加總裁劉作虎於去年9月任職歐加集團負責人,將融合打通realme、一加、OPPO的內部資源。經歷一年大江大海般的人才湧動,Find X3能否成爲OPPO高端的扛鼎之作,打出品牌差異化的效果,值得期待。

對比來看,藍廠vivo仍然保持一向的低調收斂,高端旗艦的產品存在感不強。去年發佈的新機vivo NEX3s只是在前一代的基礎上更換了處理器,一度因爲銷量不佳不得不降價清庫存。在當時一衆高端機的拼殺中,vivo NEX3s缺少無線快充和高刷新率這類同行皆有的功能賣點,而品牌獨有的價值感也未能成功打入消費者內心。

事實上,vivo在高端市場也曾有過高光時刻,在全面屏概念剛剛興起時,vivo NEX初代被認爲超越蘋果,重新定義了全面屏,“終結當下這個基於高通SoC,按參數堆料搞研發的高端山寨機時代。”

但就目前vivo向外透露的信息,vivo高端進展的節奏較爲緩慢。據博主@數碼閒聊站消息,vivo NEX系列甚至將有可能缺席驍龍888的銷售黃金期,這意味着,vivo的雙高端產品線只剩下vivo X系列,藍廠的高端崛起還有待更加驚豔的新技術出現。

相較而言,小米的高端起步時間更晚,過去多年,股價的持續低迷加上針對研發技術的質疑,市場都在猜測小米會以什麼樣的姿勢登上高端的舞臺。

小米10週年之際,小米10以3999的起步價位對標華爲mate,開啓高端之路,在後續的市場競爭中以紮實的產品力活了下來。正如一位數碼博主所言,“隨着後續其他手機的接連發布,小米10和10pro就像一盞茶,初嘗無味,越回味,就越感受到豐富的滋味。”

小米10的高端首戰博得消費者的青睞,小米11也擁有着驍龍888的先發優勢,核心配置上保持了高端品牌建設的連續性。而雷軍的一條微博也首次對標蘋果iPhone12,高端“野心”已經展現。

對於國內手機廠商而言,要衝破三星和蘋果的壁壘任重道遠,各方已然箭在弦上。

芯片纔是第一生產力

除了自身產品問題之外,高端手機的硬仗更在於芯片的爭奪,具體影響因子有兩個,一是供應層面的芯片產能問題,二是需求層面的5G換機潮流。

芯片產能問題肇始於2020年疫情的需求疲軟,隨後需求逐漸升溫導致供需失衡,由此帶來的整機缺貨縈繞着整個行業。

具體來說,因爲一季度需求驟然下跌,終端廠商對當年的市場預期普遍悲觀,部分半導體廠商的產能利用率不高,多家半導體廠商下調了季度收入預期,而隨後二季度、三季度的需求暴漲,打亂了供應商的陣腳。

據報道,2021開年,無論是汽車還是消費電子產品的製造商都對芯片行業的需求急劇增加,半導體公司卻只能讓客戶們耐心等待。

另一方面,換機潮的到來讓5G手機的需求量陡增,目前主流芯片廠商都在積極探索5G基帶芯片的流片和價格下探,國內市場相對於全球市場的5G手機接受程度也更高。

Counterpoint數據顯示,2020年第三季度,5G智能手機的需求量翻了一番,Q3售出的智能手機中,17%是5G手機。預計在下一季度中,將有三分之一支持5G。但從4G到5G的切換將影響到芯片的產能分配和設備部署,從而導致短時間內的芯片短缺。

因此,各個手機廠商間對高端芯片的渴求儼然演化爲了一場軍備競賽。

目前,只有臺積電、三星兩家擁有5nm芯片製造工藝技術,而據12月22日外媒消息,芯片代工商臺積電2021年的5nm產能已經被“預訂一空”,其中蘋果公司佔據八成。蘋果獲得臺積電80%的5nm產能,意味着臺積電留給其他客戶的產能只剩20%。

蘋果A14處理器和電腦端M1芯片幾近喫光了臺積電的產能,所以今年高通把驍龍888主要的訂單都交給了三星。

在接下來的高端競爭中,與高通達成良好的合作關係,贏得供應鏈優勢成爲關鍵。對高通自身而言,正面臨聯發科緊追其後,上述統計報告顯示,聯發科在中低端市場表現強勁,去年Q3以31%的市場份額成爲最大的手機芯片供應商,而聯發科也試圖用天璣系列發力高端市場。

在5G高端機的發展關口上,上游芯片設計商和手機廠商顯然是一榮俱榮、一損俱損的關係,出貨量足夠龐大才能保證芯片在市場上保持穩定的競爭優勢。

目前來看,由於OV的高端機型出貨量還未鋪開,高通的潛在盟友更可能是有多年合作關係的小米。據悉,於去年4月份接任代理CFO的小米總裁王翔,曾在高通工作13年,擔任過多個重要職位。此外,根據2017年雷軍微博的披露數據:小米賣出的高通驍龍800系列芯片數量佔整個中國區的66%,而小米11的現貨情況相對往年確實有了可見的提升。

在這場芯片軍備競賽的草蛇灰線下,高端手機市場的硝煙已經開始瀰漫。