重慶三峽銀行IPO:只增規模不增利 息差收窄手續費及佣金收入萎縮

2020年12月14日,重慶三峽銀行更新了招股說明書,將最新的財務數據更新到了2020年上半年。

據瞭解,重慶三峽銀行於2020年6月22日報送招股書申報稿,該行擬在深交所上市,保薦機構(主承銷商)爲中國銀河證券,聯席主承銷商爲招商證券。重慶三峽銀行擬發行不超過18.58億股,募集資金在扣除發行費用後,將全部用於充實該行核心一級資本,提高資本充足率。

而幾天前的12月4日,證監會官網剛披露了《重慶三峽銀行股份有限公司首次公開發行股票申請文件反饋意見》,重慶三峽銀行需要對多達55項問題進行反饋,主要涉及股份質押凍結、股權轉讓、訴訟、不良貸款等問題。

近三年收益率顯著走低 只增規模不增利

重慶三峽銀行成立於1998年,貸款主要投放在重慶市範圍內,且分支機構全部分佈在重慶市內,其貸款、存款、收入和利潤多來源於重慶市範圍內的客戶。截至2020年6月30日重慶三峽銀行的註冊資本爲55.74億元,資產總額2190.49億元、淨資產173.4億元、各項存款總額1421.42億元、各項貸款總額947.05億元,是一家典型的中小型城商行。

2017-2020年上半年,重慶三峽銀行營業收入分別爲36.40億元、37.77億元、44.92億元和22.8億元,2017-2019年對應的增速依次爲-14.69%、3.82%、18.94%;同期歸母淨利分別爲16.51億元、12.80億元、16.05億元和10.67億元,2017-2019年同比增幅依次爲-16.84%、-22.46%、25.42%。從報告期業績來看,重慶三峽銀行並不穩定。

拉長時間線來看,結合盈利能力的關鍵指標ROE和總資產淨利率來看,2017-2019年的ROE相比2014-2016年整體下降了10個百分點左右,而總資產淨利率也明顯比2014-2016年下降一個臺階,反映出重慶三峽銀行資產盈利能力出現明顯下滑。

對比兩段期間的利潤表和資產負債表情況可以發現,2014-2016年重慶三峽銀行實現歸母淨利分別爲13.23億元、16.64億元和19.85億元,而2017-2019年實現的歸母淨利僅僅相當於2015年的水平。與此同時,在不斷的送股和配股下,重慶三峽銀行的股本、淨資產都在快速擴張,2019年末的股本、淨資產都已超過2014年2倍以上,水漲船高之下總資產同樣擴張了一倍以上。在分母快速放大的情況下,分子不增甚至縮小,收益率的下滑也就在所難免。

不過作爲通過槓桿(槓桿受資本充足率限制)放大規模進而放大收益率的銀行業一員,只增規模不增利,重慶三峽銀行的經營表現值得細究。

息差收窄、手續費及佣金收入萎縮 減值增加

通過對利潤表的進一步分析可以發現,造成重慶三峽銀行只增規模不增利的原因主要有三,分別是息差收窄、手續費及佣金收入萎縮和減值計提增加。

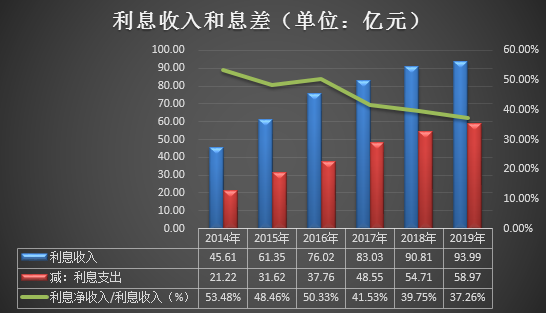

首先看息差情況,利息淨收入是重慶三峽銀行盈利的主要來源。如果僅看利息收入情況,如下圖所示,2014年至今重慶三峽銀行的利息收入持續增長,但是相比於利息收入的增長,對應的利息支出卻在同期整體保持了更高的增速,這也導致2017-2019年重慶三峽銀行的利息淨收入同比增長率分別爲-9.87%、4.7%和-2.99%,不僅沒有隨着規模放大反而有所減少。如果把利息淨收入/利息收入作爲息差情況的反映指標,如下圖所示,2014年至今重慶三峽銀行的息差持續走低。

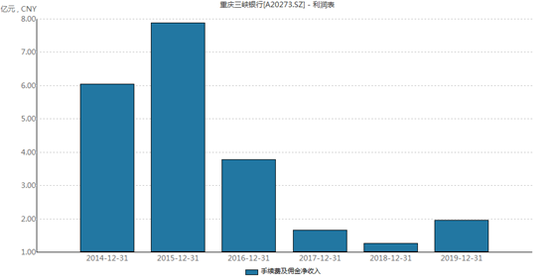

其次是手續費及佣金收入情況,2014-2019年重慶三峽銀行的手續費及佣金淨收入分別爲6.04億元、7.89億元、3.78億元、1.67億元、1.26億元和1.96億元,近三年重慶三峽銀行的手續費及佣金淨收入快速萎縮。

衆所周知,手續費及佣金收入反映的是銀行的中間業務經營情況,而在金融創新層出不窮、傳統信貸業務受息差收窄競爭加劇等背景下,低風險高收益的中間業務成了現代商業銀行的重要收益來源之一,同時也是商業銀行綜合競爭力的一個重要反映指標。重慶三峽銀行手續費及佣金收入的萎縮,顯然是一個值得關注的重要信號。

除此之外,減值計提也是一個重要的影響因素。2014-2016年,重慶三峽銀行的資產減值損失分別爲2.99億元、3.76億元和2.52億元,而2017-2019年資產減值損失(包括信用減值損失)則分別爲1.89億元、7.61億元和9.01億元,整體顯著高於之前期間,尤其是2018年和2019年減值計提大幅增加。

集中處置降不良 部分年度監管指標低於或接近指標標準

不過2018年和2019年大幅計提減值背後,究竟是出於謹慎的前瞻性處理,還是信貸等資產質量的下降呢?

從不良率來看,截至2017年末、2018年末、2019年末,重慶三峽銀行不良貸款餘額分別爲20.19億元、8.39億元、11.18億元和12.75億元,不良貸款率分別爲4.41%、1.30%、1.31%和1.35%,似乎從2017之後就快速下降,並且也低於監管要求的4%。不過根據招股書披露,2018年末較2017年末,不良貸款率下降3.11個百分點,主要原因是其於2018年集中處置727戶共計786筆不良貸款,涉及貸款本金合計28.11億元,使得2018年末不良資產金額和佔比大幅下降,賬面信貸資產質量進一步優化。

通過集中處置降低不良貸款率,確實是直接有效的手段,不過正如反饋意見中問題所述,報告期內公司轉出和核銷不良貸款的具體情況,是否符合相關規定及制度流程,並結合公司轉出損益、受讓方資信情況,說明是否利益輸送。

值得一提的是,2016年重慶三峽銀行就因不規範處置進行了賬務調整。招股書披露,原2016年不規範轉讓的4批次共505筆信貸資產16.28億元,並未實現真正對外處置,三峽銀行2016年根據轉讓合同進行貸款下賬處理,該四批次於2018年進行回表,回表時三峽銀行作重要的會計差錯處理,即恢復2016年貸款,補計提貸款損失準備,並追溯調整比較報表,重溯該事項合計調減2017年末所有者權益6.28億元,調減2017年度淨利潤558.76萬元。

而與同行對比來看,同期同行業可比上市銀行不良貸款率平均值分別爲1.42%、1.58%、1.54%和1.52%,重慶三峽銀行經過處置後的不良率直接由之前的顯著高於降到了低於行業的水平。

但這是否真的代表重慶三峽銀行的不良信貸已得到根本解決,信貸質量優於行業呢。鑑於不良率的基礎數據來自於貸款的五級分類,而五級分類除了由重慶三峽銀行制定的一系列明確的分類標準進行劃分外,還具有大量的主觀判斷,在無法穿透到底層信貸數據的情況下,客觀的數據或許可以從側面驗證信貸的成色如何。

通常可以用逾期天數來衡量貸款的質量和五級分類情況。截至2017年末、2018年末、2019年末和2020年6月末,重慶三峽銀行的逾期貸款分別爲32.15億元、14.35億元、19.12億元和25.73億元,逾期貸款總額都顯著高於不良貸款金額,並且每年增加額也快於不良的增加,顯然逾期天數這個指標並沒有像貸款不良率一樣向好。而同期貸款撥備率分別爲4.14%、2.12%、2.22%和2.50%,在2018年集中處置不良貸款後,撥備並沒有顯著高於監管指標2%,顯然處置後的撥備僅僅是建立在分類爲不良貸款少的情況下提高了撥備覆蓋率這個指標,而相對信貸整體的覆蓋比例並不高。

需要指出的是,正如反饋意見中提出,重慶三峽銀行報告期內存在部分年度監管指標低於或接近指標標準的情況,例如2017年末撥備覆蓋率低於監管要求、2018年末貸款撥備率低於監管指標、2017年末單一集團客戶授信集中度超過監管要求等。反饋意見要求發行人補充說明部分監管指標異常的原因,是否存在違反監管規定或內部管理制度,內部控制是否存在缺陷。請保薦機構、會計師出具覈查意見。

另外反饋意見還重點提出了股份質押凍結、股權轉讓、訴訟、收到監管部門多項監管意見和行政處罰決定,信披不一致等問題。(文/新浪財經上市公司研究院 逆舟)