國泰君安評A股2020年報業績預告:年報業績向好 中盤股面目一新

來源:國泰君安證券研究

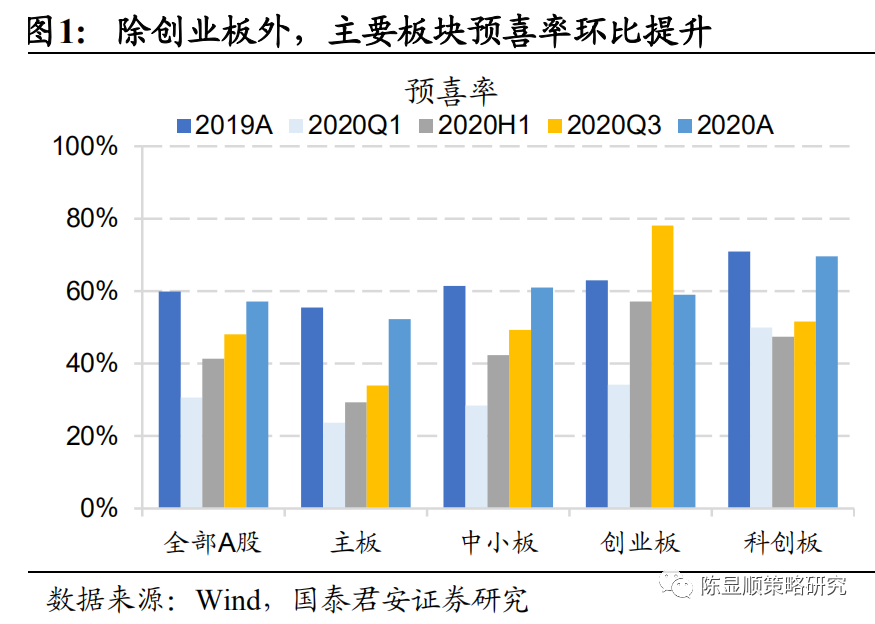

低基數疊加經濟復甦,年報業績持續向好。截止2021年1月30日,兩市年報業績預告披露率57%,預喜率爲57%,全年預喜率逐季上升。2019年商譽減值造成低基數效應加之經濟持續修復,全A主要板塊Q4單季利潤增速中位數普遍在40%以上。2020Q4主板盈利累計同比接近轉正,化工、電新、電子、機械貢獻全年主要利潤增長。中小板盈利加速改善,剔除金融後Q4單季盈利增速中位數60.7%,居於各板塊首位。創業板Q4單季利潤增速中位數爲35.9%,全年利潤增速中位數爲30%,醫藥貢獻四成利潤。

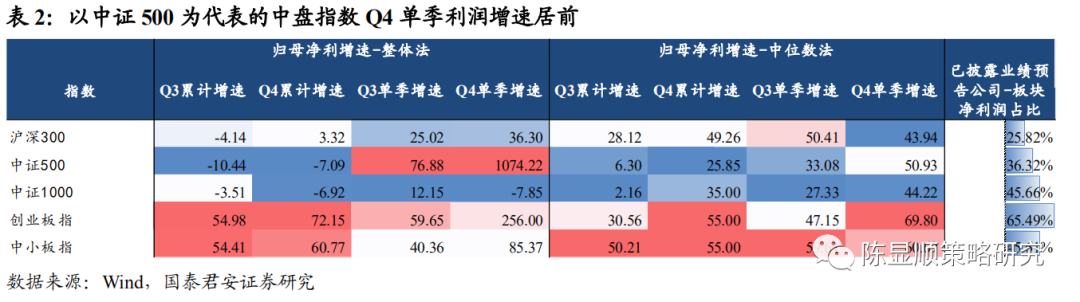

中小市值是否展露出更強的盈利修復彈性?盈利增速與市值呈倒U型關係,中證500盈利改善動能強。通常認爲在經濟復甦環境中,中小盤盈利改善彈性更強,但我們發現目前宏觀景氣復甦還沒有傳導小盤股,個股業績增速和市值關係並非線性,而是倒U型關係,500~800億市值中盤股盈利改善動能強勁。指數層面看,中證500指數單季盈利增速均高於滬深300和中證1000。

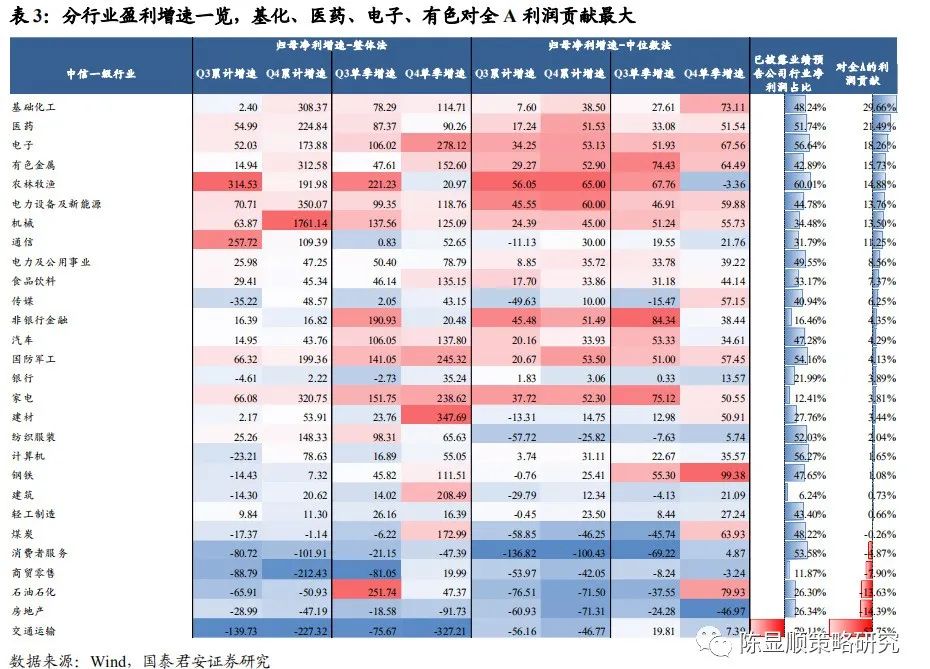

哪些行業處於高景氣區間?化工、有色、機械、軍工Q4單季盈利增速居前,環比較上年同期顯著提升。整體法和中位數兩種口徑下,基化、有色、煤炭、家電、機械、軍工、電新等行業Q4淨利同比居前。此外,基化、有色、機械、軍工單季利潤環比增速較上年同期顯著提升,說明行業處於高景氣區間。建材、電子、食品飲料、汽車行業未出現全局性復甦,行業龍頭盈利改善強於中小企業,體現在行業整體法利潤增速遠高於中位數增速。農林牧漁、交運、線下消費業績低迷。我們優選高景氣度30大細分行業,建議關注機械(通用設備、工程機械、運輸設備、專用機械)、基化(農用化工、煤化工、化學原料)兩大行業。

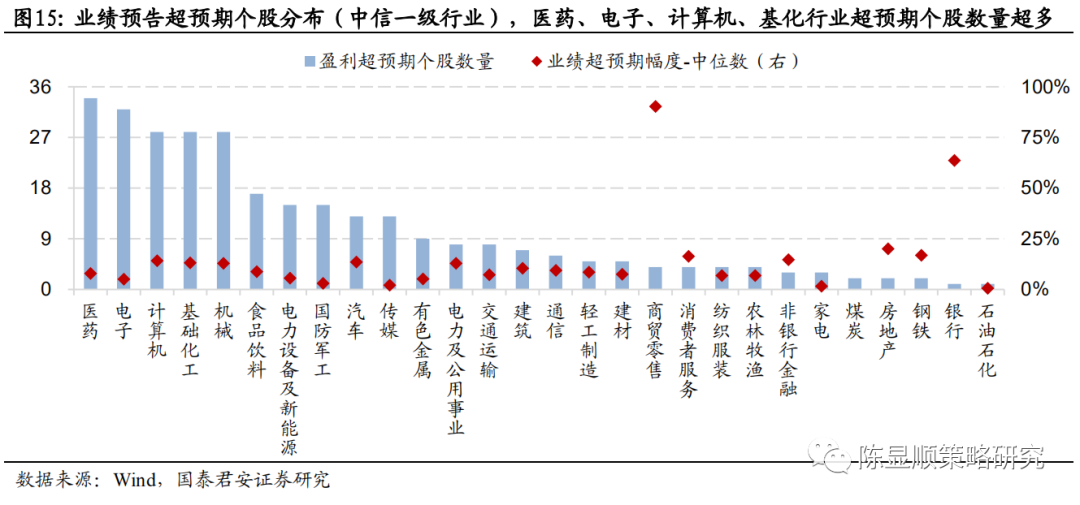

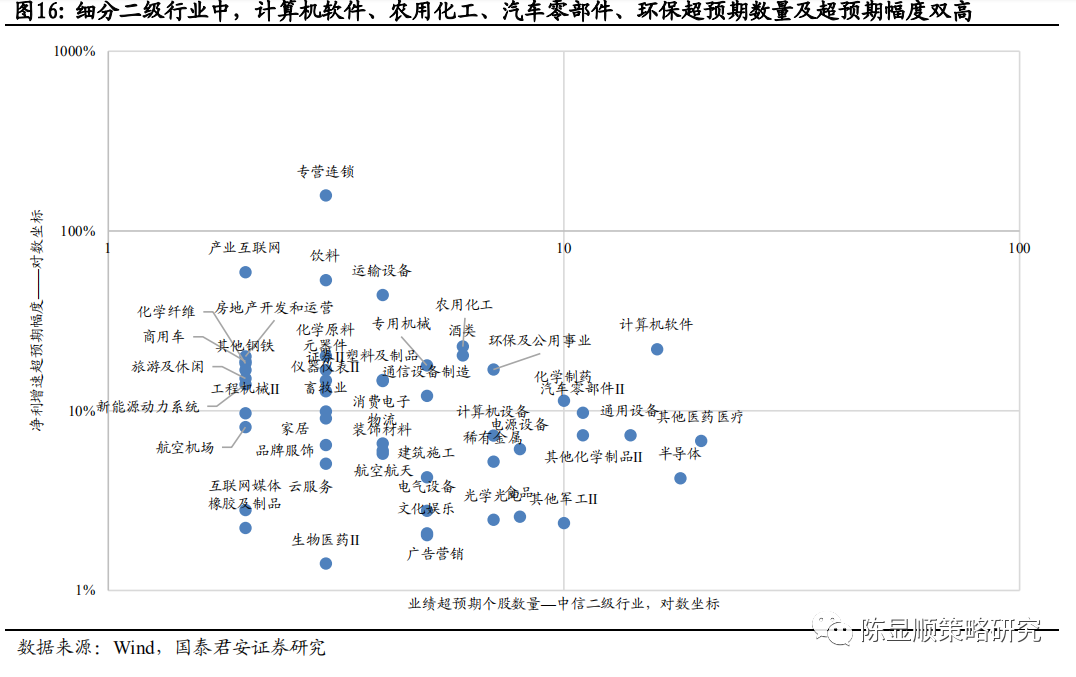

哪些個股業績預告超預期?近4成上市公司業績預告超預期,集中於醫藥、電子、計算機、基化等行業。已披露業績公司中有301家業績預告淨利潤增速中樞高於Wind盈利預測,業績超預期比例爲39%。超預期個股集中分佈於醫藥、電子、計算機、基化等行業。煤炭、商貿零售、銀行、地產、鋼鐵行業個股業績超預期幅度(以行業中位數計)更高。細分行業中,計算機軟件、農用化工、汽車零部件、環保等業績超預期個股數量及超預期幅度雙高。

風險因素:貨幣政策轉向、疫苗接種不及預期、海外高通脹。

01 低基數疊加經濟復甦,年報業績持續向好

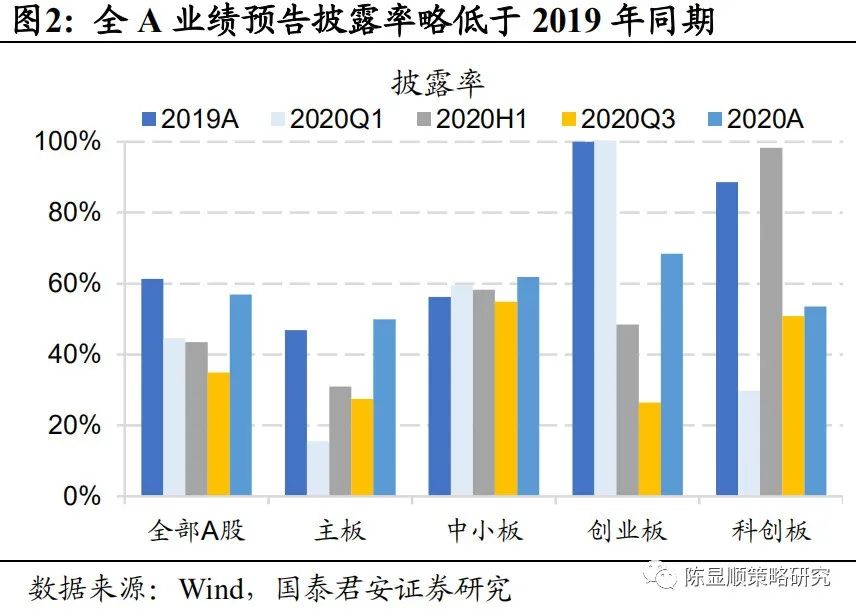

截止2021年1月30日,兩市業績預告披露率57%,略低於2019年的61%。2020年創業板年報預披露率從上一年同期的100%降至68%,主板/中小板預披露率爲49.9%/61.9%,較往年有所上升。全部A股年報預喜率爲57.1%,全年預喜率逐季上升,相對3季度的48.1%更有顯著改善。按中位數口徑計算,全A非金融、全部主板、中小企業板、創業板年報歸母淨利增速分別爲35%、28%、42%、30%。

1.1. 基數效應加之經濟持續修復,板塊Q4單季利潤增速中位數普遍在40%以上

全A業績預告披露率略低於上年同期,主要板塊(除創業板外)預喜率環比提升。截止2021年1月30日,全A有2423家企業披露2020年度年報業績預告/快報,整體披露率達57%,略低於2019年的61%。2020年6月深交所發佈修訂版的《深圳證券交易所創業板股票上市規則》,其中創業板業績預告披露要求從強制全部披露變更爲有條件強制披露。作爲新規後首次年報季,2020年創業板中報披露率從2019年100%降至68.4%,高於科創板53.5%的披露率。主板/中小板披露率分別爲49.9%/61.9%。科創板業績披露率下降近35個百分點,主要在於板塊擴容較快,企業數翻了3番,下降更多是由於迴歸披露率均值。

上一年商譽減值造成低基數效應加之經濟持續修復,板塊Q4當季利潤增速中位數普遍在40%以上。從預告類型來看,全部A股2020年年報預告預喜率爲57.12%(包括預增、略增、續盈、扭虧),低於2019年的59.87%;預憂率(包括首虧、略減、續虧、預減)爲41.98%,高於上一年的38.87%;虧損率23.49%(包括續虧、首虧),略高於上一年的18.77%。整體法口徑下,全部已披露預告公司2020年報淨利累計增速爲26.11%,同比由負轉正,Q4單季增速爲162.06%,環比上季度36.96%有明顯提升。上一年年商譽減值造成低基數效應加之經濟持續修復,板塊四季度業績增速中位數普遍在40%以上,累計淨利潤增速爲負區間個股數量佔比從Q3的46%降至年末的36%。按中位數口徑計算,全A非金融、主板非金融、中小板、創業板Q4單季淨利潤增速分別爲44.3%、44.3%、60.7%和35.9%,全年歸母淨利潤增速爲35%、35%、42.5%、30%。

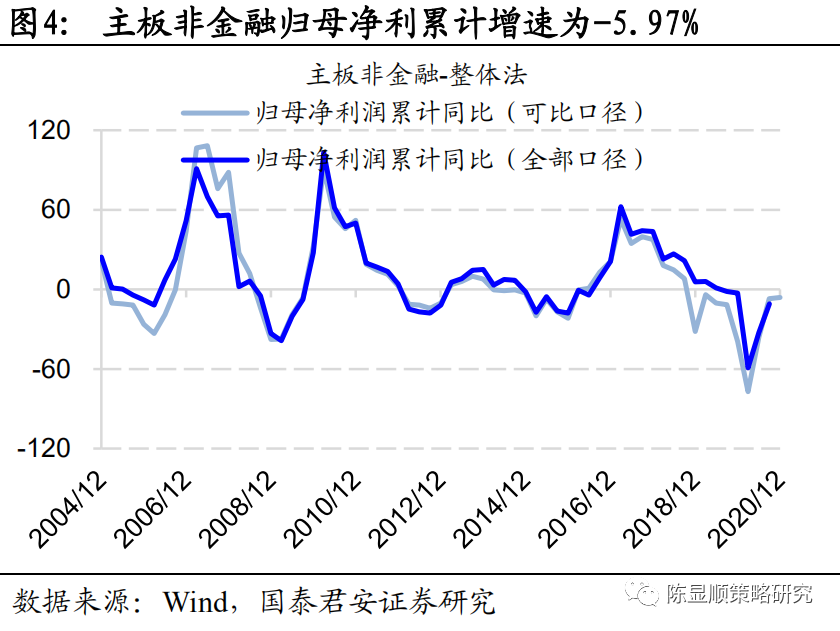

1.2. 主板盈利累計同比接近轉正,化工、通信、電新、電子、機械貢獻主要增長

主板盈利累計同比接近轉正,化工、電新、電子、機械貢獻主要增長。當前主板業績披露率(以2020前三季度公司利潤佔比衡量,下同)僅爲24.3%,儘管披露率低,但已披露公司可比口徑歸母淨利歷史增長趨勢與全口徑歷史業績同步性較強。整體法下2020Q4主板累計淨利潤同比增速爲-0.72%,增速接近轉正。分行業看,化工、通信、電新、電子、機械貢獻主要增長,五大行業合計拉動主板盈利增長17.8個百分點,對板塊業績貢獻率爲25%。交運、石化、地產對主板業績構成較強拖累,合計帶動主板盈利下滑25.3個百分點。

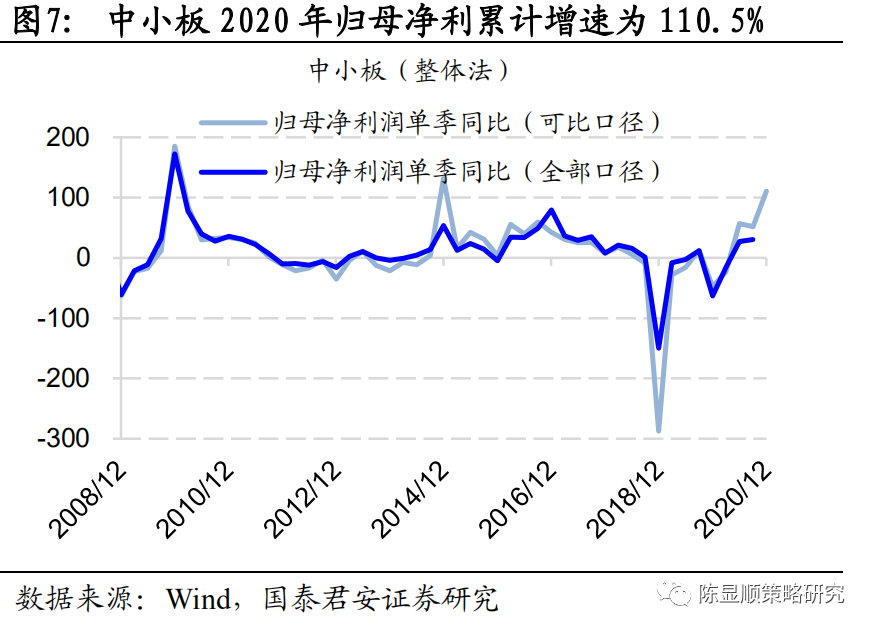

1.3. 中小板盈利加速改善,Q4單季盈利增速中位數居板塊首位

中小板Q4盈利加速改善,Q4單季盈利增速中位數居於各板塊首位。已披露業績公司在中小板利潤佔比達9.6%,剔除金融後利潤佔比升至45.05%,在上市各板塊中披露率僅次於創業板。由於低基數效應影響,整體法口徑下中小板利潤增速奇高,中位數法口徑可能更爲客觀。2020Q4中小板(剔除金融)單季利潤增速中位數爲61.8%,較Q3環比提升近30個百分點,在各大板塊中提升幅度最強。

中小板指利潤同比逐季抬升,Q4單季淨利潤同比中位數與板塊整體持平。中小板指當前披露業績公司利潤佔比爲45.6%。整體法口徑下,Q4單季歸母淨利增速85.4%,較Q3上升45個百分點。中位數法口徑下,Q4單季歸母淨利增速爲60.7%。可比口徑中小板指淨利增速與全口徑業績增速趨勢高度一致,說明儘管業績披露率低於50%,但仍具較強代表性。

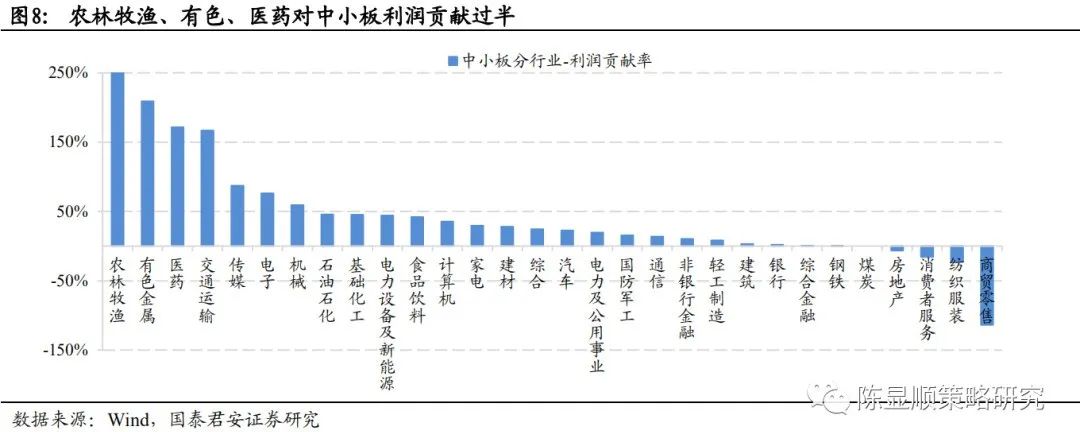

農林牧漁、有色、醫藥對中小板利潤貢獻過半。分行業看,農林牧漁、有色、醫藥行業分別拉動中小板全年利潤增長253.6、209.2和171.4個百分點,合計對板塊利潤增長貢獻過半。其次對板塊業績正貢獻較大的行業爲交運、傳媒、電子、機械、化工,對板塊業績貢獻爲負的行業爲商貿零售、紡服、消費者服務以及房地產。

1.4. 創業板全年利潤增速中位數爲30%,醫藥貢獻四成利潤

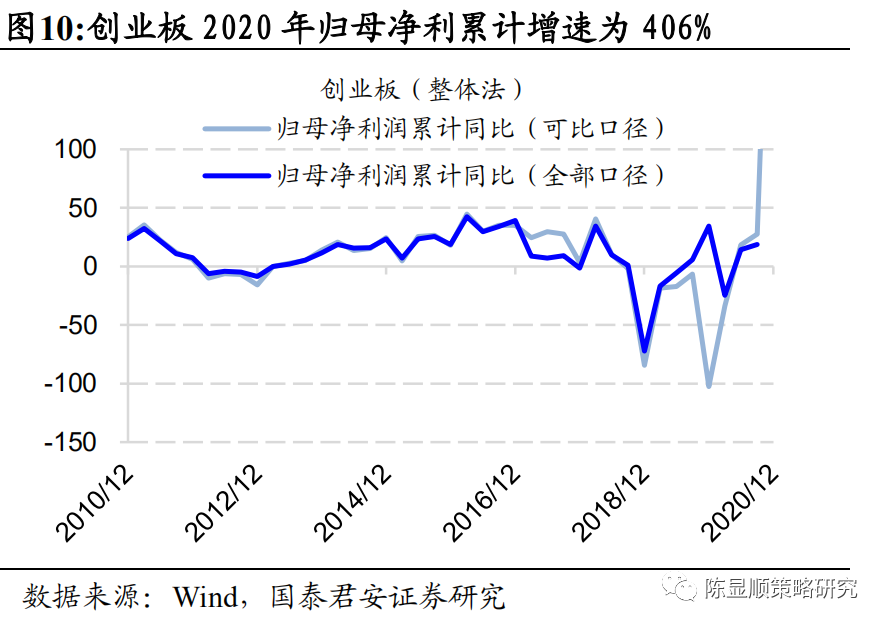

創業板Q4單季利潤增速中位數幾乎持平於Q3。創業板當前披露率爲62.9%,爲各板塊最高。整體法口徑下,2020Q4創業板歸母淨利累計同比增速約406%,單季同比增速爲59%,較Q3增長6個百分點。中位數法下,Q4板塊歸母淨利累計同比爲30%,單季同比爲35.9%,較Q3增長約4個百分點。

創業板指盈利提升幅度高於創業板。Q4創業板指單季淨利增速中位數爲69.8%,較上一季度增23個百分點。Q4累計增速亦達到55%,較Q3的30%上升25個百分點。

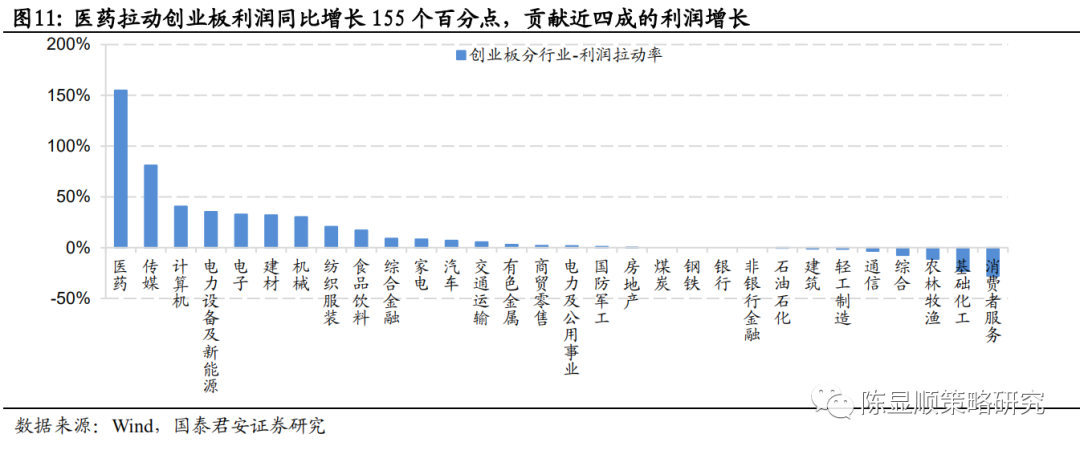

醫藥行業對創業板全年利潤貢獻達38%。分行業看,醫藥行業對創業板全年利潤額貢獻最大,拉動創業板利潤同比增長155個百分點,貢獻近四成的利潤增長。利潤貢獻率次之的是傳媒、計算機、電新、電子、建材、機械行業。

02 中小市值是否展露出更強的盈利修復彈性?

盈利增速與市值呈倒U型關係,500~800億市值中盤股盈利改善動能強勁。市場通常認爲在經濟復甦環境中,中小盤盈利改善彈性更強,但我們發現目前宏觀的景氣復甦還沒有傳導小盤股,個股業績增速和市值關係並非線性,而是倒U型關係,中盤股盈利改善動能最爲強勁。從中證規模指數看,在整體法和中位數兩種口徑下,中證500指數單季盈利增速均高於滬深300和中證1000。

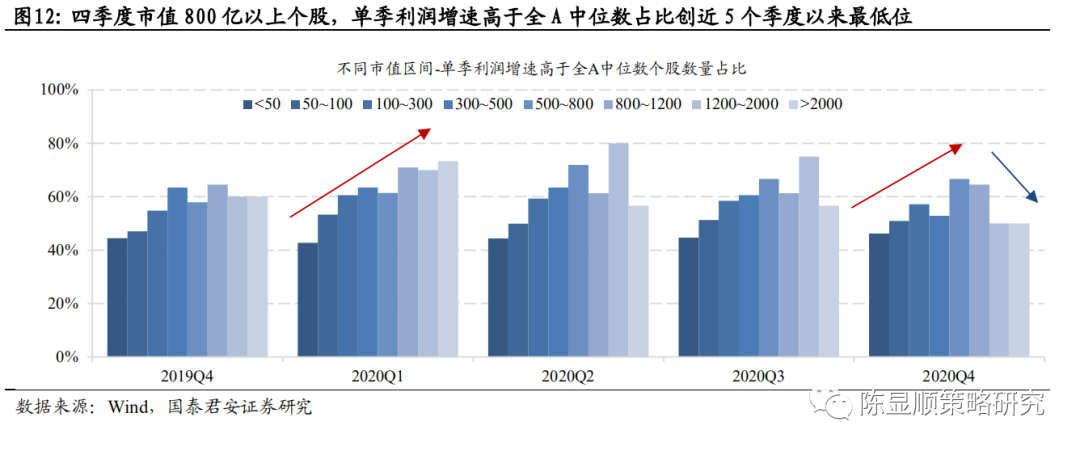

我們將已披露業績個股按市值區分爲8檔,分別計算2019Q4~2020Q4不同市值區間,個股單季盈利增速高於全A中位數的數量佔比。我們發現在2020Q1 800億以上大市值業績高增個股佔比更多,達71.6%,但隨後三個季度大市值公司的業績相對優勢在削弱,2020Q4這一比例已經下滑到55.6%,低於2019Q4水平。取而代之的是市值在500~800億區間個股,業績高增個股佔比從一季度的61.4%上升到四季度的66.8%。

03 哪些行業處於高景氣區間?

3.1. 化工、有色、機械、軍工Q4單季盈利增速居前,環比較上年同期顯著提升

整體法和中位數兩種口徑下Q4單季利潤增速居前,基化、有色、煤炭、家電、機械、軍工、電新行業高景氣區間。由於基數效應擾動,整體法計算行業利潤增速容易出現較大方差和極端值,我們採用整體法和中位數法兩種口徑結合判定行業景氣度,其中可見基化、有色、煤炭、家電、機械、軍工、電新等行業在兩類口徑下淨利增速居前,處於行業高景氣區間。按業績驅動要素看,高景氣行業主要有三類:1.復甦帶動大宗商品漲價(基化、有色、煤炭),如煤炭行業受益於冷冬寒潮和製造業高景氣,動力煤價格Q4飛速上漲。下半年油價回升也驅動化工品大面積回暖;2.行業處於新一輪需求側景氣週期的起點(電新、軍工)。如國防軍工行業進入“十四五”訂單階段,各領域訂單飽滿、產能緊張,業績持續增長。軍品總裝、材料供應、元器件企業業績增速有望超過30%,貢獻顯著利潤增量;3.受益於海外供給替代出口訂單高增(家電、機械)。如家電業績增長得益於內外需共振,國內地產竣工數據回暖、家電更新換代集中爆發以及海外供需缺口帶來“中國製造“的供給替代驅動行業業績持續兌現。

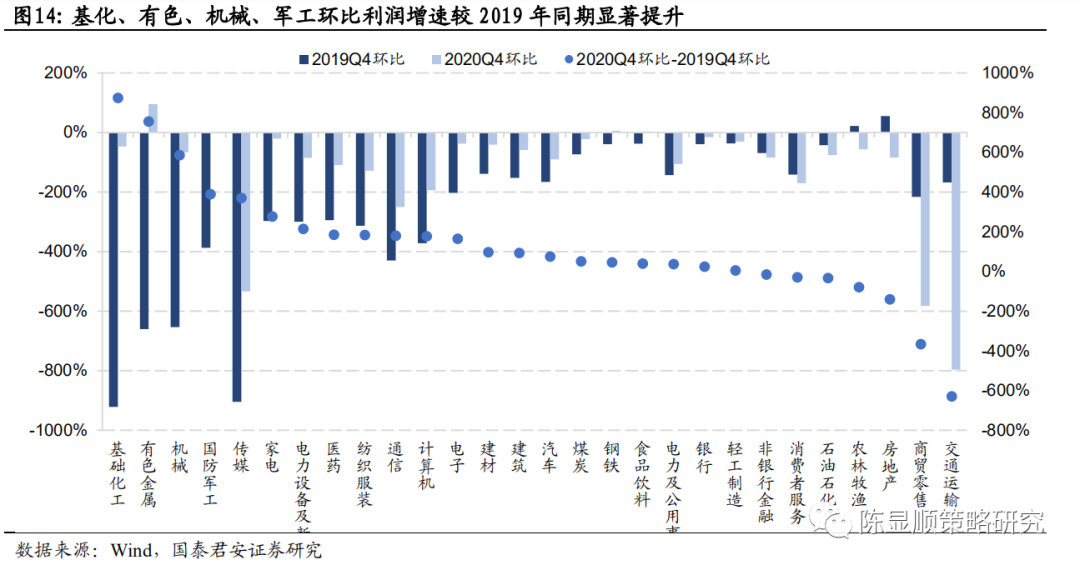

環比增速相互驗證,基化、有色、機械、軍工利潤增速較2019年同期顯著提升。從環比增速看,28箇中信一級行業中行業中有22個2020Q4環比利潤增速高於2019年同期,這一比例持平於Q3,說明經濟仍處於高斜率復甦階段。軍工、鋼鐵、食品飲料、有色爲僅有的四個單季利潤環比正增長行業,基化、有色、機械、軍工環比利潤增速較2019年同期顯著提升,說明行業復甦動能較強。

建材、電子、食品飲料、汽車行業龍頭率先復甦。建材、食品飲料、汽車行業Q4整體法下利潤增速高於中位數法,說明行業的復甦結構爲龍頭企業強於中小企業。以汽車爲例,受新一輪存量車更新替代驅動和疫情後需求集中釋放,下半年國內乘用車市場產銷兩旺,江鈴、長安、比亞迪預告2020年淨利潤中位數均在150%以上。冷冬寒潮制約施工需求,建材業各品種景氣分化,地產竣工相關品種景氣度強於開工端。Q4水泥價格震盪走弱,但玻璃、玻纖新增產能受限從而終端報價顯著提升,防水、五金、玻璃、玻纖一線龍頭預告業績增速中位數均在兩位數以上,水泥龍頭股業績增速多爲低個位數。電子行業龍頭優先受益於消費電子回暖以及全球半導體上行週期帶來的下游強勁需求。

農林牧漁、房地產、交運、線下消費景氣度低迷,兩種口徑下Q4盈利增速均處低位。隨着本輪豬週期步入下行階段,農林牧漁Q4淨利潤增速較上一年同期大幅回落。房地產維持低景氣,房市、土地雙降溫,四季度歸母淨利潤增速環比進一步下降。四季度土地溢價率持續下行,土地成交建設面積大幅下降以及潛在購房需求年中集中釋放、調控政策持續加碼導致樓市降溫,大中城市商品房成交同比回落。冬季海內外疫情反撲,與線下消費相關的服務業仍處於低迷階段、消費者服務、房地產、商貿零售、傳媒、農林牧漁在兩種統計口徑下業績增速均處於落後區間。

3.2. 優選高景氣度的細分行業,篩選結果集中於機械、基化

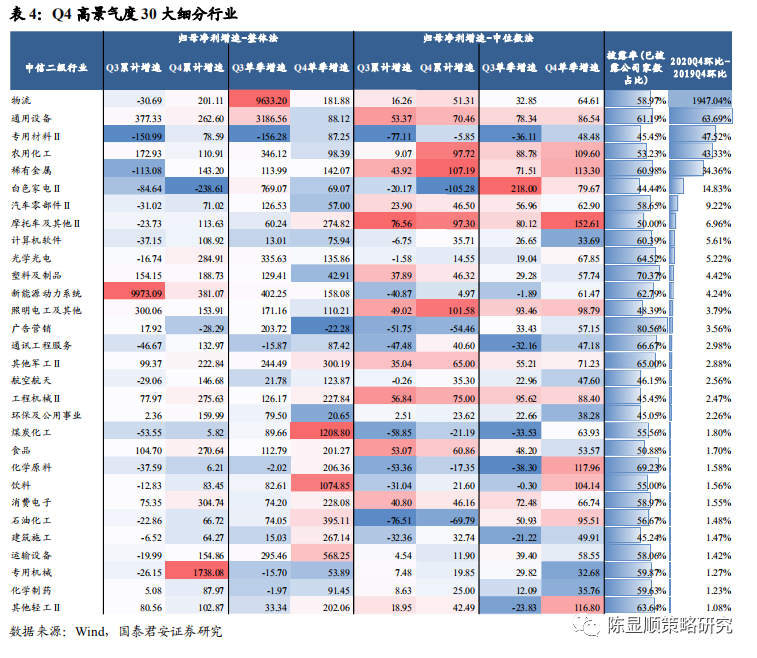

優選高景氣度30大細分行業,關注機械(通用設備、工程機械、運輸設備、專用機械)、基化(農用化工、煤化工、化學原料)兩大行業。根據上文的分析,我們發現利用Q4行業環比盈利增速較上一年同期增速的變化,可以較好地篩選出當前高景氣度行業。我們採用以下三條標準篩選出高景氣度30大細分行業:1)以披露業績上市公司家數佔比衡量,行業業績披露率在40%以上;2)Q4行業單季利潤增速中位數在30%以上;3)滿足以上2點,且2020Q4盈利環比增速較上一年同期提升幅度處於中信二級行業的前30名。篩選結果顯示高景氣細分集中於機械(通用設備、工程機械、運輸設備、專用機械)、基化(農用化工、煤化工、化學原料)兩大行業。

04 哪些個股業績預告超預期?

近4成上市公司業績預告超預期,集中於醫藥、電子、計算機、基化等行業。我們用已披露業績預告公司的淨利潤增速上下限的中位數與Wind前瞻盈利預測對比,若前者高於後者則視爲個股業績預告超預期。我們發現在已披露業績公司中有760家有前瞻盈利預測,其中301家業績預告淨利潤增速中樞高於Wind預測值,業績超預期比例爲39%。超預期個股集中分佈於醫藥、電子、計算機、基化等行業。而煤炭、商貿零售、銀行、地產、鋼鐵行業個股業績超預期幅度(以行業中位數計)更高。細分行業中,計算機軟件、農用化工、汽車零部件、環保等業績超預期數量及超預期幅度雙高。

>>以上內容節選自國泰君安證券已經發布的研究報告《A股2020年報業績預告點評:年報業績向好,中盤股面目一新》,具體分析內容(包括風險提示等)請詳見完整版報告。

報告名稱:《A股2020年報業績預告點評:年報業績向好,中盤股面目一新》

發佈時間:2021年2月1日

發佈機構:國泰君安證券研究所

報告分析師:

陳顯順(國君策略) 證書編號S0880519080006

喻雅彬(國君策略) 證書編號S0880520120001