金融从业者犯罪"画像"来了 银行基层员工涉案最多

在近年金融严监管、金融反腐的高压下,金融机构从业人员犯罪案件显著攀升,又会呈现何种特点?

2月1日,《中国金融机构从业人员犯罪问题研究白皮书(2018-2020)》在京发布,该白皮书由中国司法大数据研究院联合21世纪经济报道、北京市京师律师事务所金融犯罪研究中心,依托中国裁判文书网已公开的裁判文书,对2018年1月1日至2020年12月31日期间,金融机构从业人员犯罪案件进行深入分析。

数据显示,2018年至2020年,全国各级人民法院审结金融机构从业人员犯罪案件共1573件,从年度分布来看,2018年审结264件;2019年审结688件,同比增长160.61%;2020年审结621件,同比下降9.74%。

白皮书同时预计,在相关监管制度不断“扎牢”之后,预计相关案件的审结态势会进入“触顶回落”走势。从金融机构从业人员犯罪的“高发”领域看,诈骗罪、违法发放贷款罪、职务侵占罪和受贿罪等案件量排名靠前,有期徒刑刑期主要分布在一年至三年;从身份为自然人的被告人年龄分布看,30-39岁占比最高,占34.88%,涉案工作人员多为基层员工。平均涉案金额为717.48万元,损失金额主要分布在百万元以上,占比超四成。

“金融从业人员犯罪案件中,身份为自然人的被告人普遍比较年轻,入职工作时间可能都不算特别长,很容易成为犯罪的被告人。这意味着金融机构在加强内部人员法律教育培训的时间要长,不管是做警示教育还是以其他方式,都需要开展常态化教育。同时,需要在已有监管机制的基础上,对涉及到贷款审批这种很强权力效应的岗位需进一步完善相关机制,才能防范相应的风险。”中国司法大数据研究院社会治理研究中心主任李俊慧称。

虚构理财产品是诈骗罪主要手段

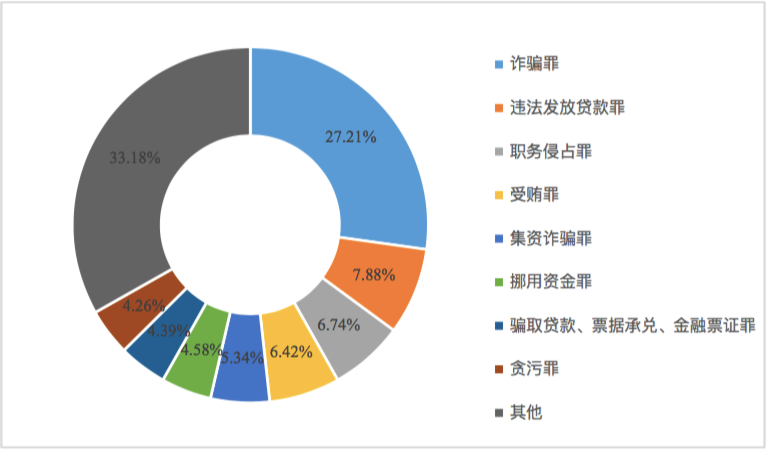

2018年至2020年,全国各级人民法院审结金融机构从业人员犯罪案件中,从罪名分布来看,诈骗罪占比最高,为27.21%;其余排名靠前的罪名分别为:违法发放贷款罪、职务侵占罪、受贿罪、集资诈骗罪等。

值得注意的是,诈骗罪犯罪手段中虚构理财产品占比最高,超三成。白皮书表示,2018年至2020年,全国各级人民法院一审审结金融机构从业人员犯罪诈骗罪案件,从手段分布来看,虚构理财产品占比为31.45%;谎称减少利息或无息贷款占比23.14%;骗取保险占比20.56%;谎称保险分红占比15.78%;谎称提高借款额度占比9.07%。

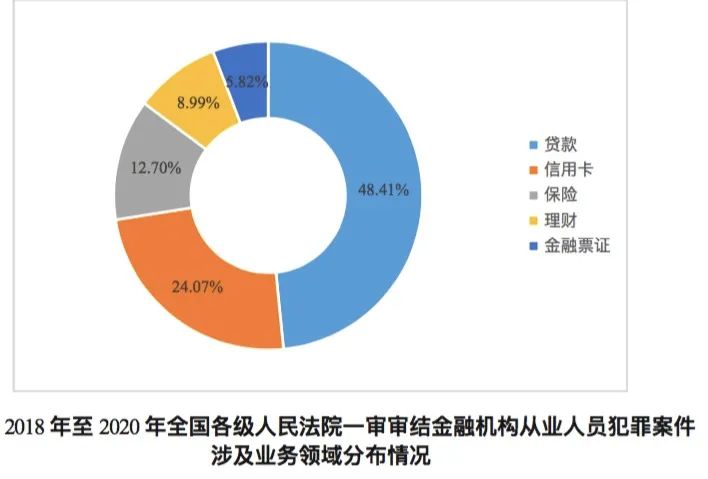

同时,从罪名分布来看,违法发放贷款罪124件,占比7.88%,排名第二。违法发放贷款罪银行的占比最大,远高于信用社、小额信用贷款等金融机构。从业务领域来看,贷款占比48.41%,排名第一。由此可见,“贷款”发放管理环节需持续完善监管机制,持续扎牢涉及审批权等焦点问题的制度“笼子”。

除贷款是金融机构从业人员犯罪案件中的“高发”领域外,白皮书还表示,其余排名靠前的业务犯罪高发领域依次是:信用卡(占比24.07%)、保险(占比12.70%)、理财(占比8.99%)、金融票证(占比5.82%)。

银行基层从业人员涉案最多

白皮书还从被告人画像的角度出发,分别剖析以自然人为金融犯罪被告人的情况特征和以法人为被告人的情况。

2018年至2020年,全国各级人民法院一审审结金融机构从业人员犯罪案件中,身份自然人的被告人所在金融机构分布情况来看,银行占比最高,近三成;其次是保险公司、金融资产管理公司等。

相比于公司高管、中层管理人员,基层员工在金融机构从业人员犯罪案件中的占比最大,近七成。

身份为自然人的被告人,从年龄分布来看,年龄集中在30岁至39岁,占比超三成;其次就是40岁至49岁,占比21.91%。

从刑罚分布看,身份为自然人的被告人中以有期徒刑为主,无期徒刑占比仅占1%。且有期徒刑刑期主要分布在一年至三年,占比超三成;但三年到五年、五年及以上占比相差不大。

单位犯罪中金融资产管理公司占比大

有一个有意思的现象是,不同于被告人为自然人的金融犯罪案件中,来自银行的从业人员占比较高;在单位犯罪中,金融资产管理公司、评估公司在金融犯罪案件中的占比最大,超四成。

此外,白皮书表示,2018年至2020年,全国各级人民法院一审审结金融机构从业人员犯罪案件中,身份为法人的被告人,从判处罚金金额分布来看,一万元以下占比3.13%;一万元(含)至十万元(不含)占比25.00%;十万元(含)至百万元(不含)占比53.13%;百万元及以上占比18.75%。

金融从业者犯案有望触顶回落

整体上来看,在金融反腐高压之下,金融机构从业人员犯罪案件审结态势呈现阶段性上升趋势。不过,白皮书认为,在相关监管制度不断“扎牢”之后,预计相关案件的审结态势会进入“触顶回落”走势。

从上述统计结果还可以看出,金融机构从业人员犯罪案件中,银行是涉案最多的金融机构类型,涉案工作人员多为基层员工,且年龄集中在30岁至39岁,学历较高。白皮书由此认为,需加强金融机构从业人员法律教育学习常态化,不断健全监管机制,实现业务合规和管理的“全覆盖”,有效化解此类监管风险。

中国银行业协会首席法律顾问卜祥瑞表示,近年来,新形势下金融违法犯罪案件呈现出诸多新特点,包括个别领导干部金融犯罪行为影响极其恶劣;相关犯罪行为给银行造成的损失非常大;违法犯罪罪名比较集中,从2013-2020年期间,各大银行高管受贿案件近百件;金融从业人员新型违法犯罪表现突出,如利用资管业务中“优先劣后”的安排为自己的亲属输送利益等。

2020年3月,银保监会发布《关于预防银行业保险业从业人员金融违法犯罪的指导意见》(以下简称《指导意见》),明确了预防银行业保险业金融违法犯罪案件的基本原则,重点强化了预防银行业保险业十一个重点领域的金融违法犯罪案防要求,进一步强调了银行业保险业机构公司治理等六个方面的内控和行业自律机制作用。