银星能源抢装潮下新能源装备不增反降 2020主要产品营收全面败退

3月23日,银星能源披露2020年年报,公司2020年实现营业收入12.02亿元,同比下降11.40%;归属于上市公司股东的净利润3430.08万元,同比增长18.57%。

不过扣非后归母净利为1896.44万元,同比减少64.02%,降幅远超营收。显然银星能源在营收下降的不利情况下,是通过非经常性损益来实现净利润同比增加的。财报显示,银星能源的非经常性损益主要来源于本年度计入其他收益的政府补助 1336.56万元。

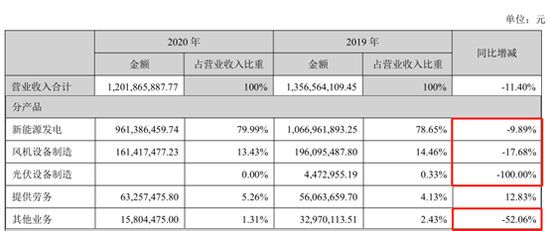

另外从主营业务来看,除提供劳务之外,银星能源的各大产品全线败退,无论是新能源发电还是风机设备制造,营收全都同比下跌。而光伏设备制造早在2019年就由于补贴拖欠进行调整优化转型,19年已经销量大跌,今年更是0订单0收入。

需要指出的是,无论是各种利好政策推动的新能源消纳,还是补贴退出带来的风电光伏产业链抢装潮,如此大好形势下银星能源本不应如此。

在抢装潮这种爆发期尚且如此,一旦潮水退去,银星能源如何过冬。

归母利润增长背后:扣非依然大跌 研发投入削减

报告期内公司主要业务范围未发生变化,公司主要从事新能源发电和新能源装备业务,其中:新能源发电包括风力发电和太阳能光伏发电。

截止到2020年12月末,公司建成投运的风电装机容量140.68万千瓦,建成投运的太阳能光伏发电装机容量6万千瓦;新能源装备工程业务主要包括塔筒制造、风机组装、齿轮箱维修、风电及煤炭综采设备检修等业务。新能源发电业务采用电量销售结算经营模式,新能源装备业务采用订单模式。

2020年银星能源实现营业收入12.02亿元,同比下降11.40%;归属于上市公司股东的净利润3430.08万元,同比增长18.57%。

不过扣非后归母净利为1896.44万元,同比减少64.02%,降幅远超营收。显然银星能源在营收下降的不利情况下,是通过非经常性损益来实现净利润同比增加的。财报显示,银星能源的非经常性损益主要来源于本年度计入其他收益的政府补助 1336.56万元。

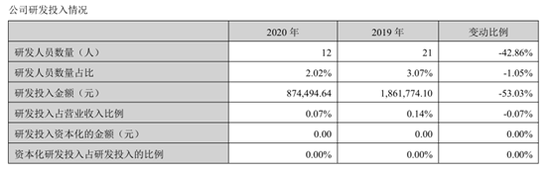

值得一提的是,从研发费用来看,2020年银星能源利润表的研发费用仅5.07万元,去年更是仅有2.3万元,可以说低的可怜。

奇怪的是,在报告中单独披露的研发投入中,2020年总共研发投入了87.45万元,而2019年更多,投入了186.18万元,同比减少了53.03%。而相应的资本化比例为0,显然这部分研发投入应该全额转入利润表,哪怕考虑到研发可能产生可变卖的商品或者带来其他收入,这部分按准则理解也是冲减相应的研发投入,故利润表研发费用与研发投入这两者的差异令人不解。

按下披露差异暂且不表,从银星能源披露的研发投入来看,无论是人员还是实际的金额占比都大幅缩水,而且平均到每个研发人员的薪酬也不高,显然银星能源对未来的投入力度很小。

抢装潮下新能源装备业务不进反退 主要产品营收全面败退

回到主营业务来看,除提供劳务之外,银星能源的各大产品全线败退,无论是新能源发电还是风机设备制造,营收全都同比下跌。而光伏设备制造早在2019年就由于补贴拖欠进行调整优化转型,19年已经销量大跌,今年更是0订单0收入。

需要指出的是,无论是各种利好政策推动的新能源消纳,还是补贴退出带来的风电光伏产业链抢装潮,如此大好形势下银星能源本不应如此。

具体来看,第一大业务新能源发电发电量、售电量、售电价全都同比减少,而这还是报告期内,公司通过抵债方式收购中卫市振发寺口光伏电力有限公司100%股权,增加光伏发电装机容量1万千瓦的情况下。

发电量的减少主要还是源于发电利用小时数的下降,从去年的1600小时,下降到今年的1456小时,减少144个小时,而众所周知,在政策的大力推动下,近几年风光消纳难题逐年好转,显然银星能源的发电利用小时数下降更多源于内部原因。

更值得关注的是风机设备制造,风电行业为了在风电行业鼓励政策取消前获取补贴,产业链上下游陆上风电在2020年、海上风电在2021年前迎来抢装潮。

在行业内企业纷纷在抢装潮的刺激下业绩大爆发之际,银星能源风机设备制造竟然不升反降,同比下降了17.68%,显然这不是一份令人满意的答卷。

在抢装潮这种爆发期尚且如此,一旦潮水退去,银星能源如何过冬。

降本增效仅劳务成本下降 却是向非正式工开刀

值得一提的是,银星能源的业务中,唯一实现正向增长的竟然是提供劳务,除了提供劳务的收入增长,在经营情况讨论与分析中,银星能源还大书特书了其成功实现的降本增效,不过这种降本增效的手段却是向非正式工开刀。

银星能源管理层称,结合改革工作要求,持续优化三类人员结构比例,压缩劳务用工,提高劳动生产率,将管理用的司机、保洁、保安等岗位劳务工全部辞退,由正式职工替代,减少用工成本;以发电产业实施场站承包制和装备产业实施项目经理负责制为抓手,将成本、利润与绩效挂钩,严格过程成本管控,提高人员成本意识,促进生产向精细化管理转变;持续开展风电、装备两个产业物资集中采购,梳理搭建采购业务流程,节约生产成本约700万元。

资金链风险依然难解

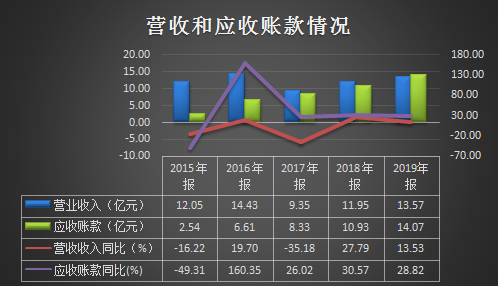

值得注意的是,过去几年由于新能源电费结算滞后的问题,银星能源的营收不能及时转化成真金白银,只能滞留在应收账款中节节攀高,再加上之前年度的大额举债导致近年的还本付息压力增大,银星能源的资金链一直面临不小的风险。

数据来源:同花顺iFinD

如图所示,2015年至2019年银星能源的应收账款分别为2.54亿元、6.61亿元、8.33亿元、10.93亿元和14.07亿元,除2015年同比大跌49.31%外,之后分别同比增加160.35%、26.02%、30.57%和28.82%,一直在高速增长,同期收入在2016年达到高点14.43亿元之后,之后都保持在之下水平,并且此处应收账款数据引用是报表数据,如扣除减值准备,2019年还有1.48亿元的应收款项融资未包括,实际账面原值将更高,由此可见新能源电费结算滞后的程度。

2020年银星能源的应收账款继续同比增加14.51%,达到16.12亿元,是营收的1.34倍。

新能源电费结算滞后,再加上之前年度的大额举债导致近年的还本付息压力增大,从现金流情况可以明显看出,2015年至2018年及2019年筹资活动产生的现金流量净额分别为-6.96亿元、3.52亿元、-8.36亿元、-5.51亿元和-4.71亿元,累计净流出22.02亿元。除此之外,2015年至2018年及2019年银星能源的现金及现金等价物净增加额分别为-2.07亿元、7.29亿元、-8.04亿元、-0.47亿元和-0.46亿元,累计净流出3.75亿元,期初现金及现金等价物余额也从2015年初的5.37亿元降低到了2019年的2.46亿元,2019年现金占总资产比例只有2.63%。

而2020年,筹资活动产生的现金流量净流出5.92亿元,现金及现金等价物再次减少0.62亿元,期末现金及现金等价物仅有1.84亿元。

而截至2020年末银星能源的短期借款+一年内到期的非流动负债+长期借款则高达58.95亿元,资金缺口高达57.11亿元,就算仅考虑一年内到期的短期带息负债20.81亿元,资金缺口依然高达18.97亿元。

值得一提的是,2015-2020年银星能源的财务费用分别为4.18亿元、3.57亿元、3.13亿元、3.20亿元、3.15亿元和2.97亿元,从利息保障来看,目前的货币资金余额如不考虑其他资金流入途径,甚至不足偿还一年的利息。

新能源电费结算滞后导致流动资金短缺,而之前的高杠杆导致还本付息压力增大,同时也增大了融资难度,在收款和融资都不畅的情况下,却面临持续“失血”,银星能源的资金链风险依然难解。(新浪财经上市公司研究院逆舟)