爆仓事故给华尔街敲响警钟:“杠杆失灵”或引发新的危机

虽然华尔街可能躲过了一场系统性的大灾难,但此次危机是“杠杆失灵”的一个例子,是一个不祥的兆头。

这可能是历史上规模最大的一次追加保证金,隐性杠杆可能会破坏金融系统,这给华尔街敲响了警钟。

Bill Hwang旗下的Archegos资本管理公司被迫出售价值超过200亿美元的股票,引发了投资者对其他资产的担忧,从保证金债务到期权,再到膨胀的资产负债表。

正如市场上的大多数事情一样,人们对于爆仓事件的看法也各不相同。有的人认为这只是危机的第一阶段,也有人认为这只是风险控制失败的个例。

富国银行投资研究所(Wells Fargo Investment Institute)高级全球市场策略师萨米尔·萨马纳(Sameer Samana)表示,虽然华尔街可能躲过了一场系统性的大灾难,但此次危机是“杠杆失灵”的一个例子,是一个不祥的兆头。萨马纳表示:

“目前金融体系中经纪账户、期权和信贷等领域累积的杠杆比率确实引起了我的注意。如果股市出现更大规模的回调,尤其是在人们大规模持有的科技股和科技相关股等领域,那就会导致更大规模的平仓。”

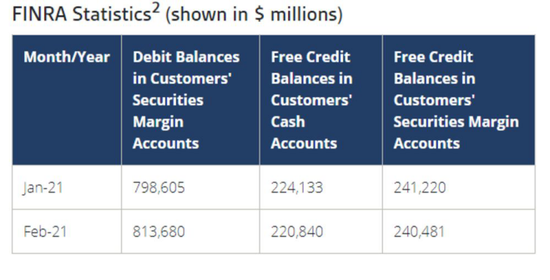

最近几周,随着股市飙升至新高,投资者对券商的保证金债务表示担忧,2月底保证金债务为8130亿美元,为历史最高水平。但人们往往忽略了这样一个事实:保证金债务总是随着股价的上升而上升。

国家证券公司(National Securities Corp)首席市场策略师亚瑟·霍根(Arthur Hogan)表示:

“对于目前的市场状况,如果人们认为金融系统中的保证金债务处于正常水平,那么这种想法再正常不过了。我也不知道目前中概股发生的事情是否在向我们发出警告,因为你会怀疑,保证金债务是不是在跟着股价上涨而上涨。”

日晷资本研究(Sundial Capital Research)总裁杰森·戈普弗特(Jason Goepfert)表示,并不是所有的结果都令人放心的。假设4月份公布的数据超过8310亿美元,那么保证金债务将同比增长70%以上,这是1931年以来的最大增幅之一。这意味着保证金债务的同比变化将会连续3个月超过标普500指数同比变化20多个百分点。

戈普弗特在最近写给客户的报告中写道:

“无论从绝对水平还是相对水平来看,保证金债务过度且持续增加对远期回报率来说是一场噩梦。无论上涨还是下跌,变化率一直都是最有用的数据,其中包括相对于标普500指数的变化率。这就是其引发担忧的原因。”

期权市场的投机热潮导致今年大部分时间都有泡沫警告。看涨期权成为了短线交易员的新宠。他们热衷于购买短期期权,理论上会产生一些助推效果,尤其是对于科技股。

Truist Advisory Services公司的首席市场策略师基思·勒纳(Keith Lerner)表示:

“如果你处在一个充满流动性的牛市当中,你就会开始过度自信,一些投资者就会放松警惕。而对于看涨期权的狂热,正是过度自信的表现。”

不过,看涨期权交易量较2月份的峰值有所回落,这表明对这类产品的狂热正在消退。在过去20天里,美国交易所平均每天有2360万张看涨期权交易。虽然仍处于历史高位,但较2月底的2900万有所下降。

负债累累的公司已经在股票市场中赚得盆满钵满。今年以来,高杠杆率的一篮子股票已经上涨了超过17%。但另一方面,它们的盈利能力又表现糟糕,股票管理费损耗超过5%。

高盛的数据也表明了类似的情况。标普500指数成份股公司中,资产负债表状况较差的公司本季度有望比财务状况较好的公司高出17个百分点以上,该值是自2006年以来的最大值。

综上所述,这些数据反映出了市场上存在一个巨大的泡沫,即投资者可以无视信用风险所带来的不安。但由于疫苗已经推出,经济也开始好转,贸易重新开放,这些受疫情打击最严重的公司也确实从中受益颇多。由于政府的财政援助以及美联储无止境的购债,股市最薄弱的环节可能会迎来最大的反弹。

勒纳表示:

“这些公司的生存状况最令投资者担忧,所以它们往往会出现大幅反弹。因为有美联储的货币政策支持,投资者也更有信心,所以这不会变成系统性问题。”

比起Hwang的杠杆规模,上面的数字就显得相形见绌了。市场人士估计,Archegos Capital Management的总资产已增至50亿美元至100亿美元之间,总头寸可能超过500亿美元。

不过贝斯普克投资集团(Bespoke Investment Group)全球宏观策略师乔治·皮尔克斯(George Pearkes)表示,尽管最大的对冲基金的杠杆率比Archegos的更高,但重要的是要考虑这些杠杆是加在了哪里。举例来说,将较少的杠杆资金集中在少数几只股票上,其风险要比将更多的钱投资于国债或货币等工具大得多。

皮尔克斯表示:

“如果一种资产的波动性较小,那就可以放心加更大的杠杆。这就是大型基金的普遍做法。”

责任编辑:张玉洁 SF107