良品铺子高端路线折戟 利润率不足5%销售仍不振

出品:浪头饮食

作者:肖恩

3月29日,良品铺子发布2020年年报,公司营业收入78.94亿元,同比增长2.32%,归属于母公司股东的净利润为3.44亿元,同比增长0.95%。值得注意的是,公司在疫情的影响基本消除的第四季度营收为23.64亿元,同比仅增长4.83%,这对于良品铺子来说是个不好的信号。

此外,上市前的战投高瓴资本在限售期满后就欲大幅减持,良品铺子的长期价值面临挑战。休闲零食这一行业最重要的是格局尚未清晰,产品同质化严重,消费者粘性不足。目前还不能准确判断谁是龙头,仍在充分竞争,这其中就包括价格战。

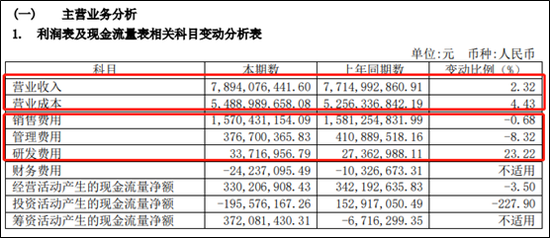

毛利率下滑 成本向下游传导不畅

年报数据显示,良品铺子在营收增涨2.32%,销售费用、管理费用支出减少的情况下,利润增速仅为0.95%,这其中的主要原因就是毛利率的下滑。在主营成本上涨4.43%的情况下,主要为原材料采购成本上涨,公司未能有充足的竞争力向下游提价,传导成本。

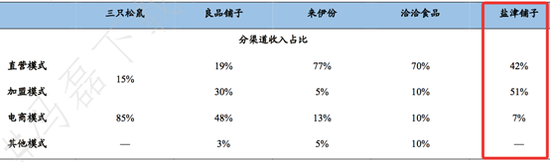

当前,休闲食品的销售渠道主要分为两大块:线上渠道、线下渠道。对比良品铺子、三只松鼠、盐津铺子等各渠道的经营数据,线下直营渠道利率最高,线下经销商渠道次之,最后是线上电商的利润率最低。2019年数据显示,相较主要铺线下渠道的盐津铺子而言,三只松鼠主要的渠道在线上,而良品铺子则介于两者之间,公司线上销售收入占营业收入比重到50.68%。

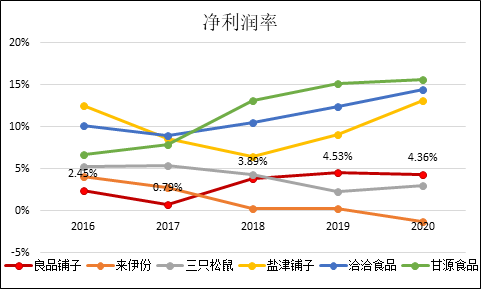

因此,从过去多年的经营数据来看,洽洽食品和盐津铺子的净利率处于同行业中的高位,在10%左右,而来伊份、良品铺子、三只松鼠则只有更低的利润率,在4%左右。

由于受到疫情的影响,良品铺子线下渠道分季度销售增长率分别为-12.19%、-10.03%、-2.60%、1.67%,尽管线下渠道在第四季度已经实现销售收入的正增长,但在疫情的影响基本消除的第四季度,1.67%的销售增速是明显较低的。线下渠道的不振,对了良品铺子的毛利率形成了较大的打击,而线上销售的激烈竞争,导致良品铺子很难将成本往下游传导。

高瓴欲大幅减持 良品铺子的长期价值面临挑战

此前,2月26日良品铺子发布公告,高瓴资本旗下三位股东计划减持不超过2406万股,按最新股价算,预计可套现近16亿。减持的原因是自身资金需求,减持时间是计划自2021年3月4日至8月26日通过集中竞价方式、大宗交易或协议转让方式减持。

早在2017年9月,高瓴资本以超8亿元入股良品铺子成为其Pre-IPO的重要股东,高瓴旗下的三机构合计占总股本的11.67%,在2020年2月24日,良品铺子顺利上市。高瓴资本持有的该部分股权在2月24日刚刚解禁,本次计划合计减持良品铺子不超过其总股本的6%,相当于减了一半持股。

高瓴资本不长期主义了?其真正撤出的原因,可能是零食行业龙头出现了增收不增利的情况。去年前三季度,三只松鼠实现营收同比+7.7%,净利润同比下滑10.62%;来伊份营收同比+2.9%,净亏损3758.7万元,同比下滑349.46%;良品铺子全年的营收和利润增速也大幅下滑,由于上市后股本增厚的缘故,良品铺子的加权ROE从27.3%骤降至18.18%。

零食这一行业最重要的是格局尚未清晰,产品同质化严重,消费者粘性不足。目前还不能准确判断谁是龙头,仍在充分竞争,这其中就包括价格战。

高端定位做的还是低利润率生意

为了跳出休闲零食行业目前同质化分散化的困境,良品铺子于 2019 年初正式提出将高端零食作为品牌及企业战略。但原材料成本的增加,并未在销售端的售价上体现出来,华安证券统计淘宝网售价数据显示,良品铺子的产品售价要略高于竞品,但差别也不大。

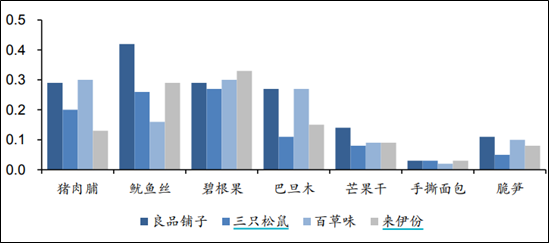

从几个主要的盈利指标来看,良品铺子并没有走出高端定位的差异化来。自2016年至今,良品铺子的毛利率水平处于休闲食品中的较低一档,即使是2019年开启高端化后,也未见有明显起色,在33%左右。

净利润率方面,良品铺子同样处于较低一档的区域,基本在5%以下的水平,与甘源食品、洽洽食品、盐津铺子存在明显差距,高端定位做的还是低利润率生意,目前看战略执行并不成功。

值得注意的是,在2020年,盈利能力更强的盐津铺子、恰恰食品、甘源食品利润增速达到88.7%、30.89%、21.11%,均大幅高出良品铺子。在销售不振的情况,执意提价走高端路线,是暂时的损失市场还是永久损失市场,值得良品铺子的管理层深思。