劉強東夢斷科創板

劉強東是京東數科的“話事人”,其通過直接和間接控制公司A類和B類股份,共計擁有74.77%的表決權。

文:梁春富

從螞蟻集團上市觸礁開始,市場對於京東數科IPO生變的猜測從未停止過。

如今一語成讖。4月2日晚間,上交所官網顯示,京東數字科技控股股份有限公司的科創板審覈狀態變更爲終止。

今年3月中旬就有消息稱,京東數科可能會從科創板撤回其IPO計劃,未來可能重新提交上市申請。

與此同時,去年12月以來,圍繞京東數科的重組一直在進行之中。今年3月底,京東集團公告,完成對京東科技重組,京東集團將京東雲計算和人工智能業務重組給京東科技,總價值爲157億人民幣,完成重組後,京東集團在京東科技的股權增加到約42%。相應地,京東科技也出現了一系列的人員調整:京東首席合規官李婭雲改任爲京東科技首席執行官,以取代陳生強;京東白條“掌舵人”原京東數科高管許凌,將赴京東集團任職。

有市場人士指出,自螞蟻集團上市受阻後,金融科技行業的政策環境發生了很大變化,京東數科撤回IPO在意料之中。隨着京東數科業務的重組落地,其業務模式和基本面有了很大變化,若是未來再次上市,估值將面臨重估。

值得一提的是,劉強東是京東數科的“話事人”,其通過直接和間接控制公司A類和B類股份,共計擁有74.77%的表決權。

招股書隱匿金融屬性

不同於螞蟻集團“數字金融”的定位,孵化於京東集團的京東數科,在招股書中直接定位爲“數字科技”公司。但不論它們如何“定位”,螞蟻集團上市受阻所遇到的問題,同樣也出現了在京東數科身上。而梳理這些金融科技公司的發展史,就會發現它們的發展路徑也大同小異。

京東數科的前身是京東金融。2013年10月,京東金融從京東集團內部獨立運營。同年12月上線了一款叫“京保貝”供應鏈金融產品。

2014年2月,京東金融上線了“京東白條”,這是一款類似於花唄的互聯網消費金融產品。2015年10月,提出了“金融科技”定位。2017年,京東金融完成了股權重組與交割,不再納入京東集團的合併財務報表,這意味作爲京東生態“三駕馬車”之一的京東金融已經開始走上了獨立發展之路。

2018年,提出“數字科技”定位和戰略規劃,並改名爲京東數科,改名背後的邏輯與螞蟻集團、360數科並無二致,試圖去金融,強化科技屬性。

去金融的原因之一是爲了合規,而強調科技屬性則能給市場更多的想象空間。但本質來看,不管怎麼改它們都逃脫不了金融的屬性。

2020年,京東數科簽署上市輔導協議,北京證監局披露了京東數科的IPO輔導信息。值得一提的是,通過梳理IPO文件發現,京東數科董事會成員發生了重大調整,劉強東迴歸,章澤天等人退出董事會,劉強東助理張雱新增爲董事。通過直接和間接控制公司A類和B類股份,劉強東共計擁有74.77%的表決權。一向強勢的強東哥,毫無懸念是京東數科的“話事人”。

然而,在8個月之後,京東數科內部人員結構將再次出現大調整。

原本京東數科擬去年掛牌科創板,目標估值高達2000億元。但隨着監管環境發生變化,京東數科上市計劃未有實質性推進。

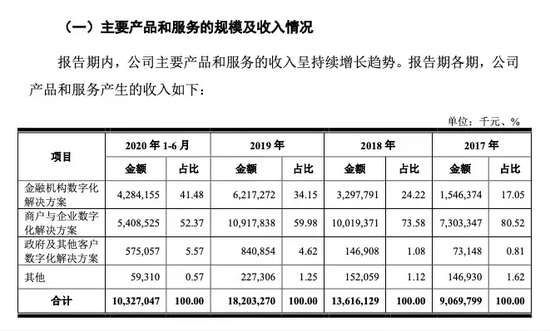

招股書顯示,京東數科營業收入可以分爲金融機構數字化解決方案、商戶與企業數字化解決方案、政府及其他客戶數字化解決方案等。

在京東數科的營收中,金融機構以及商戶與企業數字化解決方案各佔半壁江山,其中,京東金條和京東白條分別是其拳頭產品,其合計帶來的營收佔京東數科總收入的比重不斷提高,從2017年的26.38%,增長到2020年上半年的42.9%。

但與螞蟻集團不同,作爲對標花唄的消費金融產品,京東白條被納入“企業數字化解決方案”之中,被描述爲一種“賒購模式”,聽起來更像是to B業務。

2017年-2020年上半年,京東數科從白條產品獲取的收入分別爲14.73億元、27.34億元、32.10億元和17.94億元。

京東金條則是一款數字化無抵押的短期消費信貸產品。2017年-2020年上半年,京東金條的貸款規模分別爲1036.85億元、2554.92億元、4589.15億元和2612.17億元,近三年複合增長率爲110.38%。

除此之外,京東數科還有小微信貸產品包括京保貝、京小貸、京採等,但未透露具體業務規模。如果加上幫助金融機構發放信用卡和保險業務,圍繞金融相關的業務已經超過總營收的50%。

重組增強科技屬性

去年11月初,螞蟻上市擱淺後,監管機構相繼發佈了《互聯網小貸管理辦法徵求意見稿》(下稱“《辦法》”)、《平臺經濟反壟斷指南》、《商業銀行理財子公司理財產品銷售管理暫行辦法(徵求意見稿)》、《關於規範商業銀行通過互聯網開展個人存款業務的通知》、《關於進一步規範大學生互聯網消費貸款監督管理工作的通知》等一系列強化金融科技監管要求的規章制度,密集發佈的超過15個金融監管新政,幾乎涵蓋了包括銀行、證券、保險、基金、小額貸款、個人信貸等大多數金融門類。

對於消費金融、金融科技行業內的公司來說,盈利方向與市場環境已發生重大變化,京東數科也在一再變化,不僅公司名稱變更,公司高管、組織架構也發生了較大變化。

2021年3月31日,京東集團在在提交給美國證券交易委員會(SEC)的FORM 6-K文件中宣佈,已通過子公司京東數科達成最終協議。

根據該協議,京東集團將京東雲及人工智能業務和某些資產(合計價值約157億元人民幣)轉讓給京東數科,作爲對價換取京東數科發行普通股的交換條件。本次交易完成後,京東在京東數科的股權增加至約42%。

京東數科業務重組的意圖昭然若揭,金融科技行業目前正處於政策敏感階段,並不適宜在科創板IPO,京東數科併入智能雲和AI業務,主要是爲了突出科技屬性,科技的比重多了,金融的比重自然就降了。

相應地,京東數科也出現了一系列的核心高管輪崗。

2020年12月,京東數科換帥。京東集團發佈公告稱,原京東集團首席合規官李婭雲接認京東數字科技CEO,向京東集團CEO劉強東彙報。原CEO陳生強被任命爲京東數字科技副董事長及京東集團幕僚長。

2021年1月11日,京東集團宣佈整合原雲與AI業務與原京東數科,統一品牌爲京東科技,京東數科CEO李婭雲出任京東科技子集團CEO。

2021年3月,京東科技子集團金融科技羣機構負責人許凌,將輪崗至京東集團,任職戰略規劃部負責人,向京東集團CSO廖建民彙報。許凌是京東金融的老將,有着深厚的金融背景,他帶領團隊搭建起了京東白條、京東金條爲主的消費金融體系,因而許凌也被稱爲京東白條“掌舵人”,並自2017年開始主管京東支付業務。因此,許凌被外界看作是京東數科信貸業務的“關鍵先生”。

金融業務合規難

在行業人士看來,一系列動作都在顯示,京東科技正在弱化金融,而強化科技的屬性,但依然存在着消費金融的基因。即便是併入和AI和雲業務,也只是增加了科技的砝碼,相對的金融的砝碼佔比依然很大。

招股書顯示,京東數科有4家100%控股的小額貸款公司,分別是重慶兩江新區盛際小額貸款有限公司(現改名爲“重慶京東盛際小額貸款有限公司”),註冊資本爲16億元;重慶京東同盈小額貸款有限公司,註冊資本爲17億元;北京京匯小額貸款有限公司,註冊資本爲10億元;上海京匯小額貸款有限公司,註冊資本爲9億元。

根據前述《辦法》要求,跨省級行政區域經營網絡小額貸款業務的小額貸款公司的註冊資本不低於人民幣50億元,且爲一次性實繳貨幣資本。

這一條,截止目前,4家小額貸款公司都不滿足註冊資本要求。

《辦法》還要求,同一投資人及其關聯方、一致行動人作爲主要股東參股跨省級行政區域經營網絡小額貸款業務的小額貸款公司的數量不得超過2家。

據天眼查,這4家小貸公司依然是由京東數科間接控股,或是協議控制,如果要合規,京東數科還需要對這些小貸公司做出進一步的股權調整或者業務模式的變化,同時監管要求互聯網運營平臺和註冊地一致,且即使銀保監會批准其跨省經營,或許也只能保留1家。

此外,京東數科控制的四家小貸公司淨資產合計約49.75億元,在4倍規模的要求下,通過發行債券、資產證券化產品等標準化債權類資產形式融入資金的餘額不得超過199億元。

截至2020年6月份,京東白條業務涉及的資產支持證券募集規模達220億元,已經突破了監管紅線。

實際上,影響京東信貸業務的新規不止這一部。2021年3月17日,銀保監會等五部門聯合下發了《關於進一步規範大學生互聯網消費貸款監督管理工作的通知》,通知明確禁止小額貸款公司、非持牌機構對大學生髮放貸款;放貸機構外包合作機構也不得以虛假宣傳等不正當方式誘導大學生超前消費、過度借貸,不得針對大學生羣體精準營銷,不得向放貸機構推送引流大學生;各銀行業金融機構在風險可控的前提下,可向大學生開發針對性、差異化的互聯網消費信貸產品,還需要經過大學生的父母或監護人同意,並簽署願意爲其代還款的書面擔保材料。

行業內普遍存在的觀點是螞蟻集團的花唄、借唄,以及京東數科的白條等互聯網消費金融產品將受到較大的影響。

北京威諾律師事務所合夥人、清華大學研究生導師楊兆全在接受雷達財經採訪時表示:“螞蟻集團上市被叫停,緊隨其後,監管部門出臺了若干監管規定。以此爲標誌,我國對金融科技公司的監管進入新的時代。從放任發展轉變到到規範發展,從普通行業監管轉變到金融行業監管。金融科技企業必須依法、合規、持牌經營。限制野蠻生長,反對壟斷,打擊不正當競爭,服務實體經濟等,會成爲金融監管的主導思想。”

價值面臨重估

監管環境的變化給京東數科等頭部金融科技公司帶來了業務的重組落地,那麼所迎來的或是市場對其價值的重估。

據招股書,京東數科金融相關的業務已經超過總營收的50%。隨着監管收嚴,銀行等金融機構的放貸規模將會縮減,京東金條等科技服務費用的營收規模也會相應收縮。

此外,還有京東白條等消費金融產品爲京東科技貢獻了大量的營收,同時這些信貸業務在《辦法》對本金和出資比例的要求下,成本也將攀升。

而營收規模收縮和成本攀升將影響一家企業的市場估值。

剩下的就要看併入京東數科的京東雲計算和人工智能業務,能向市場講述什麼樣的新故事。根據阿里公佈的數據顯示,國內公有云的滲透率10%,美國公有云的滲透率22%,據此判斷,該市場仍有巨大的潛力。

但京東數科的科技業務的規模和盈利如何平衡,對於京東數科來說將是一個考驗。以雲計算爲例,可供參考的是,近期阿里的財報顯示,阿里雲在2020年四季度營收達到161億元人民幣,同比增長50%,調整後的息稅折舊攤銷前利潤爲2400萬元,是阿里雲自2009年成立以來的12年,首次實現盈利。雲計算和人工智能業務想象空間很大,但要想實現盈利並非在一朝一夕。

投行人士認爲,此次京東數科撤回科創板IPO計劃,如果未來重啓上市,公司主體、財務基本面和業務模式等上市資料的變化都需要重新提交、審覈、問詢和過會,京東數科要重新邁過的門檻不少。

未來京東數科將以什麼樣的基本面和估值再啓動IPO,還有待進一步觀察。