通脹來襲

來源:澤平宏觀

文任澤平華炎雪

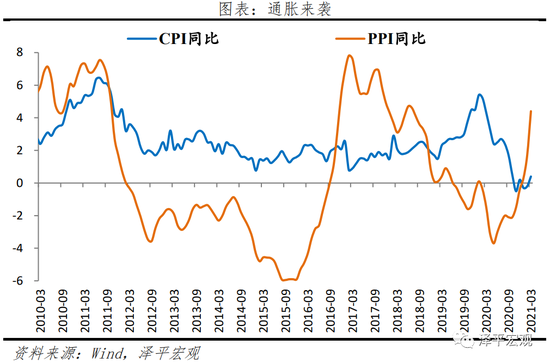

中國3月CPI同比上漲0.4%,預期漲0.2%,前值降0.2%;中國3月PPI同比漲4.4%,預期漲3.3%,前值漲1.7%。

一、通脹來襲:國際大宗商品價格持續大漲,美元流動性氾濫,國內貨幣政策正常化

3月國際大宗商品價格、PPI、PMI原材料購進價格指數、CPI非食品價格等均大幅上漲,而且是連續幾個月上漲,通脹來襲,這是經濟週期正逐步從復甦轉入過熱和滯脹的典型特點。

過熱和滯漲是貨幣寬鬆的終結者。

這輪通脹的主因是全球經濟復甦共振、拜登3萬億美元基建刺激計劃、美元流動性氾濫等疊加。

這驗證我們的判斷:中國經濟週期正從復甦轉入過熱和滯脹,通脹預期抬升,結構性資產價格泡沫化,我們可能正站在廣義流動性的週期性拐點上。2021年一季度前後是經濟頂,隨後迴歸潛在增長率,增速前高後低。(參考:1月18日報告《我們可能正站在流動性拐點上》《2021年大趨勢:從通脹預期到流動性拐點》,3月1日報告《滯脹來了》)

中國正在迴歸貨幣政策的正常化,結構性收緊信用政策。近期,金穩委會議提出,“要保持物價基本穩定,特別是關注大宗商品價格走勢”;住建部約談熱點城市,三部委收緊經營貸。

但是因爲歐美經濟剛剛從低谷走出來,甚至還相當的脆弱,包括疫情仍然讓人感到擔憂,所以它對貨幣的放水和刺激仍然有很強烈的訴求。中國和歐美出現了經濟週期與貨幣政策的錯位。

正是由於經濟週期轉入通脹階段,資本市場風格出現了切換,高估值板塊由於利率上升而殺估值,市場風格轉向受益於漲價的週期品、低估值板塊、全球貿易恢復受益板塊等。這站在宏觀從上到下的視角,邏輯線索是十分清晰的。

全球經濟和宏觀政策已經走到了十字路口,對貨幣放水刺激過度依賴,經濟K型復甦,貧富差距拉大,導致民粹主義、逆全球化等社會思潮。現代貨幣理論可能是貨幣金融的一次創新,但卻是宏觀經濟思想的一次大的倒退。

在全球深陷貨幣超發泥潭的情況下,中國堅定貨幣政策正常化,大力推動供給側改革,推動創新發展,因此我們維持中長期“未來最好的投資機會就在中國”的判斷。

1、全球通脹預期增強,國內面臨輸入型通脹壓力。3月國內PPI超預期衝高,CPI溫和上行。

3月PPI同比漲4.4%,較上月上漲2.7個百分點;環比漲1.6%,創近年來新高。PPI上行主要受國際大宗商品價格拉動,與美元流動性氾濫、全球貨幣超發、供需缺口拉大有關。分行業看,主要是石油、化工、有色和黑色金屬。

3月CPI同比上漲0.4%,較上月上升0.6個百分點;環比-0.5%,整體上行壓力不大。分項來看,食品分項爲拖累項,主要是豬週期下行。非食品分項起拉動作用,尤其是油價推升,但服務價格漲幅有限。

3月核心CPI同比0.3%,較上月略漲0.3個百分點;環比與上月持平,反映終端消費復甦仍然緩慢。

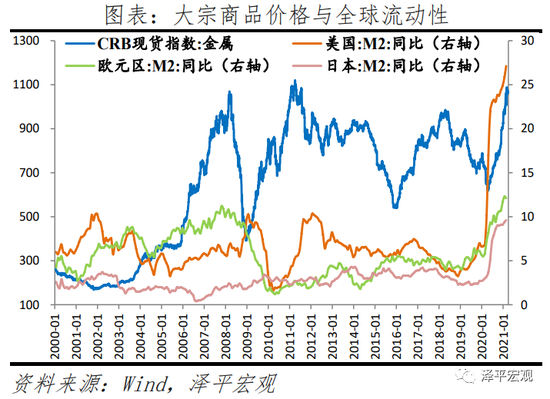

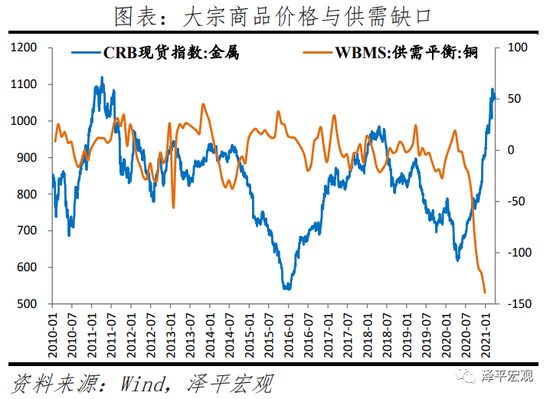

2、國際大宗商品漲價導致國內輸入型通脹,原因是美元流動性氾濫、全球貨幣超發、供需缺口拉大

本輪大宗商品價格上漲始於2020年5月,2020年11月至2020年3月上行斜率更陡峭。一是,全球貨幣超發釋放大量流動性,抬升風險偏好,疊加美元回落,以美元計價的大宗商品表現極強的抗貨幣通脹屬性。這輪金屬漲價與美國M2增速具有很強的同步性。二是,疫情衝擊全球供給,隨着需求逐步恢復,供需缺口拉大。以銅爲例,澳大利亞、智利等是銅的主要生產國,受疫情衝擊產能尚未恢復,而國內基建地產投資、美國地產快速恢復,對銅的需求量大增,導致銅供需缺口在2020年6月開始持續快速下滑。

3、預計美國在二至三季度疫情逐步緩解,疊加拜登擬推動3萬億美元基建刺激計劃,經濟復甦加快,全球通脹預期增強,短期推動國內PPI繼續走高。

但中國貨幣政策正常化,疊加豬週期下行,CPI受豬週期下行壓制;警惕上游原材料漲價對下游企業利潤擠壓。

本輪豬週期始於2018年中,2020年豬價震盪下跌。本輪豬肉價格受到非洲豬瘟、環保限產政策、豬週期內生上漲動能、規模化養殖等多重因素影響,豬肉價格漲幅大、速度快等特點。全國豬肉均批發價在2019年11月超過50元/千克高點;隨後震盪下行,截至4月8日,豬肉價格32.7元/千克。隨着生豬產能加速恢復,豬週期進入下行階段。生豬存欄量與能繁母豬存欄量均於2019年10月見底,此後持續增長,產能逐步提升。

4、貨幣政策延續穩健中性,“不急轉彎”,逐步迴歸常態的主基調,貨幣和信用組合整體呈現“穩貨幣+結構性緊信用”格局。

PPI大幅上漲主要是國際大宗商品漲價帶來的輸入性通脹壓力,CPI與核心CPI仍然低迷。疫後中國經濟恢復呈現“K型復甦”,無就業增長,就業形勢嚴峻,小微企業是解決就業的主力,但經營仍然困難,居民實際收入下降,消費低迷,經濟內生動力不足,不支持貨幣政策快速收緊。

2021年4月8日,金穩委會議提出,“要保持物價基本穩定,特別是關注大宗商品價格走勢”。大宗商品漲價對中下游企業利潤形成擠壓,其重點強調保就業和保市場主體,採取結構性貨幣政策。

5、值得注意的是,過去幾十年,全球性貨幣超發、低利率,並未引發普遍的實體經濟嚴重通脹,主要導致了股市、房市等資產價格大漲,進而導致社會財富差距、收入分配差距拉大,“消費降級與消費升級並存”“底層通縮,高層通脹”,民粹主義、逆全球化等思潮氾濫。

美國1968-2018年基尼係數從0.386升至0.486。收入分配方面,2014年,美國前1%的人口擁有20.2%的總收入,前10%的人口擁有47.0%的總收入;而在1980年,二者的佔比分別爲10.7%和34.2%。財富分配方面,2014年,美國前1%的人口擁有38.6%的總財富,前10%的人口擁有73.0%的總財富;而前者在1980年的佔比爲22.5%,後者在1985年的佔比爲60.8%。

中國近十年來也出現社會財富向頭部集聚、收入分配差距拉大等問題。基尼係數由2015年的0.465上升至2018年0.468,稅前收入前10%的人羣收入所佔比重由2000年的35.56%提高至2019年的41.43%,個人財富排名前10%的人羣佔社會財富的比重由2000年的47.75%迅速攀升至2015年的67.41%。

6、建議

貨幣政策宜保持穩健中性。精準把握好力度和節奏,不要人爲製造經濟的大起大落。結構層面,流動性精準投向基建和實體經濟,尤其受疫情影響嚴重的行業、中小微、民企、製造業、高新技術等領域。

財政政策的結構性效果比貨幣政策好,應繼續發力基建尤其是新基建,打造中國經濟新引擎。

應重視調節收入分配問題,精準扶貧、加大教育投入、促進社會階層流動、強化反壟斷和防止資本無序擴張等。

二、豬週期下行,CPI溫和上行

3月CPI同比上漲0.4%,較上月上升0.6個百分點;環比-0.5%,較上月下降1.1個百分點。

食品價格同比降0.7%,降幅較上月擴大0.5個百分點,影響CPI下降約0.12個百分點,主要受豬週期下行壓制。其中,鮮菜價格同比0.2%,較上月下降3.1個百分點。畜肉類價格同比降9.1%,較上個月降幅擴大1.8個百分點;豬肉價格同比降18.4%,降幅擴大3.5個百分點;生豬出欄持續恢復,豬肉價格下降明顯,豬週期進入下行區間。

非食品價格同比漲0.7%,較上月上漲0.9個百分點,影響CPI上漲月0.56個百分點,主要受油價提振。其中,工業消費品價格同比轉正,漲1.0%;交通工具用燃料同比漲11.5%,較上月上漲16.7個百分點,汽油和柴油價格同比分別漲11.9%和12.8%。服務價格由上月同比降0.1%轉漲0.2%;教育文化和娛樂同比漲0.4%,教育服務同比漲1.9%,較上月上升0.3個百分點。

3月剔除食品和能源價格的核心CPI同比0.3%,較上月略漲0.3個百分點;環比與上月持平,反映終端消費復甦仍然緩慢。且受豬週期下行壓制,CPI上升壓力不大。

三、國際大宗商品漲價,PPI持續上行

3月PPI同比漲4.4%,較上月上漲2.7個百分點;環比漲1.6%,較上月上漲0.8個百分點。

PPI上行主要受國際大宗商品價格拉動,與全球貨幣超發、供需缺口拉大有關。3月布倫特原油均價環比5.6%,南華工業品指數環比2.8%,南華螺紋鋼環比7.6%,LME銅環比6.6%。

分行業看,漲幅較大的主要是石油開採、石油等燃料加工、化工、有色和黑色金屬,該五個行業合計影響PPI環比上漲約1.27個百分點,佔總漲幅的八成。其中,石油和天然氣開採業價格同比漲23.7%,環比漲9.8%;石油、煤炭及其他燃料加工業價格同比漲13.9%,環比漲5.7%;化學原料和化學制品製造業價格同比漲11.4%,環比漲5.3%;黑色金屬冶煉及延壓加工業同比漲21.5%,環比漲4.7%;有色金屬冶煉及延壓加工業同比漲21.3%,環比漲4.5%。