3月成爲一季度公募調研頻次最高單月 多位明星基金經理忙調研

原標題:傅鵬博、張坤、葛蘭…!頂流基金經理調研了這些股

春節以來,市場震盪加劇,基金公司調研熱情卻絲毫未減。3月份成爲一季度公募調研頻次最高的一個月,基金公司累計調研次數達3331次。從調研的具體情況來看,醫藥、電子、化工等行業依舊備受關注,值得注意的是,在調研名單中,一些中小市值公司比例顯著上升,業內人士表示,基金公司調研方向一定程度上代表了公募基金下一階段的佈局方向,被調研次數較多的個股及其所屬行業可能成爲未來一段時間公募基金行業關注的重點。

3月成爲一季度公募調研頻次最高單月

多位明星基金經理忙調研

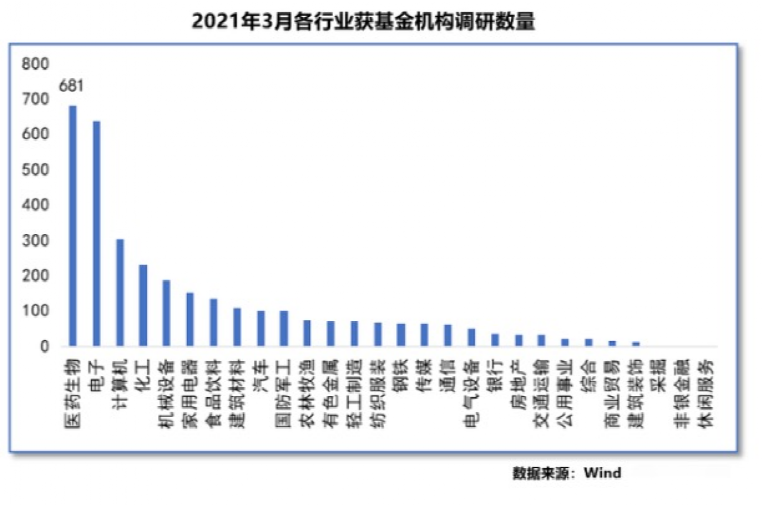

Wind數據顯示,剛剛過去的3月成爲一季度基金調研次數最多的一個月,公募累計調研次數高達3331次。獲基金公司調研最多的前五大行業分別是醫藥生物行業(681次)、電子行業(637次)、計算機行業(304次)、化工行業(232次)和機械設備行業(186次)。

可以看到,醫藥生物和電子行業繼2月後,繼續成爲基金公司調研數量最多的前二行業,化工行業則重回前五名之中。

從調研的個股來看,3月,被調研最多的分別是醫藥生物行業的一心堂(91家)、電子行業的兆易創新(89家)、醫藥生物行業的藥石科技(85家)、電子行業的傳音控股(74家)和計算機行業的中科創達(71家)。

記者注意到,今年3月,一些上市公司還受到了不少明星基金經理的垂青。張坤參與調研了國際醫學,國際醫學主營爲大健康醫療服務和現代醫學技術轉化應用。景順長城基金劉彥春調研湯臣倍健、興證全球基金經理謝治宇調研普洛藥業等醫藥股,“醫藥女神”中歐基金葛蘭調研了極米科技,睿遠基金傅鵬博調研了天融信。

公募對中小盤股關注度提升

記者發現,公募對中小盤股的關注度較此前明顯提升。Wind數據顯示,截至4月9日,今年以來公募基金調研的580家上市公司中,517家市值低於500億元,佔比近九成;275家市值低於100億元,佔比近五成。

今年3月獲基金公司調研最多的一心堂,今年以來股價累計漲幅近40%,最新市值273億元,另外,位於基金調研頻次第三的藥石科技,今年以來股價累計漲幅超25%,最新市值264億元。此外,在總市值不足500億元的中小盤股中,機動車零配件與設備板塊的華陽集團、服飾與奢侈品板塊的周大生、半導體設備板塊的華峯測控均獲70家以上公募基金調研。

天相投顧數據也顯示,公募基金2020年年報中,剔除2019年11月至2020年底上市的新股,在基金持股佔流通股比例超5%的個股中,有16只總市值在300億元以下的中小盤股被逾千隻公募基金扎堆持有,另有101只中小盤股被約500只基金集中持有。例如中信出版、信維通信、銳科激光、志邦家居、彤程新材、江豐電子、賽騰股份、景旺電子等個股。

滙豐晉信動態策略基金基金經理陸彬表示,自己在近期調研中對中小市值公司多了些關注。市場上的確存在這種情況。背後的原因在於,經過過去1-2年的上漲,很多大市值龍頭公司已經積累了較高的估值,但一些基本面不差的二三線公司漲幅較小、估值也偏低。因此基於對行業和公司基本面研究和估值判斷,他認爲或許能從A股剩下90%的公司中找到更多的機會。通過行業研究,他發現很多質地好估值便宜的公司不是熱門賽道,或者去年受到疫情的影響行業景氣度不高。但今年隨着疫苗的推出,疫情控制,行業景氣度很可能會起來,裏面的好公司估值又比較便宜。

“我們通過研究後模擬構建了投資組合模型,發現這些公司很多在剩下90%的公司裏。”但陸彬同時強調,“自己做投資主要還是關注基本面和估值,對市值只是做中性處理,所謂的中小盤、大盤藍籌等等,只是我們配置的一個結果,而不是我們的目標。如果被市值框死就顯得不客觀了。”

國泰基金徐治彪也看好中小市值公司中的優質成長股。他認爲,中小市值公司自去年8月份後基本是一路下跌,籌碼出清,但是這裏面不乏優質的成長,細分小龍頭,這類公司經營質量較高,高行業地位、高ROE、高現金流,同時估值便宜,業績高增長,這類資產在三四月份業績期,有望被證明業績是真增長,後市可期。

華泰柏瑞基金副總經理、量化與海外投資團隊負責人田漢卿表示,在過去兩年極端的結構化行情中,中小市值股票長時間被忽略,目前投資性價比較高,有不少上市公司成長性不錯,估值也比較低,可以從中挖掘投資機會。不過,長期來看,A股市場大盤與小盤風格輪動,不能僅以市值來區分投資機會,這背後與中小市值公司業績增速明顯改善有關。

德邦基金專戶業務部執行總經理孫博巍則表示,市場的風格會再平衡,會更加均衡,不會全面的轉向。大中小盤都會有機會,此時不宜把寶全部押在覈心資產或中小盤上,一定要做好分散。