機構獲利離場引Coinbase股價上演“過山車”

原標題:機構獲利離場引Coinbase股價上演“過山車” 美聯儲劍指加密數字資產“投機屬性”

Coinbase的上市,似乎未能激發資本市場的持續追漲熱情。

在比特幣迭創新高之際,加密數字資產市場發展又迎來新的“里程碑”。

4月14日晚,美國最大數字貨幣交易所——Coinbase成功登陸納斯達克。

在中國通信工業協會區塊鏈專委會輪值主席兼火幣大學校長於佳寧看來,Coinbase的上市,將給整個加密數字資產市場帶來三大影響,一是帶動更多加密數字資產交易平臺日益重視業務操作合規性,爭取上市機會;二是促進更多主流投資機構將加密數字資產納入投資組合;三是推動各國對數字資產行業法律法規的完善。

“事實上,Coinbase在業務合規運營方面堪稱業內典範,獲得衆多的數字資產運營合規牌照。比如在歐洲獲得電子貨幣(Electronic Money)許可證、在美國金融犯罪執法局(FinCEN)註冊MSB牌照,尤其是獲得紐約金融服務部門(NYDFS)頒發的數字資產經營營業執照BitLicense顯得尤其重要,因爲這個牌照獲取難度極大,相關監管幾乎達到嚴苛的地步,導致衆多加密數字資產公司因無法獲得這個牌照而離開紐約市場。”於佳寧表示。

值得注意的是,Coinbase的上市,似乎未能激發資本市場的持續追漲熱情。

在上市首日交易半小時內,Coinbase股價一度觸及429.54美元,漲幅達到約72%,市值一度突破千億美元,但此後股價持續回落,截至收盤時報在328美元。截至4月15日22時美股交易時段,Coinbase股價在340美元附近。

“這背後,是不少華爾街投資機構對Coinbase業績能否持續增長心存顧慮,紛紛選擇逢高拋售獲利離場。”一位涉足加密數字資產投資的華爾街基金經理向記者透露。

Coinbase在其招股說明書也承認,由於加密數字資產具有高度波動性,公司經營業績可能會出現大幅波動。

值得注意的是,在Coinbase登陸納斯達克當天,美國金融監管部門再度對加密數字資產“潑冷水”。

4月14日凌晨,美聯儲主席鮑威爾表示,加密資產實際上是投機的工具。它們並沒有真正積極用於支付。

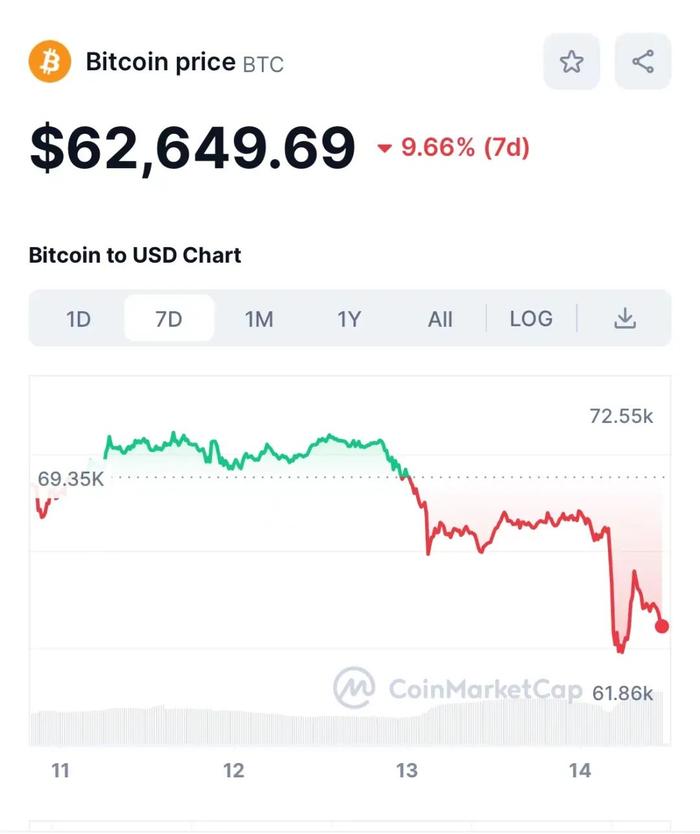

這番言論令比特幣一度回調逾3000美元。但截至4月15日19時,比特幣再度收復失地回到歷史高點64000美元附近。

“目前,投資者仍在押注Coinbase上市將帶動更多主流投資機構加倉比特幣資產。但與此同時,這預示着比特幣價格高波動性將進一步擴大。”這位華爾街對沖基金經理強調說。

機構擔心Coinbase業績高波動性

值得注意的是,Coinbase的成功上市,正帶動越來越多加密數字貨幣交易所的IPO熱情。

市場傳聞數字貨幣交易所Kraken、數字資產抵押貸款服務商BlockFi、加密資產交易平臺Bakkt等機構都開始籌劃自己的IPO進程。

全球第四大加密數字資產交易所——Kraken首席執行官Jesse Powell表示,正考慮在明年某個時候上市,很可能採用類似Coinbase的直接上市模式。

在多位業內人士看來,其他加密數字資產交易所要跟隨Coinbase登陸資本市場,絕非易事。

“Coinbase的業務合規性在業界是相當出名的。”於佳寧向記者透露。一是Coinbase對平臺內可交易加密數字資產的選擇極其嚴苛,並圍繞着GDAX數字資產框架制定一系列標準,包括加密數字資產與Coinbase核心價值必須高度一致;其網絡技術評估、法律和合規標準也需滿足Coinbase的合規標準;二是Coinbase一直在尋求獲得衆多的數字資產運營合規牌照,尤其是它能拿到紐約金融服務部門(NYDFS)頒發的數字資產經營營業執照BitLicense,足以證明其合規性已達到監管部門高度認可水準。

記者多方瞭解到,相比其他加密數字資產交易所會發行自己的交易所代幣,Coinbase堅決不涉足這項業務。目前,若加密數字資產交易自行發行交易所代幣,是很難得到美國金融監管部門IPO審覈的,因爲監管部門認爲其中存在交易所既當裁判員又當運動員的利益衝突。

“這足以吸引不少華爾街投資機構願將Coinbase股票納入加密數字資產投資組合。”上述華爾街對沖基金向記者透露。但此舉無形間會分流部分流向比特幣的資金。究其原因,就資產合規性與政策監管風險考量,他們認爲持有Coinbase股票的安全性略高於比特幣。

值得注意的是,有着“女版巴菲特”稱號的明星基金經理——方舟投資(ARKInvest)掌門人凱茜·伍德(Cathie Wood)所管理的三隻基金在Coinbase上市首日買入約75萬股Coinbase,價值約2.5億美元。爲此她不惜拋售了24萬股特斯拉股票。此前凱茜·伍德投資的特斯拉股價淨賺約20倍。

記者多方瞭解到,儘管Coinbase受到華爾街投資機構追捧,但他們是否願意將這隻股票納入長期投資組合,仍是未知數。究其原因,Coinbase幾乎所有收入均來自比特幣和以太幣的交易手續費收入,由於比特幣與以太幣過去一年分別大漲8倍與13倍,令Coinbase今年一季度的營收可能達到18億美元,達到去年同期的9.4倍;淨利潤可能達到8億美元,是去年同期的25倍。

“由於比特幣與以太幣漲幅過大,不少華爾街大型資管機構擔心其未來業績未必能保持如此大的增幅,因此選擇在其IPO首日逢高拋售獲利離場。”前述華爾街對沖基金坦言。鑑於Coinbase業績與比特幣都具有高波動性,多數華爾街對沖基金依然將Coinbase股票視爲交易型資產,而不是可長期配置的穩健回報品種。

於佳寧認爲,當前Coinbase估值相對較高,畢竟加密數字資產市場發展仍處於早期階段,相關資產價格和交易量波動較大,尤其是比特幣、以太坊價格等主要資產價格劇烈波動將對Coinbase收入與利潤構成巨大影響,進而影響市值。

主流投資機構未必願“高位接盤”

在Coinbase上市再度激發市場追捧比特幣之際,美聯儲主席鮑威爾依然強調加密資產實際上是投機的工具,一度觸發比特幣回調逾3000美元。

所幸不少投資者押注Coinbase上市將帶來更多主流投資機構“擁抱”比特幣,令比特幣迅速收復失地繼續逼近歷史新高。

“但是,還有多少主流投資機構願意入場加倉比特幣,卻是未知數。”一位加密數字資產交易所人士向記者指出。目前有意配置加密數字資產的華爾街投資機構幾乎都超配比特幣,尚未配置的機構則日益擔心比特幣價格偏高且波動性日益擴大,不大敢貿然追漲。

記者獲得的數據顯示,當前華爾街投資機構持有的比特幣數量佔其供應量的約7%,部分機構持倉已達到加密數字資產的持有上限。

這位加密數字資產交易所人士透露,在比特幣突破60000美元后,散戶交易量明顯高於機構。但散戶要賺機構的錢,絕非易事。不少華爾街對沖基金在買入比特幣時,都會在比特幣期貨市場建立相應空頭頭寸對沖價格劇烈波動風險。甚至當他們預感到監管部門要從嚴規範加密數字資產交易時,其期貨空頭頭寸會大幅高於現貨持倉。

全球第四大數字貨幣交易所Kraken首席執行官Jesse Powell近日警告稱,全球各國政府可能會限制使用比特幣和其他加密貨幣。

記者獲悉,市場傳聞近日美國相關部門正醞釀針對加密數字資產交易出臺新的反洗錢規則,即持有加密數字資產的個人在進行逾3000美元交易時,需進行身份檢查。此外,印度政府則考慮出臺一項數字加密資產禁令,任何持有或交易加密貨幣的人都將受到處罰。

“這無疑令越來越多主流投資機構不會輕易涉足比特幣投資,畢竟他們一直將政策監管不確定性視爲最大的投資風險。”上述加密數字資產交易所人士指出。

(作者:陳植 編輯:包芳鳴)