海通策略:今年機會大於風險 智能製造望成爲新的主線

【海通策略】股市門口的資金及偏好(荀玉根、鄭子勳)

來源: 股市荀策

重要提示:《證券期貨投資者適當性管理辦法》於2017年7月1日起正式實施,通過本微信訂閱號發佈的觀點和信息僅供海通證券的專業投資者參考,完整的投資觀點應以海通證券研究所發佈的完整報告爲準。若您並非海通證券客戶中的專業投資者,爲控制投資風險,請取消訂閱、接收或使用本訂閱號中的任何信息。本訂閱號難以設置訪問權限,若給您造成不便,敬請諒解。我司不會因爲關注、收到或閱讀本訂閱號推送內容而視相關人員爲客戶;市場有風險,投資需謹慎。

核心結論:①今年潛在入市的公募基金規模預計超過1.1萬億,且今年外資流入快於往年。②行業配置上,潛在入市的公募基金和外資均偏好製造業,尤其是機械設備、電氣設備、汽車等。③今年類似強版的2010年,機會大於風險,智能製造望成爲新的主線。

股市門口的資金及偏好

近期A股低位震盪且成交低迷,投資者擔憂市場就此冷卻,本文分析股市門口有多少資金及他們的偏好。經歷218以來的調整,當前階段應當重視機會。

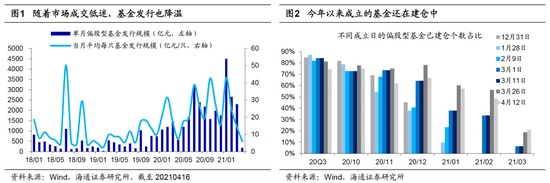

1. 今年可能仍有萬億新基金

當前潛在入市的新基金尚有萬億,218下跌以來贖回壓力不大。春節後市場下跌,最近低位震盪、成交逐漸萎縮,全部A股的日均成交額從春季後第一週的1萬多億下降到最近一週的6000多億。市場情緒走向低迷,隨之而來的是基金髮行降溫,今年1-4月(截至21/04/16)偏股型基金平均每隻發行規模依次爲45、25、15、5億元,看起來似乎股市資金面沒有前期那麼充裕了。在去年底展望今年時,我們在《增量資金望超兩萬億——2021年資金入市測算》中做出了預測,今年全年有2萬億增量資金入市,其中公募基金是最大的流入項。時過境遷,站在當前時點往後看,公募的增量資金有多少?我們再進一步分析:

潛在入市基金尚有1.1萬億元。在一月基金髮行大熱時我們曾在報告《新基金規模和偏好分析-20210117》中做過入市基金規模的測算,我們將基金分成兩類,一類是已經成立但是還沒建倉的基金,另一類是已經拿到批文但是還沒成立的基金。本次我們依舊按照當時的口徑進行測算:①已成立基金中我們按照市場大跌大漲日基金淨值是否出現明顯波動來判斷基金是否已建倉,以4月12日爲例,當日市場七成個股下跌且茅指數大跌2.7%,對應今年1月成立的新基金中有60%的基金出現了大幅的淨值波動,2、3月成立的基金中分別有50%和20%的基金出現了淨值波動。將淨值未出現波動的基金的規模加總,我們算得目前尚有約5000億新基金尚未建倉。②未成立基金方面,我們測算目前有400多隻基金已經拿到了批文但是尚未發行基金,按照今年3月每隻發行規模15億推算,這部分基金的規模大約是6000億。因此整體上看,未來潛在入市基金的規模尚有1.1萬億元。

有投資者擔憂春節後的大跌會不會帶來基金投資者的贖回?目前基金業協會已經公佈2月的基金存量數據,疊加萬得的基金髮行數據,我們能夠反推出今年1、2月基民均是淨申購的,淨申購規模分別爲600億元和900億元。那未來基金贖回的壓力會不會很大,我們認爲也不會。在前期週報《股市走向低波動——借鑑過去房市和美股-20210405》中我們指出,隨着產業結構和人口結構的調整,居民資產配置的力量正從房市轉向股市,過去兩年居民資金大幅入市意味着這一趨勢的開始。和過去的牛市相比,本輪居民入市主要通過基金,2019-20年居民入市資金中70%來源於基金,而14-15年這一比例只有15%。因此從趨勢上看,居民資產配置轉向股市後,配置基金的趨勢性力量較大。

潛在入市的基金更加偏好電氣設備、機械設備、食品飲料等行業。1.1萬億潛在入市基金會配向哪些行業?正好基金年報剛剛披露,1.1萬億基金中有7000億規模的基金已公佈基金經理,以這些基金經理爲整體,參考基金年報中的全部持股數據,再按照新發基金的規模進行加權,我們可以發現:

從大類行業來看,潛在入市基金相對全市場的主動偏股型基金會更加偏好製造業(建築建材、建築裝飾、電氣設備、汽車、機械設備),潛在入市基金/全體主動偏股型基金在製造業的配置比例分別爲20%/17%、科技股爲17%/18%、消費股爲40%/40%、能源材料業(採掘、化工、鋼鐵、有色、交運、公用)爲12%/13%、大金融爲9%/9%、其他爲2%/3%。

具體到申萬一級行業,潛在入市資金可能較全市場的基金將明顯超配電氣設備、機械設備和食品飲料,兩者在電氣設備上的配置力度爲10%/9%,機械設備上爲5%/4%,食品飲料爲17%/16%,潛在入市資金可能較全市場的基金將明顯低配醫藥和有色,兩者在醫藥上的配置力度爲12%/14%,有色上爲3%/4%。

2. 外資依舊在流入中

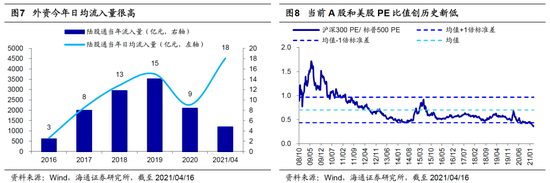

今年外資流入比往年都快。過去兩年多,由於以基金爲代表的內資大幅流入股市,投資者對外資的關注度不像之前的那麼高了。但是2月18日以來茅指數接連下跌,由於茅指數中的個股也是外資偏好的個股,有投資者擔憂外資會不會流出,茅指數會不會還沒跌完。從陸股通北上資金的高頻數據來看,2月18日至今(截至2021/04/16)北上資金還是淨流入的,共流入了450億元,如果從年初開始算,今年北上資金已經淨流入了1200億元,且日均流量高達18億,創歷史新高,可見今年外資流入速度很快。從14年底陸股通開通以來,過去六年(15-20年)我們估測包含Q/RQFII和陸股通北上資金在內的外資每年流入A股的規模分別是800、1000、2300、3300、3800和2300億元,其中2020年外資流入規模放緩主要是因爲MSCI等指數公司在18/19年大幅提升A股在其指數體系的納入因子,使得被動型外資大幅流入,而20年指數公司沒有進一步提升A估權重的計劃。

展望未來,投資者主要關注未來MSCI等指數公司何時會再提升A股的納入因子。爲此A股尚需要解決四方面的問題:一是國際投資者用於風險對沖的衍生品工具獲取問題;二是中國A股結算週期較MSCI ACWI指數內其他海外市場更短;三是中國在岸證券交易所和陸股通節假日安排錯位;四是需要在陸股通中形成有效的綜合交易機制。目前對沖的情況因爲放開了外資對股指期貨的交易而有所改善,T+0的交易制度和T+1的結算制度可能正在計劃改革中,陸股通的交易機制等問題也在積極推進,我們認爲未來外資還會積極流入A股。此外,從股市估值的國際對比來看,目前A股的估值較海外股市的估值明顯便宜,滬深300當前PE(TTM)爲15倍,處於08年10月以來從低到高74%的歷史分位,而海外主要市場的估值均在30倍以上,08年10月以來的歷史分位均在90%以上,從相對估值的角度看,當前滬深300 PE/標普500 PE已經突破了08年10月以來歷史均值向下一倍標準差,創歷史新低,A股仍有較明顯的吸引力。

外資配置轉向製造業和能源原材料業,尤其是機械設備和汽車。一直以來大家對外資的印象就是長期買消費或者說買核心資產,但是在《外資對風格影響多大?-20190729》一文中我們指出,拉長時間看外資的行業配置方向也會發生明顯的變化,比如QFII在05-09年對金融股的配置,以及12年以後加大了對消費股的配置,又比如陸股通北上資金在19年中後加大了對科技股的配置,背後其實是行業業績的改善。去年疫情後,北上資金先將消費股的配置比例從2月的44%大幅增加至年中最高的49%,而將金融地產股的配置比例從20%大幅降低至15%。但是,20年下半年至今,北上資金逐步增加了順週期的製造業和能源材料業,並降低了科技股和消費股的配置比例,背後的原因也是進入20年下半年後,國內疫情確認得到控制,且經濟明確進入復甦期,因此順週期的製造業和能源材料業業績改善更爲明顯。具體來看,製造業中機械設備和汽車配置比例明顯上升,從6月的2.8%升至當前的4.1%,汽車從2.2%升至2.9%,能源與材料板塊中化工從2.1%升至4.8%,鋼鐵行業從0.5%升至1.2%。

3. 應對策略:尋找機會

今年類似強版的2010年,當前重視機會。如前所述,我們認爲未來一段時間內資和外資均將繼續流入A股,股市微觀資金面較充裕。前期多篇報告分析過,今年A股的背景是基本面回升的正能量大於宏觀流動性略緊的負能量,19年1月初開始的牛市繼續,經歷218以來的調整,目前的重點應該是尋找機會。剛公佈的Q1 GDP同比增速爲18.3%,有投資者擔憂這就是全年經濟的高點了,未來經濟就一路向下。我們認爲Q1增速高主要是基數效應,如果以19年爲基期看兩年年化複合增速,則Q1增速爲5%,Q2-Q4以Wind一致預期計算的單季度兩年年化增速分別是5.72%/5.70%/5.75%。與股市更相關的還是要看微觀的企業盈利。從企業盈利上看,本輪盈利週期是第六輪,全部A股歸母淨利累計同比於20Q1見底後回升,ROE於20Q2低點開始回升,盈利週期上行的動力源自補庫存週期和宏觀政策見效,借鑑歷史企業利潤上行週期一般持續6-7個季度,依此推斷我們預計這次A股盈利回升持續到今年底,ROE高點爲21年底22年初。從淨利潤增速看,由於20Q1淨利潤基數較低,全部A股21Q1淨利潤增速將是階段性高點,但是拉長全年看,A股盈利仍有望保持高增長,全年淨利同比爲15%~20%。如果要剔除歸母淨利同比基數影響,按照近兩年淨利潤年化增速推算,近兩年淨利潤年化增速高點出現在2022年初。

從宏觀流動性上看,今年宏觀流動性較去年邊際趨緊,但只是溫和的狀態。2021年3月24日中國人民銀行貨幣政策委員會召開2021年第一季度例會,其提到“穩健的貨幣政策要靈活精準、合理適度,把握好政策時度效,保持流動性合理充裕,保持貨幣供應量和社會融資規模增速同名義經濟增速基本匹配,保持宏觀槓桿率基本穩定”。2018年、19年、20年十年期國債收益率均值爲3.64%/3.20%/2.98%,21年初至今均值僅爲3.22%。因此,整體上看今年是弱版07年、強版10年,企業微觀盈利改善稍弱於07年,但政策收緊力度與10年比相對較小,詳見《今年是弱版07年、強版10年——大類資產歷史對比-20210326》、《今年與18年的不同-20210328》。

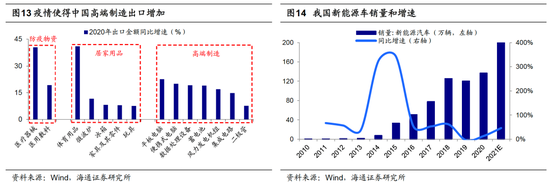

智能製造望成爲新的主線。我們前期報告分析指出,2月18日以來的調整類似14Q4和07Q1,屬於牛市中後期的回撤。借鑑12-15、05-07這兩輪牛市中調整的經驗,牛市期間調整後雖然賽道未變,但是都會孕育新的機會。歷史上每輪牛市會出現3-4次大回撤,春節之後的調整我們定性爲本輪牛市的第三次大調整,前兩次調整分別在19年的4-8月以及20年3月,這兩次調整後5G、新能源車分別跑出明顯的超額收益。我們判斷,本次調整結束後,新興技術將賦能製造業,實現科技與製造業融合發展,智能製造有望崛起。從前述潛在入市基金和北上資金的行業配置偏好看,製造業已經受到機構投資者的重視。我們認爲,19年開始的本輪牛市是轉型升級牛,類似12-15年移動互聯浪潮,19年漲幅領先的5G、半導體以及20年表現更優的新能源板塊,均是遵從轉型升級這一線索,而今年有望崛起的智能製造正是這一線索的蔓延和擴散。在上週週報《爲何重視中國智造?-20210411》中我們梳理了看好智能製造的三大邏輯:一是技術進步推動基本面回升,二是疫情衝擊使得中國製造走出海外,三是溫和通脹有望推動製造業盈利向上。詳見《疫情加快中國製造升級——中國智造系列1-20210319》、《中國智造正走向世界前列——中國智造系列2-20210402》、《從科技時鐘看智能製造前景——中國智造系列3-20210402》。

具體而言,沿着“中國智能製造”的主線,我們結合行業分析師認爲有三個方向挖掘投資機會:(1)信息技術的應用。5G、人工智能、雲計算等信息技術的顛覆式創新爲中國智能製造打下基石,先進科技融合到製造產業能夠極大地提高生產力,促進產品的創新升級,例如人工智能讓大規模產品定製成爲現實,從而使得製造向服務轉型。根據海通行業分析師的推薦,我們建議重點關注計算機行業的海康威視、賽意信息、恆華科技;通信行業的中興通訊、廣和通、中控技術;電子行業的比亞迪電子、舜宇光學科技。(2)新能源技術的應用。我國光伏技術已經發展較爲成熟,處於世界領先水平,同時動力電池技術的不斷進步促進我國智能汽車製造蓬勃發展,建議重點關注汽車行業的福耀玻璃、愛柯迪、吉利汽車。(3)傳統制造技術改進與升級。在科技進步的支撐下傳統制造實現技術改進與升級,從機械化、電氣化、自動化到數字化、智能化,例如工業機器人的大規模應用能夠幫助製造業提質增效。我們建議重點關注機械行業的匯川技術,此外,建議關注國盛智科、永創智能;家電行業的海爾智家、石頭科技、極米科技;軍工行業的中航高科,此外,建議關注湘電股份、睿創微納。

此外,關注大衆消費。回顧08年金融危機歷史經驗,貨幣寬鬆、四萬億等刺激政策推出後,汽車等高端消費增速先回升,之後糧油、食品、飲料等大衆消費增速崛起。2020年可選消費品中汽車和高端白酒表現亮眼,預計21年乳製品、餐飲、旅遊出行等大衆消費需求或將大增。今年“兩會”強調堅持擴大內需,十四五規劃正文再次強調加快構建以國內大循環爲主體、國內國際雙循環相互促進的新發展格局,未來消費品牌化、服務化趨勢將更加明顯。隨着收入水平的增加和健康意識的提升,預計專科醫院、醫療美容、養生保健等醫療服務領域需求也有望提升。

風險提示:投資時鐘進入滯脹期,盈利、情緒指標見頂。