死掉,芯片小廠的唯一宿命?

原標題:死掉,芯片小廠的唯一宿命?

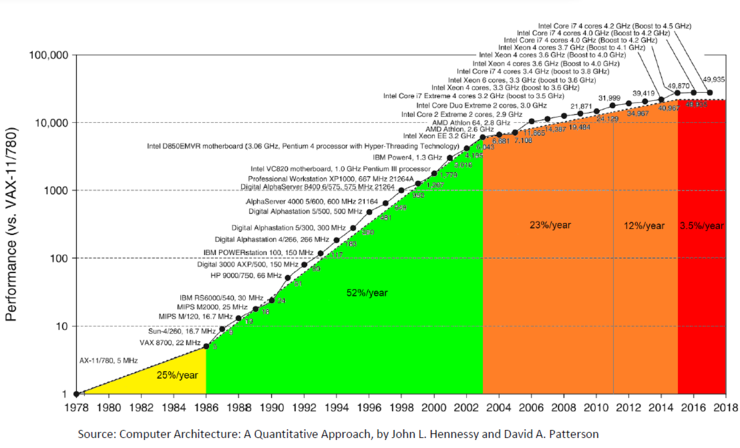

自2015年開始,芯片性能的提升越來越難,摩爾定律放緩的6年時間,先進工藝製程的焦點成了臺積電和三星,提出摩爾定律的英特爾數次延期10nm量產時間。在CPU市場,AMD也發起猛烈攻勢,英偉達憑藉GPU成爲了最炙手可熱的AI公司,市值超越英特爾。

不過,2020年英偉達和AMD宣佈的併購,很大程度上證明了英特爾又一次走在了行業前面。

摩爾定律放緩

傳統芯片巨頭們爲了大數據和AI時代的到來相互競爭之時,谷歌、亞馬遜、阿里巴巴、百度等科技巨頭們也開始自研AI芯片,芯片市場的競爭變得更加複雜。

最終的結果,多數芯片公司最好的結局是被收購?

1

AMD借力臺積電猛追英特爾

摩爾定律奏效的時間裏,英特爾不僅引領着半導體先進製程的發展,其x86 CPU在桌面和服務器市場的地位難以撼動。直到2017年,AMD正式推出新一代微架構Zen的Ryzen CPU,性能超越英特爾旗艦i7 770K。消費者對英特爾CPU性能提升緩慢的不滿藉着AMD的新產品發佈釋放,看好AMD的聲音此起彼伏。

此後,AMD持續優化Zen架構,在2020年10月發佈了最新的Zen3架構,基於最新架構的臺積電7nm製程Ryzen 5000系列CPU也同時亮相。

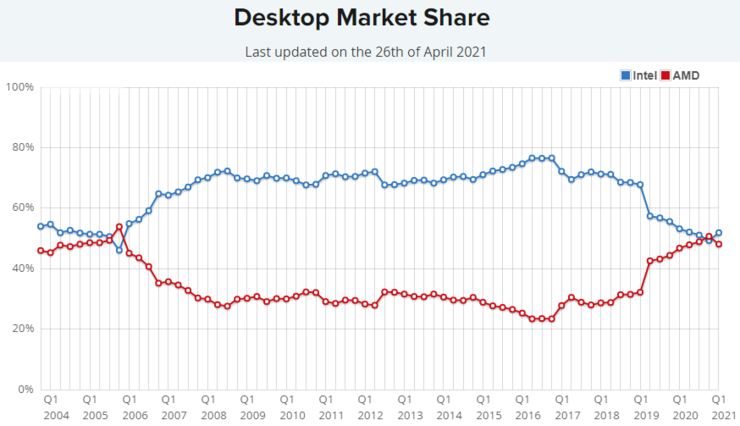

Zen架構歷經三代迭代,AMD的CPU性能迅速接近和趕超在很長一段時間領先的英特爾。AMD CPU性能的大增也帶來了市場份額的增長,根據Passmark評測網站的數據,AMD在桌面市場去年九月份的市場份額達到了48%,短暫超過英特爾,AMD上一次在桌面市場份額超過英特爾還是2006年。

Passmark評測網站的統計數據代表的是使用中的CPU而非購買的CPU,統計以日曆年爲單位,不僅代表新CPU的銷量,還在一定程度反映了過去5-10年x86 CPU的安裝量。

數據來自Passmark

除了桌面市場,AMD在筆記本電腦市場的份額從2019年開始迅速增加,但在服務器CPU市場的份額還未明顯增加。

“AMD近幾年之所以表現如此強勁,Jim Keller 2012年領導開發的Zen架構奠定了很好的基礎,再加上採用小芯片技術以及臺積電最先進的工藝。”一位前AMD高管對錶示。

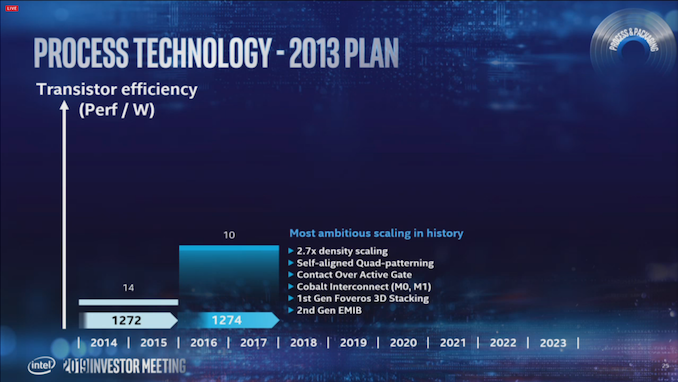

先進工藝進展緩慢恰好是近年來英特爾最大的痛處。根據英特爾2013年的技術路線圖,10nm工藝將在2016年量產。直到2019年才量產10nm的英特爾承認,當年的設想過於自信,且團隊之間也沒有明確目標,最終10nm沒有如期量產。

英特爾10nm未量產,不斷優化14nm工藝的幾年間,臺積電和三星繼續大力發展先進半導體制程,搶先量產了7nm工藝。即便如今的半導體制程命名帶有更多營銷性質而非真實的晶體管尺寸,在英特爾量產10nm不久後,臺積電在2020年上半年就量產了5nm製程。

造成這樣競爭局面更深層的原因大部分人並未看到。“英特爾很早就意識到CPU面臨的挑戰是‘茶壺裏倒餃子’,關鍵不在於計算能力的提升,瓶頸在於帶寬。”CPU領域的資深人士告訴雷鋒網:“CPU有個基本規則,一個字節帶寬支持一個浮點操作,現在的CPU的計算性能和帶寬已經有點不平衡了,這時候單純提升計算速度已經意義不大。”

其實,英特爾在4月發佈至強處理器的時候,也強調了緩存以及內存對於CPU的重要性。“至強處理器可以直接訪問統一的緩存,從而獲得一致的響應時間和訪問數據時間。”英特爾技術專家表示,“內存能力方面,第三代至強可以支持兩條DIMM在最高3200的頻率下運行,AMD三代EPYC只能單通道運行3200的頻率,這將會降低內存的吞吐量。”

“英特爾CPU的性能已經足夠滿足當下應用的需求,他們沒有很強的動力繼續提升,在被AMD迅速追趕之前,只是維持每代小幅度的性能提升。AMD的競爭讓英特爾CPU性能升級的幅度更大,這對業界而言是好事,但總體而言,CPU的性能已經接近天花板。”CPU領域的資深人士同時表示。

2

英特爾領先進入組合拳賽場

“很長一段時間,英特爾先進半導體工藝的領導力太強,因此一旦其先進製程的領導力減弱,許多人就認爲英特爾‘不行了’。拋開半導體工藝,英特爾的芯片實力依舊很強。”擁有二十多年芯片設計經驗的資深人士曾說。

實際上,英特爾的併購和轉型,雖然有些挫折,但又一次走在了整個行業的前面。2012年興起的新一輪AI熱潮,讓英特爾CPU從中獲益,但獲益更大的是英偉達的GPU。英特爾很快意識到大數據和AI的時代對計算需求的變化,2016年時任CEO科再奇(Brian Krzanich)提出,英特爾要從一家PC公司轉型爲驅動雲計算和數以億計的智能互聯計算設備的公司,開啓了以數據爲中心的轉型,伴隨着一系列併購。

2015年到2020年年間,英特爾連續達成了6筆與AI芯片相關的重要收購交易。2015年,英特爾宣佈以總價約爲167億美元的價格收購Altera。Altera是當時全球第二大FPGA公司,其產品主要用於電信和無線通信設備。

2016年8月,英特爾3.5億美元收購了主攻深度學習方向Nervana Systems。一個月後,英特爾又收購了AI視覺芯片公司Movidius。

2017年,英特爾又以153 億美元收購Mobileye,這家以色列的公司是全球領先的計算及視覺、機器學習、自動駕駛系統服務提供商。時隔兩年,2020年英特爾再次出手,以20億美元收購Habana Labs,被收購時這家總部位於以色列的AI芯片初創公司的Goya雲端AI推理處理器已實現商用。

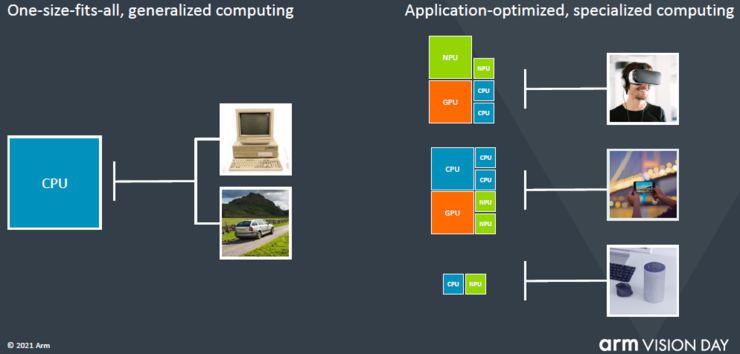

收購讓英特爾迅速獲得了FPGA、ASIC這兩類AI芯片,加上其已有的CPU和GPU,英特爾率先擁有了標量、矢量、矩陣、空間芯片架構組合。

2020年之前,英特爾的這一系列併購很容易被解讀爲是爲應對競爭不得已的做法。然而,2020年9月英偉達宣佈以400億美元收購ARM。10月份,AMD又宣佈以350億美元收購FPGA供應商Xilinx(賽靈思)。接連的大規模併購,不僅證明了英特爾的前瞻性,也表明了芯片行業已經進入新的賽場。

英特爾公司副總裁兼中國區總經理王銳表示:“當競爭對手也在走我們走出來的這條路的時候,讓我們更加堅信這條路的方向是對的。業界有一個共識,任何一項單獨的能力都不足以應對大數據時代全場景綜合負載的挑戰。這也是大家都在不斷擴展的原因。”

芯片巨頭們也用最新的產品路線圖證明了芯片競爭開啓了新賽場。ARM在四月初發布最新一代架構ARMV9時就強調全面計算的理念,也就是通過CPU、GPU、NPU的組合,滿足汽車、基礎設施、物聯網等應用的需求。

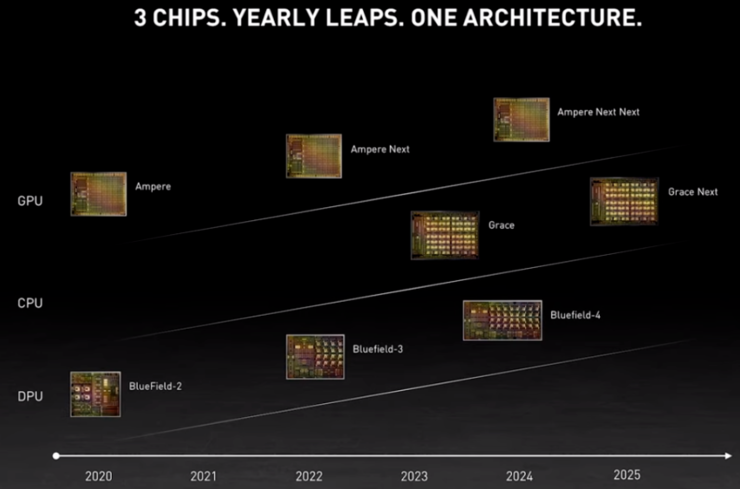

英偉達在四月中旬的GTC 21上,CEO黃仁勳不僅發佈了基於ARM的專用CPU GRACE,還更新了英偉達最新的數據中心芯片路線圖,GPU、CPU和DPU三類芯片逐年更新。

AMD收購賽靈思的意圖也非常清楚,在其擁有的CPU和GPU的基礎上,加上FPGA能夠更好地滿足包括數據中心在內的衆多應用的需求。

顯然,英特爾、英偉達、AMD三大高性能計算巨頭又都進入了新的賽場,新的競賽意味着單靠某一類計算芯片將很難參與新的競爭,體量較小的芯片公司在新的競爭時代面臨着更大壓力。

3

門檻降低,大部分芯片公司

被收購是最好的結局

“在產業鏈裏,絕大多數做芯片企業是會死掉,被併購是最好的命運。”CPU行業的資深人士認爲。

這種判斷並非危言聳聽,蘋果最新發布的M1芯片就是一個很好的警示。在蘋果自研芯片的早期,其芯片性能與傳統的芯片廠商的SoC性能有不小差距,但通過系統級的優化,最終的體驗差距並不明顯。經過多年經驗積累以及芯片的迭代,蘋果自研的芯片已經強大到能夠替換英特爾的CPU。

“英特爾、英偉達這樣的公司能夠繼續以芯片公司的方式生存下去,他們有足夠的技術門檻,更重要的是他們的產品組合能夠構成護城河。”CPU行業的資深人士表示,“大部分人看到的是英特爾inside,沒有看到英特爾outside的實力。”

王銳說,“競爭對手可以在某一參數或者是在製程上縮短與我們的差距。但要打造整個架構,在計算和AI的各個方面都要能夠趕超英特爾,不是那麼容易的事情。”

一個簡單的例子是,要發揮CPU的性能優勢,需要系統級優化,如果內存收發器能夠配合CPU的工作特性,可以實現數量級的性能提升。

GPU也同樣如此,可以看到英偉達基於最新的GPU,搭配其互聯技術以及軟件棧,面向不同的場景推出工作站,實現更高性價比。

高通5G時代也有類似的策略,高通的每一代5G調制解調器都有對應的射頻系統,高通的說法是5G射頻的複雜性大增,產品組合可以帶來最佳的性能。

傳統芯片巨頭們通過更豐富的產品組合滿足不同應用需求,一方面說明了最終應用驅動芯片的發展越來越明顯,純芯片公司的話語權在減弱。另一方面說明了在先進半導體制程提升難度越來越大,成本越來越高的時候,異構計算是更好的選擇。

“芯片公司話語權的降低,不同的行業有不同的原因,但這是可以看到的事實。”芯片行業的資深人士表示。

比如,科技巨頭在AI時代開始自研芯片。雖然科技巨頭們的目標不是取代芯片公司,但這在某些領域必然會與芯片巨頭產生競爭。王銳說:“當產業界在快速轉型的時候,我們多年的合作伙伴會在某一方面找到一個點,跟隨應用場景以非常快的速度進行創新。對我們來說,這是一個激勵,我們需要提供非常有競爭力的產品。”

出現這種局面很重要的原因是芯片行業的門檻有所降低,科技巨頭們可以使用成熟的IP、EDA工具根據其業務特點設計芯片,然後交由晶圓代工廠代工,降低成本的同時芯片也更符合自身需求。

同時也要看到,7nm之後的工藝將會成爲小衆工藝。早在2018年,全球第三大晶圓代工廠格羅方德就宣佈了一項重要的戰略轉變,決定停止7nm工藝的所有工作及後續製程的研發,將專注於更加成熟的工藝,爲新興高增長市場的客戶提供專業的製造工藝。

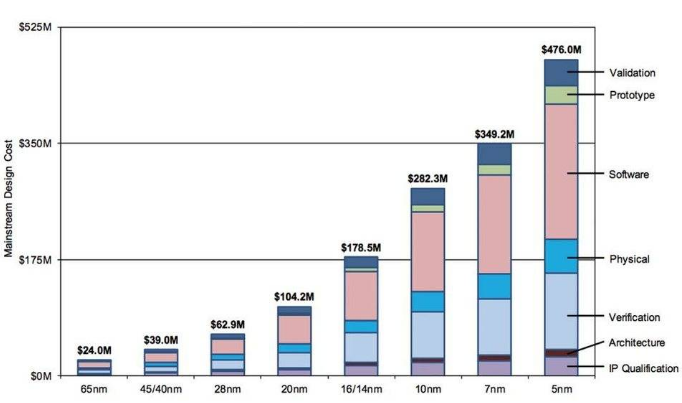

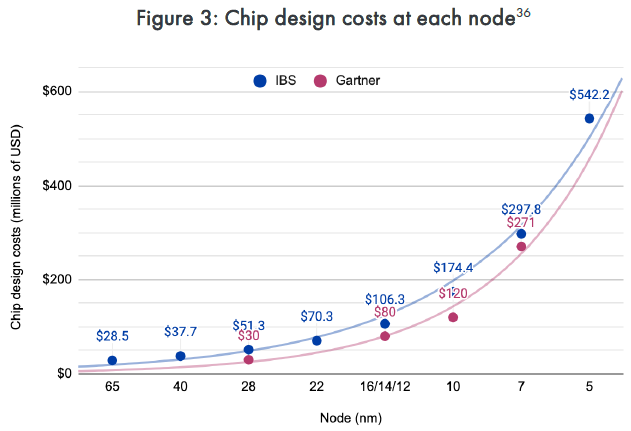

原因除了7nm的技術難度更大,也和成本密切相關。市場研究機構International Business Strategies (IBS)給出的數據顯示,28nm之後芯片的成本迅速上升。28nm工藝的成本爲0.629億美元,到了7nm和5nm,芯片的成本迅速暴增,5nm將增至4.76億美元。三星稱其3nm GAA 的成本可能會超過5億美元。

CPU領域資深人士也指出:“過去工藝的進步晶體管也變小,所以相同的硅面積可以集成更多晶體管,在相同硅面積成本不增加的前提下,先進半導體制程擁有優勢。但現在相同硅面積的成本增加了,並且晶體管從28nm到14nm,硅面積只縮小了1/3,先進製程的優勢越來越小。”

高企的先進製程成本讓業界開始更加關注異構集成,小芯片(Chiplet)以及與之相關的先進封裝技術也成了各大巨頭競爭的焦點。

OMDIA半導體首席分析師何暉此前表示,“異構架構的競爭格局一旦形成,對於包括中國在內的新興市場,想要突圍就會更加困難。”

那時,僅提供芯片的公司競爭力會越來越弱,被收購就會成爲許多芯片公司最好的選擇。

半導體行業這部併購史接下來會如何書寫?芯片巨頭們以及擁有先進製程和封裝技術的代工廠之間的競爭格局會發生怎樣的變化?