主流航司機場2020年年報圖鑑:整體虧損超千億 機場商業生意受重創

主流航司機場2020年年報圖鑑:整體虧損超千億 機場商業生意受重創

每經記者 張虹蕾

疫情衝擊下,民航業遭遇空前危機,這個特殊的行業也受到更多關注。數以億計的消費者,以及衆多的證券市場投資者、產業鏈從業者,都在期待中國民航業早日復甦。

近日,主流航司、機場上市公司業績全部出爐。《每日經濟新聞》記者對比分析中國國航(601111,SH)、東方航空(600115,SH)、南方航空(600029,SH)、*ST海航(600221,SH)、春秋航空(601021,SH)、吉祥航空(603885,SH)、華夏航空(002928,SZ)、白雲機場(600004,SH)、深圳機場(000089,SZ)、上海機場(600009,SH)、廈門空港(600897,SH)、山航B(200152,SZ)12家上市公司財務、運營數據,多維度揭祕12家主流航空企業2020年的喜與憂。

記者梳理發現,8家航司、4家機場整體虧損超千億元。其中,8家航司中僅華夏航空盈利,7家航司日均累計虧損超2.7億元;上海機場出現首虧,商業餐飲收入同比減少超30億元……

7家航司虧損超千億,海航成“虧損王”

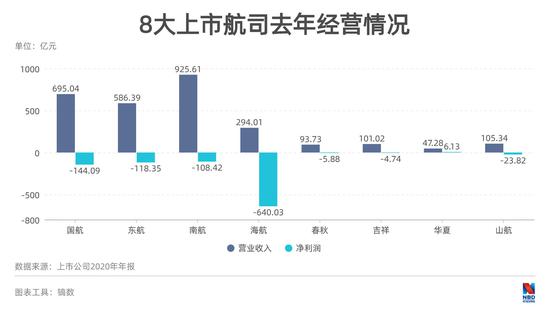

疫情給航司帶來巨大業績衝擊。從2020年的業績看,8家上市航司中僅華夏航空盈利。國航、東航、南航、海航、春秋、吉祥、山航7家航司合計虧損超千億元,日均合計虧損超2.7億。

從營收規模看,各家航司營收水平與機隊規模基本成正比,南航以925.61億元的營收居於首位。從淨利潤絕對值看,海航2020年虧損額度最大,虧損640.03億元,同比下滑12431%,下滑幅度最大,在8家航司中業績墊底。

值得注意的是,華夏航空計入損益的政府補助總額爲6.38億元。從這個角度看,如果華夏航空失去政府補助,也很難實現盈利。

《每日經濟新聞》記者發現,國航2020年淨利潤虧損144.09億元,同比下滑324.85%;東航淨利潤虧損118.35億元,同比下滑470.42%;南航淨利潤虧損108.42億元,同比下滑508.98%。

相比2019年,2020年三大航的業績排名也出現了變化,往年業績最好的國航去年業績墊底。值得注意的是,2020年三季度,南航實現單季度盈利。但2020年全年,三大航依然沒有扭轉全年虧損的局面。

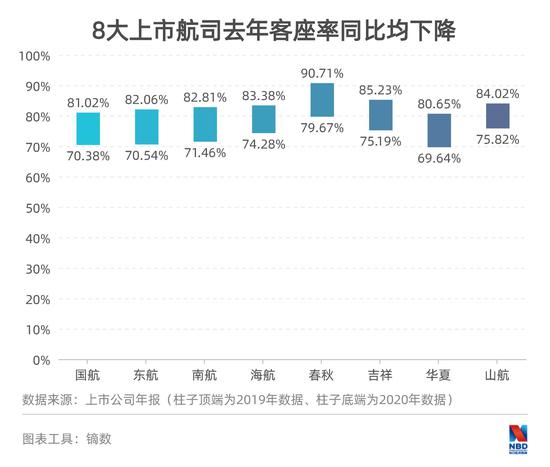

客座率和航司的營收密切相關。2020年,8家航司客座率均出現下滑。從客座率看,載客人數規模較小的航司,客座率明顯高於大規模航司。在8家上市航司中,三大航的客座率卻均未超過72%。東航客座率下滑幅度最大,下滑幅度爲11.52個百分點。

《每日經濟新聞》記者注意到,民營航司客座率也呈現出“兩極分化”情況。春秋航空客座率最高,爲79.67%,華夏航空客座率爲69.64%,是唯一一家客座率低於70%的航司。

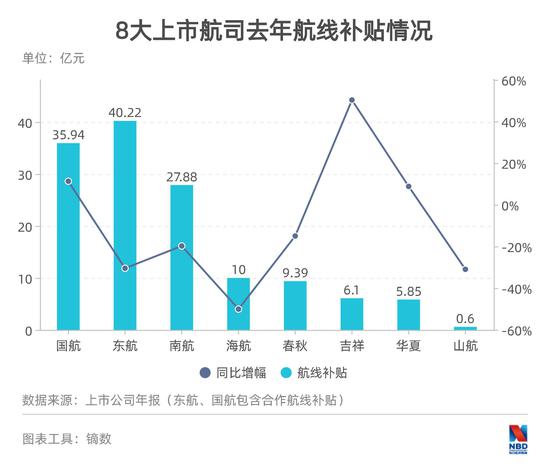

從航線補貼看,三大航航線補貼合計超百億,東航航線補貼最高,爲40.22億元。吉祥航空航線補貼同比上升50.30%,上升幅度最大。

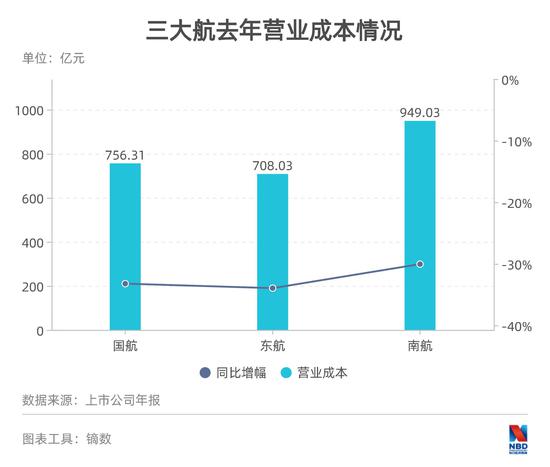

航司開源節流,三大航營業成本均降逾三成

雖然8家上市航司2020年的成績單並不靚麗,但放眼全球市場,國內航司表現較爲樂觀。在疫情導致2020年國際需求空前萎縮之後,國內航司也在重新尋求平衡,在開源節流、航線調整方面持續加速。

例如,東航採取推廣輕質餐車、優化配餐和加水重量等舉措,降低燃油成本,提高商務載重。全機隊靜態減重約125.40噸,動態減重59.51萬噸,模擬測算節約燃油1.21萬噸。

春秋航空提到,2020年,結合新冠疫情形勢的發展、旅客出行目的的轉變以及對全年出行市場的預判,陸續在航空機票產品、出行衍生品、航空品牌類產品、航空流量衍生產品方面進行嘗試, 提升主營業務收入水平,並實現輔助收入 6.1 億元。

此外,《每日經濟新聞》記者梳理發現,三大航營業成本均降低三成以上。2020年,在營業成本方面,國航營業成本爲756.31億元,同比減少376.15億元,降幅爲33.22%;東航營業成本爲708.03億元,同比下降33.95%。南航營業成本爲949.03億元,同比下降30.05%。

對於未來的發展,各航司還是把眼光放在國內市場。

東航方面表示,2020年,受疫情及相關政策影響,以發展國內航線爲主。後續,將結合疫情的發展情況和相關政策的要求,加強對市場需求的分析研判,審慎評估開航時機。南航也提到,2020年國際航班大幅取消、調減,後續視政策調整逐步恢復。

海航提到,隨着國內航空市場開放、低成本航空快速發展、國內航司加大國內航線寬體運力投放。同時,北京大興、成都天府新機場投運將大幅增加市場供給,未來在部分國內航線上可能將面臨較大的競爭壓力。

機場商業受挫,上海機場商業餐飲收入減少超30億元

受新冠肺炎疫情影響,各大機場生產指標數據下跌明顯。

從飛機起架降次層面看,白雲機場以37.34萬架次居於首位。上海機場起架降次下滑幅度最大,下滑36.37%。從旅客吞吐量層面看,白雲機場全年完成旅客吞吐量4376.01萬人次,位居第一,廈門空港旅客吞吐量爲1671.02萬人次,位居末尾,上海機場旅客吞吐量下滑幅度最大,下滑59.98%。

疫情之下,貨運成爲航司和機場“補血”的方式。從2020年全年數據來看,深圳機場貨運吞吐量增速最高,上海機場貨運吞吐量最高。值得注意的是,白雲機場、廈門空港的貨運吞吐量同比下滑,下滑幅度分別爲8.40%和15.79%。

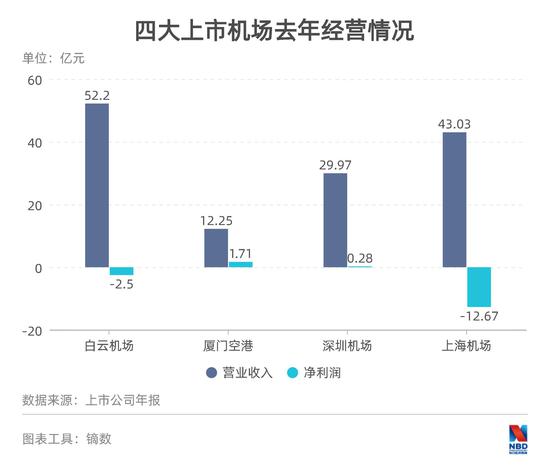

從營收層面看,白雲機場營收最高,上海機場營收淨利潤下滑幅度最大。上海機場也提到,其經營收益首次出現虧損。

疫情衝擊下,機場倚重的非航業務受影響最爲直接。《每日經濟新聞》記者梳理發現,多家機場也在年報中提到,非航業務收入均受到較大影響,導致報告期毛利率出現較大幅度下降。

深圳機場在年報中提到,非航空性業務收入佔比19.93%,較2019 年度減少5446.72萬元。在上海機場收入和成本分析中稱,非航收入變動幅度爲-62.45%,其中商業餐飲收入變動幅度爲-76.80%,同比下滑幅度最大。2020年商業餐飲收入比2019年減少超30億元。

上海機場在年報中提到,商業餐飲收入同比減少主要是因不可抗力事件及重大情勢變更等因素影響,上海機場與日上免稅行(上海)有限公司簽署《上海浦東國際機場免稅店項目經營權轉讓合同之補充協議》,據此確認的2020年度免稅店租金收入較疫情前大幅下滑。以及按照上海市國資委相關政策要求對非公中小等企業相關租金費用進行了減免所致。此外,其他非航收入同比減少主要是受新冠肺炎疫情影響,業務量下降致停車樓租賃以及橋載等配套收入同比減少。

廈門空港提到,租賃及特許權、貨站及貨服、地勤、停車場等非航收入都出現了收入下滑及毛利率下降。白雲機場也提到非航業務受到較大影響。

不過,廈門空港也提到,民航新收費政策放開了部分非航空性業務價格收費,提高了機場定價自主權,提高了議價能力,爲未來的持續發展提供政策保障。