天风策略:指数很快再创出新高的难度较大 下半年业绩容易超预期的板块在于周期

原标题:应对“胀”靠分子,下半年分子的亮点可能还在周期【天风策略】

来源:分析师徐彪

摘要

核心结论:

在4月5日《周期能否二番战——2010年PPI二次冲顶复盘》中,我们认为今年PPI大概率有双顶,5月第1次冲顶,下半年仍有走高可能,类似于缩小版的2010年。

目前来看,市场对于“胀”已无太多分歧,更关心的是“滞”何时到来,以及应对通胀该如何进行配置。

因此,本文我们侧重从盈利节奏、股价表现等角度来讨论几个问题:

(1)下半年的盈利趋势如何?有没有可能超预期?

(2)股价的趋势拐点跟随表观增速(同比增速),还是真实景气(复合增速)?

(3)抵御通胀(或滞胀)的配置思路。

五一期间,外围大宗商品普涨,五一节后,国内大宗商品连续两日跳涨。疫情防控、疫苗接种的不均衡,已使得全球资源品的供给跟不上生产需求的恢复,而国内环保督察限产与澳洲进口限制,进一步拉大了供需缺口,许多大宗价格已是近10年甚至历史新高。

在此情况下,PPI随着商品价格飙升而进一步走高已不可避免。目前市场对4、5月的PPI一致预期已上调至6.21%、6.13%,为2018年以来的新高。在4月5日《周期能否二番战——2010年PPI二次冲顶复盘》中,我们认为今年PPI大概率有双顶,5月第1次冲顶,下半年仍有走高可能,类似于缩小版的2010年。

目前来看,市场对于“胀”已无太多分歧,更关心的是“滞”何时到来,以及应对通胀该如何进行配置。

因此,本文我们侧重从盈利节奏、股价表现等角度来讨论几个问题:

(1)下半年的盈利趋势如何?有没有可能超预期?

(2)股价的趋势拐点跟随表观增速(同比增速),还是真实景气(复合增速)?

(3)抵御通胀(或滞胀)的配置思路。

01

小幅上修2021年全年盈利预测:非金融A股+35.8%,沪深300+21.0%

2021年一季报,非金融A股的净利润增速+165%(整体法),超出了我们此前的预测值;中位数增速+63%,接过于我们的预测值+69%。一季报非金融A股的高增长,除了低基数效应作用,很大程度上来自于周期行业的贡献:化工、采掘、交运、机械、钢铁、建筑、有色等7个行业合计拉动非金融A股100%+的增速。

另外,沪深300一季报净利润增速为35%,接近于我们给出的预测值+39%。

随着商品价格的上涨持续性与幅度一直超预期,市场对于PPI的预测幅度也有显著的抬升。季报之后,我们也小幅上修了全年的盈利预测结果,但趋势上仍维持原有的逐季回落的预判。中性假设下(2021GDP+8.8%,Q2-Q4PPI 6.0%、5.5%、4.3%):

2021年,非金融A股、全部A股、沪深300的净利润增速为35.8%、23.3%、21.0%。

Q2-Q4,非金融A股累计净利润增速分别为:67.9%、41.8%、35.8%。

Q2-Q4,沪深300累计净利润增速分别为:32.1%、24.8%、21.0%。

那么,下半年的盈利是否有可能再超预期?需要考虑两个层面:

第一,PPI二次冲高的幅度,或者说商品价格高位持续性。这取决于全球疫情的防控,特别是资源国的生产恢复情况。本次供给端收缩的压力,既有国外的又有国内的。目前来看,叠加国内“碳中和”的约束,整体商品价格维持高位的可能性仍较大。从各行业净利率水平与PPI的相关系数来看,有色、钢铁、交运、化工等周期行业的净利率与PPI呈现强相关性,这些行业也是传统商品价格上涨的受益品种。

第二,PPI向CPI传导是否顺畅。从历史上PPI向CPI传导的情形来看:2009-2010年,中下游一定程度能够消化上游涨价压力(09年生产资料PPI冲高,10年生活资料PPI和CPI冲高),整体产业链之间的盈利维持时间较长,但风险点在于下游的通胀将带来货币政策的转向(10年11月-11年7月,央行5次加息、9次升准)。而2016-2017年,PPI向CPI的传导并不顺畅,这更多的导致利润仅是在上下游产业链之间进行分配,而下游需求的不足,将更快的反馈至上游。

本轮PPI价格向CPI的传导,可能介于前两次,因为国内终端需求的恢复有约束,但出口端的持续景气是增量支撑。但不管怎么样,对于今年内,A股市场的盈利不用过于担忧,但未来流动性的约束仍是潜在的风险,而利润在上下游的再分配也是必然的。

总的来说,今年来,受国内与国外供给端的双重约束,商品价格的上涨持续性与幅度超预期,PPI的一致预期幅度也在上修,目前Q3、Q4的平均预测值有5.5%和4.3%。对于有色、钢铁、煤炭等净利率与PPI强相关的上游行业,盈利持续时间超预期的概率也较大,下半年分子端的亮点可能还在周期。(详见我们前期的深度《周期能否二番战——2010年PPI二次冲顶复盘》)。

02

低基数效应下:1年同比增速or 2年复合增速?

上市A股公司盈利增速的低基数效应在中报之后开始减弱,对应宏观层面的数据在4月份之后开始减弱。

若叠加非金融A股,1年同比增速与2年复合增速来看,会发现2021Q2-Q4,两者的趋势是相反的:1年同比增速逐步回落,而2年复合增速小幅抬升。注:2年复合增速的计算,比如21Q1的2年复合增速=((21Q1-19Q1)/ABS(19Q1))^0.5-1。

这种现象在以往出现过两次:一次是2010Q2-2011Q1,另一次是2017Q2-2018Q1。前者1年同比增速与2年复合增速的缺口较大,而后者缺口较小。

那么,股价的趋势拐点跟随表观的增速(1年同比增速),还是剔除基数效应的真实景气度(2年复合增速)?

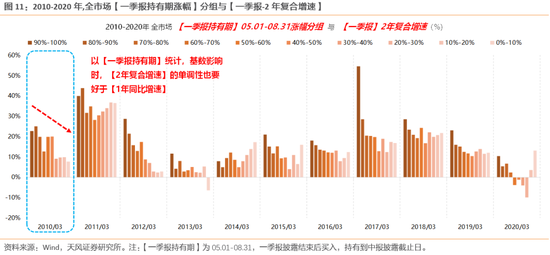

首先,对于全市场个股涨跌的影响,以典型的低基数高增长季度2010Q1来看:

(1)在业绩低基数的年份,相对业绩对涨幅高低的影响会大打折扣。从全市场【季度涨幅】分组与【季报扣非增速】高低的关系来看,在多数年份涨幅高低与业绩增速高低有显著的正相关性,而2010Q1是例外,其背后有低基数带来的高增长作用,以及盈利周期见顶的影响。

(2)低基数效应的季度,【2年复合增速】的单调性好于【1年同比增速】。若我们将【扣非增速】换成【2年复合增速】,在低基数年份,其效果更好。

(3)若我们将【季度涨幅】换成【季报持有期涨幅】,与上述两点结论一致。一季报持有期为05.01-08.31日,即一季报披露结束后买入,持有到中报披露截止日。

(4)但当基数效应减弱之后,对涨幅最有指导意义的仍是1年同比增速。这点从2010Q2-Q4的涨幅与盈利增速的单调性即可看出。

另外,对于市场指数的影响:在低基数年份,指数拐点仍是领先于盈利,随着2年复合增速的走高,指数会有反复,但也较难创出新高。

因此,对于行情后半段来说,市场体现的是结构性行情,结构性上涨方向是盈利高增长方向——低基数季度看2年复合增速,低基数效应减弱之后看1年同比增速。

回到当前,2021Q1低基数效应,Q2减弱,Q3-Q4基数影响小。那么,对于盈利和景气的判断来说:Q1看2年复合增速,Q2结合1年同比和2年增速,Q3-Q4重回1年同比增速的历史规律。

03

抵御通胀(或滞胀)的配置思路

最后,对于今年的市场环境,不管是纯粹的“胀”还是陷入“滞”,最好的应对思路,仍然坚持找盈利最强的方向。

这里给出几点经验数据:

第一,2010年下半年,有色、采掘等行业随着商品价格(或PPI)冲高而维持较高的盈利增速,股价也表现出显著的超额收益。

第二,即使是在美股70年代严重的滞胀环境下,盈利高增长的行业依然是最好的避险方向。在70年代漂亮50杀估值阶段,表现抗跌的行业都是受益于战争催化(航空、国防),以及油价上涨的行业(基本资源、化学品、石油和天然气)。这些行业超额收益的背后,依然是盈利的驱动,典型的漂亮50公司比如哈里伯顿、路博润等。

详细分析可参考《漂亮50:泡沫破灭后,具备哪些特质的公司能够穿越周期》。

另外,我们看到,即使是在行情的后半段,估值高低仍然不作为涨跌幅的决定因素:表现出估值高低与涨跌幅相关性不确定。

04

核心结论

1、A股盈利预测更新:根据模型测算,我们预计——

2021年,非金融A股、全部A股、沪深300的净利润增速为35.8%、23.3%、21.0%。

Q2-Q4,非金融A股累计净利润增速分别为:67.9%、41.8%、35.8%。

Q2-Q4,沪深300累计净利润增速分别为:32.1%、24.8%、21.0%。

2、因此,A股表观同比增速见顶,而2年复合增速年内趋势仍向上。但过去几次经验来看,指数整体走势与表观增速更加相关,指数很快再创出新高的难度较大。

3、盈利结构上来看,下半年业绩容易超预期的板块在于周期,背后支撑是PPI较大概率形成类似于2010年的二次探顶,(详见我们前期的深度《周期能否二番战——2010年PPI二次冲顶复盘》),最终股价上体现出来的是周期板块明显的超额收益,

4、应对通胀(或滞胀)最好的应对思路,仍然坚持找分子端(盈利)最强、最确定的方向。三点经验和支撑:①2010下半年有色/采掘随PPI二次冲高而有显著超额收益 ;②美股70年代滞胀环境下,盈利高增长的行业(资源品)依然是最好的避险方向;③即使是在行情后半段(2010年),估值高低仍然不作为涨跌幅的决定因素。

5、配置策略:维持5月策略报告中的判断——考虑到国内资金面紧平衡、剩余流动性下降,海外利率以上难下,因此不还对于国内资金定价的股票,还是全球资金定价的股票,今年的分母端估值都不太有利,需要依靠分子端业绩的支撑。

分子端的支撑,大体有三类:一是季报窗口期、二是订单驱动、三是涨价驱动。刚刚过去的四月主要是季报窗口期推动。5-6月是业绩空窗期,因此股价可能是订单或者涨价驱动。

对于涨价驱动,建议关注中上游的有色(电解铝、氢氧化锂)、化工、煤炭、钢铁等。

对于订单驱动,建议关注新能源车、军工电子和军工新材料。

风险提示:宏观经济风险,国外内疫情反复,模型假设因素变化等。