中原期货:尿素:供应恢复缓慢&库存走低 现货价格高位震荡

摘要:

截止4月30日,UR2105收于2155元/吨,相较于4月初上涨208元/吨,较上周上涨78元/吨。UR2109收于2000元/吨,月环比上涨185元/吨,较上周上涨31元/吨。5-9价差为155元/吨,月环比+27元/吨。山东地区主流现货基差为28元/吨,较上月-93。4月初在印度上轮招标不及预期,利空国内尿素市场成交气氛,价格出现回落。此后下游工业需求量增加,叠加国内尿素装置故障短停较多,尿素日均产量一度降至15万吨以下,局部地区出现货源紧缺。现货库存持续降库,达到近几年低位,现货价格再次达到年内价格高点,下游终端对高价恐高情绪加重,月底印标新一轮招标发布,现货价格在有松动迹象后再度高位暂稳。

供需现状:

供应方面,截止4月底尿素开工负荷率74.00%,较月初73.11%增加0.89%。周度产量为112.91万吨,平均日产量为16.13万吨,较月初日均产量环比增加1900吨。气头装置开工率73.24%,环比减少2.51%。复合肥企业开工率为47.64%,较月初48.10%下降0.46%,较去年同期下联系人微信滑7.27%。下游市场提货清淡,牵制肥企出货节奏,现货库存缓增,部分肥企有停产减产预期。4月底三聚氰胺企业开工率66.42%,较月初70.80%下降4.38%,同比上涨18.13%。三胺价格持续调涨,整体开工维持在7成左右,支撑部分尿素需求。库存方面,截止4月28日尿素企业公司官方微信库存15.9万吨,较月初的27.2万吨下降11.3万吨。

尿素供应端增量趋缓,先是内蒙古“双控”装置检修,随后又是部分装置转产液氨以及装置故障出现短停,产量增加预期也是延期兑付。而尿素企业库存自去年商储以及气头装置停产之后持续降库节奏,截止月底为止尿素库存仍处于近年来低位水平。产量增加有限,库存由处于低位,现货价格高位整理。我们从尿素基差走势不难发现前期现货价格一直处于升水,邻近交割月之后期货开始补贴水运行,基差一度收窄。印度疫情爆发之后,业内普遍认为新一轮印标发布时间将延后,就在4月26日印度MMTC发布不定量大小颗粒尿素招标,印度作为国内尿素出口的主要地区,山西、内蒙等低价货源区以及河北、山东、江苏等港口区域货源都存在出口机会,印标对国内现货价格一直起到了一定的影响作用。国际价格在连续走弱之后出现止跌迹象,目前FOB中国价格在320-330美元/吨,我们以此价格作为印标价格测算,国内离港价在2100-2150元/吨之间,可折合内蒙工厂出厂价格大约1850-1900元/吨,折合山东尿素工厂出厂价格大约2000-2050元/吨,而当前山东及河北尿素工厂主流出厂价格到2080-2120元/吨。按此价格推算,国内价格与国际价格仍处于倒挂,除前期低价订单外,新价订单出口量受限。若此次印标价格不能高于FOB中国10-15美元,国内对接货源或有限。国内前期检修陆续复产之后供应量有增加趋势,现货在下游观望情绪带动下有下调压力,但尿素库存处于近年同期低位,短期降价幅度或有限。

策略建议:

中长线逢高参入远月空单,套利单暂时观望。

一、行情回顾

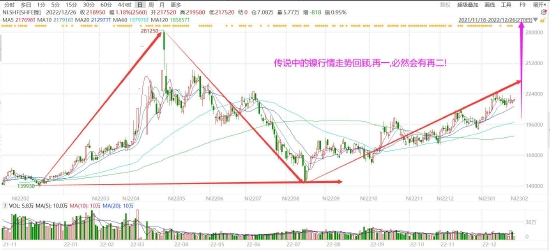

截止4月30日,UR2105收于2155元/吨,相较于4月初上涨208元/吨,较上周上涨78元/吨。UR2109收于2000元/吨,月环比上涨185元/吨,较上周上涨31元/吨。5-9价差为155元/吨,月环比+27元/吨。山东地区主流现货基差为28元/吨,较上月-93。4月初在印度上轮招标不及预期,利空国内尿素市场成交气氛,价格出现回落。此后下游工业需求量增加,叠加国内尿素装置故障短停较多,尿素日均产量一度降至15万吨以下,局部地区出现货源紧缺。现货库存持续降库,达到近几年低位,现货价格再次达到年内价格高点,下游终端对高价恐高情绪加重,月底印标新一轮招标发布,现货价格在有松动迹象后再度高位暂稳。

图1:尿素期货合约及价差(元/吨)

资料来源:WIND 中原期货

图2:尿素期货合约与基差(元/吨)

资料来源:WIND 中原期货

二、上游产品

截止4月30日,WTI原油结算价收于65.01美元/桶,月环比上涨5.85美元/桶。4月美国和伊朗就和问题协议谈判取得一定进展,市场担忧伊朗原油进入市场,供应增加,油价承压。4月多份报告上调全球原油需求,原油价格上行。但受印度疫情爆发,作为全球主要原油消费国,市场再度担忧全球需求下滑。当前处于多空交织,市场焦点在于需求能否恢复正常节奏,应继续关注疫情及疫苗接种情况、全球经济复苏节奏等情况。

4月无烟煤价格止跌反弹,煤矿在安全生产下增量有限,港口库存也持续下降,多地价格持续调涨。供需偏紧格局短期内或难有明显改观,无烟煤价格在4月触底之后在夏季用电高峰备煤预期下将维持偏强运行,供需缩紧情况下假期之后价格或将继续上调。

图3:WTI原油价格(美元/桶)

资料来源:Wind 中原期货

图4:NYMEX天然气价格(美元/Btu)

资料来源:Wind 中原期货

图5:动力煤价格(元/吨)

资料来源:Wind 中原期货

图6:国内LNG出厂价格指数(元/吨)

资料来源:Wind 中原期货

三、供应与现货方面

供应方面,截止4月底尿素开工负荷率74.00%,较月初73.11%增加0.89%。周度产量为112.91万吨,平均日产量为16.13万吨,较月初日均产量环比增加1900吨。气头装置开工率73.24%,环比减少2.51%。目前小颗粒尿素开工率72.21%,中颗粒开工率为83.62%,大颗粒尿素开工率69.81%。装置方面,内蒙古联合、青海云天化、安徽红四方、陕西奥威、河北东光、四川天华、湖北三宁等装置减产或检修;内蒙古鄂尔多斯工业、山东鲁洲、陕西华山、安徽红四方、山西晋丰、河北东光、陕西奥维等装置增产或复产。

图7:尿素日产量(吨)

资料来源:Wind 中原期货

图8:尿素开工率(%)

资料来源:Wind 中原期货

图9:尿素现货价格(元/吨)

资料来源:Wind 中原期货

图10:尿素出厂价格(元/吨)

资料来源:Wind 中原期货

四、需求及库存方面

需求方面,截止4月底复合肥企业开工率为47.64%,较月初48.10%下降0.46%,较去年同期下滑7.27%。下游市场提货清淡,牵制肥企出货节奏,现货库存缓增,部分肥企有停产减产预期。4月底三聚氰胺企业开工率66.42%,较月初70.80%下降4.38%,同比上涨18.13%。三胺价格持续调涨,整体开工维持在7成左右,支撑部分尿素需求。库存方面,截止4月28日尿素企业库存15.9万吨,较月初的27.2万吨下降11.3万吨。从区域分布看,华北尿素企业库存6.7万吨,较上周减0.8万吨;东北地区整体库存约1.4万吨,较上周略增0.3万吨;西北尿素企业库存13.7万吨,较上周减0.2万吨,货源地销、外发及集港均存;华中、华东尿素企业库存2.7万吨,较上周略增0.3万吨;西南尿素企业库存2.7万吨,较上周减0.7万,出货较为灵活。

图11:复合肥现货价格(元/吨)

资料来源:Wind 中原期货

图12:三聚氰胺现货价格(元/吨)

资料来源:Wind 中原期货

图13:全国胶合板价格指数(基准值1000)

资料来源:Wind 中原期货

图14:主要港口库存(万吨)

资料来源:Wind 中原期货

五、小结

尿素供应端增量趋缓,先是内蒙古“双控”装置检修,随后又是部分装置转产液氨以及装置故障出现短停,产量增加预期也是延期兑付。而尿素企业库存自去年商储以及气头装置停产之后持续降库节奏,截止月底为止尿素库存仍处于近年来低位水平。产量增加有限,库存由处于低位,现货价格高位整理。我们从尿素基差走势不难发现前期现货价格一直处于升水,邻近交割月之后期货开始补贴水运行,基差一度收窄。印度疫情爆发之后,业内普遍认为新一轮印标发布时间将延后,就在4月26日印度MMTC发布不定量大小颗粒尿素招标,印度作为国内尿素出口的主要地区,山西、内蒙等低价货源区以及河北、山东、江苏等港口区域货源都存在出口机会,印标对国内现货价格一直起到了一定的影响作用。国际价格在连续走弱之后出现止跌迹象,目前FOB中国价格在320-330美元/吨,我们以此价格作为印标价格测算,国内离港价在2100-2150元/吨之间,可折合内蒙工厂出厂价格大约1850-1900元/吨,折合山东尿素工厂出厂价格大约2000-2050元/吨,而当前山东及河北尿素工厂主流出厂价格到2080-2120元/吨。按此价格推算,国内价格与国际价格仍处于倒挂,除前期低价订单外,新价订单出口量受限。若此次印标价格不能高于FOB中国10-15美元,国内对接货源或有限。国内前期检修陆续复产之后供应量有增加趋势,现货在下游观望情绪带动下有下调压力,但尿素库存处于近年同期低位,短期降价幅度或有限。

策略建议:

中长线逢高参入远月空单,套利单暂时观望。

六、尿素数据表

七、价差及基本面数据

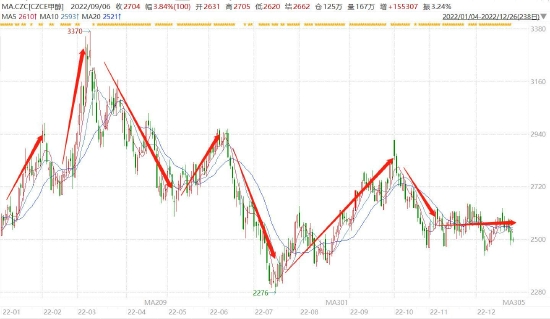

图15:甲醇与尿素期货价差(元/吨)

资料来源:Wind 中原期货

图16:尿素与无烟煤价差(元/吨)

资料来源:Wind 中原期货

图17:尿素与天然气价差(元/吨)

资料来源:Wind 中原期货

图18:尿素大颗粒与小颗粒价差(元/吨)

资料来源:Wind 中原期货

图19:合成氨与尿素价差(元/吨)

资料来源:Wind 中原期货

图20:甲醇与尿素价差(元/吨)

资料来源:Wind 中原期货

图21:FOB尿素价格(美元/吨)

资料来源:Wind 中原期货

图22:FOB尿素价差(美元/吨)

资料来源:Wind 中原期货

图23:合成氨现货价格(元/吨)

资料来源:Wind 中原期货

图24:甲醇现货价格(元/吨)

资料来源:Wind 中原期货

图25:磷酸一铵(MAP)、磷酸二铵(DAP)现货价格

资料来源:Wind 中原期货

图26:复合肥主产地价格(元/吨)

资料来源:Wind 中原期货

中原期货 周涛 王朝瑞