东鹏饮料上市在即 市占率15%仅次于红牛

5月14日,东鹏饮料(集团)股份有限公司(下文称“东鹏饮料”)首次公开发行招股说明书,计划在上交所主板上市。

东鹏饮料主营业务为饮料研发、生产和销售,主要产品包括东鹏特饮、由柑柠檬茶、陈皮特饮、包装饮用水等。

2018年至2020年,东鹏饮料营业收入和净利润呈上涨趋势,营收分别为30.3亿元、42.1亿元、49.6亿元,净利润分别为2.2亿元、5.7亿元、8.1亿元。

分业务看,东鹏饮料的收入主要来自于能量饮料、非能量饮料和包装饮用水三项。其中,能量饮料占比最大,2018年至2020年占比分别为95.51%、95.50%、94.32%,对应金额分别为28.8亿元、40亿元、46.5亿元。非能量饮料为次要收入来源,2018年至2020年营收分别为9905万元、1.4亿元、2.3亿元,占比徘徊于3.28 %至4.86%之间。

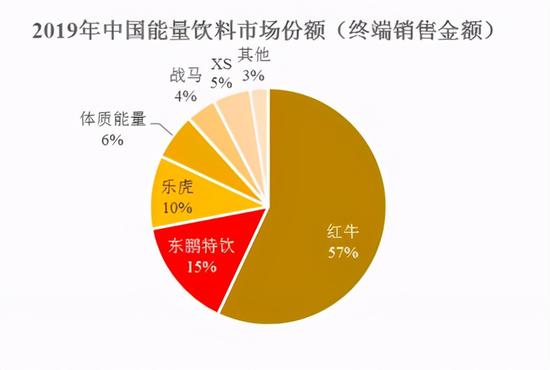

招股书显示,2019年我国能量饮料市场排名前四大的企业合计实现销售金额377.81亿元,市场占有率88%。

能量饮料市场潜力十分可观,对潜在进入者具有较大的吸引力。经过多年的发展,行业形成了红牛、东鹏特饮、乐虎、体质能量、战马等头部品牌。

市场方面,红牛占据最高的能量饮料市场份额,高达57%;东鹏特饮位居第二,达15%;乐虎、体质能量、战马、XS市场份额分别为10%、6%、4%、5%。

目前,我国饮料行业仍以线下零售渠道为主流,饮料企业需要有健全的密集型销售网络来满足消费者便利性的购买需求。因此营销网络的建设对于饮料企业的发展起着至关重要的作用。

此次上市融资,东鹏饮料拟募资14.93亿元用于具体项目建设。其中,拟投入3.71亿元进行营销网络升级及品牌推广。