圍攻寧德時代:車企“逃離”、內憂外患

歡迎關注“新浪科技”的微信訂閱號:techsina

文/任婭斐

來源:盒飯財經(ID: daxiongfan)

在動力電池巨頭寧德時代的陰影下,一場危險遊戲正在上演。

2020年寧德時代股價一路飆升,全年翻了3.5倍。2021年,市值最高觸頂9800億元,躍居整個深交所上市企業第二名,僅次於五糧液。在造富這件事上,這家成立僅10年的動力電池企業,甚至追上了Facebook和Google。

五一期間,據福布斯實時富豪榜數據顯示,寧德時代董事局主席曾毓羣以345億美元身價,超過李兆基的321億美元,也超過了李嘉誠的344億美元,成爲香港新首富。

一家賣電池的企業,市值爲何如此之高?因爲幾乎所有車企都與它有關係,幾乎所有電動汽車搭載的電池都是寧德時代,特斯拉、蔚來、大衆、寶馬、奔馳、北汽、上汽,比比皆是。

看上去,寧德時代在汽車圈稱霸全球,但它最親密的車企夥伴們,卻正在展開一場“逃離”行動。

大衆投資國軒,奔馳入股孚能,通用牽手LG化學,蔚來上線固態電池,特斯拉國產Model Y選定LG化學爲獨家電池供應商等,它們或自建電池工廠,或投資或合作,都想要擺脫受制於人的局面。這背後既有對話語權的爭奪,也有對於電動汽車產能的擔憂。

與此同時,動力電池“白名單”的取消、寧德時代811三元鋰電池的安全性爭議、以及比亞迪、松下和LG化學的步步緊逼等問題,也讓這家動力電池龍頭企業陷入攻城還是守業的兩難境地。

寧德時代,能否擺脫盛極必衰,月盈必虧的魔咒?

車企逃離寧德

電動化轉型迫在眉睫,和寧德時代合作,可能是車企當下最好的選擇,但它們並不想把雞蛋放在一個籃子裏。

特斯拉在發展之初就計劃自建電池工廠。在去年的電池日上,馬斯克稱,弗裏蒙特的“試驗工廠”已開始生產,計劃2021年底實現年產10GWh的目標。在柏林超級工廠,馬斯克則計劃建設年產100GWh電池工廠。

此外,寧德時代的客戶中,大衆計劃投資35億元自建電池工廠;通用與LG化學計劃投入23億美元組建合資公司;奔馳9億入股動力電池企業孚能科技。

國內車企中,吉利2018年投資80億元在武漢建設了動力電池基地,今年3月又與孚能科技合作,投資300億在贛州建廠;長城則在2012 年,就組建了電池項目組,2018年蜂巢能源從長城汽車集團剝離,開始獨立運營,並計劃明年在科創板上市。

“燃油車時代,整車企業是產業鏈中議價能力最強的。到了電動車時代,電池企業成爲產業鏈中最有話語權的一環,整車企業肯定無法忍受。”行業人士認爲,車企下場造電池,直接目的或是降低因電池產能不足而引發的電動汽車的生產與銷售風險,與此同時,通過主動佈局拉低整車成本。

先來看電池成本。東興證券的調研報告顯示,動力電池佔到整車成本的40%-50%。以特斯拉爲例,其動力電池佔比達到38%,電機+電控佔比在12%,它們組成的三電系統,佔到成本的50%。

大衆集團在自建電池廠時就表示,在電動汽車時代,規模化的重要性遠遠超過其在燃油車時代的重要性。在大衆CEO迪斯看來,之所以電動汽車動力系統的差異化不會太大,是因爲大部分的動力系統會使用相同的電池、電芯或電機,真正的差別在於產品是否具有成本優勢、是否高標準、高質量、是否具有全球規模。

迪斯預計,大衆採用其自身研發的標準電芯後,能夠降低量產車型30%的成本,在入門級車型中,降本比例達到50%。

其次,在這場新能源汽車的競逐賽中,車企與動力電池廠商的供求關係,也發生了變化。

隨着技術和產品力的提升,新能源汽車銷量企穩回升,對電池質量也有了更高要求。韓國行業調研機構SNE Research發佈的數據顯示,2020年全球動力電池裝機量達137GWh,同比增長17%,今年一季度就達到48GWh,同比增長128.6%。

面對突如其來的增長,電池廠商措手不及,造成不少車企被迫減產。

如你所知,此前特斯拉陷入產能煉獄,馬斯克就多次強調電池產能是制約公司電動車產能的主要因素,並屢屢鍋甩松下;2019年4月和2020年1月,奧迪因LG化學電池供應不足,兩次下調E-tron產能目標,連新車發佈會也被迫推遲;去年2月,捷豹首款電動車I-PACE也停產一週,捷豹CEO公開表示I-Pace的銷量,取決於他們能採購到多少電池。

國內方面,蔚來、小鵬汽車等也曾屢屢陷入電池產能困境。李斌在今年3月召開的蔚來2020年財報電話會上稱,“電池供應,特別是蔚來需要的100度電池,比我們期望的要少。電池供應確實是一個瓶頸,估計要到7月份才能達到要求。”這直指寧德時代。

顯然,電池產能,已經成爲車企當下發展純電汽車的最大掣肘。寧德時代也無例外。

今年4月份,在上海交大100年慶祝大會上,紅杉資本的沈南鵬向校友曾毓羣問了一個很有意思的問題:那麼多車企都要電池,你今年的量已經固定了,寧德時代要怎麼分配電池?

曾毓羣(左)與沈南鵬(右)

曾毓羣稱,它們與車企有很多合作方式,其中有兩個典型:一種是車企對自己有規劃,例如5-10年的合作,合作量達到100GWh,這種情況下,車企可以包下寧德時代的生產線,或者支付購買生產線的錢;一種是長期合作的形式,要求車企的每一年產量波動在±15%之內,倘若沒有達標,車企要支付中間差額。

曾毓羣很直接,“沒有錢的承諾,是不認真的。”

一個有意思的現象是,GGII的監測數據顯示,相較於2019年,去年寧德時代TOP 10客戶發生了翻天覆地的變化。

除宇通保持第二外,其餘9個企業均發生變化。如2019年裝機量第1的北京汽車,跌落至第10,蔚來躋身第一,小鵬、理想、特斯拉首次躋身TOP 10,而北汽新能源、上海汽車、威馬汽車等則跌出TOP10客戶名單之外。

在2020年寧德時代動力電池裝機量TOP10的客戶中,新勢力企業成爲寧德時代最核心的客戶,其中蔚來汽車旗下ES8、EC6和ES6三款車型全部由寧德時代獨供。而他們似乎也沒有更多選擇。

時代眷顧的幸運兒

屬於寧德的萬億市值時代,曾毓羣花了十年。

寧德時代成立於2011年,專注於新能源汽車動力電池系統、儲能系統的研發、生產和銷售,前身是新能源科技有限公司(英文簡稱ATL)的一個動力電池部門,曾毓羣是ATL的創始人之一。

2008年,國內對新能源汽車提供大量補貼,車載動力電池需求逐年擴大。ATL成立動力電池事業部,積極探索新能源汽車領域的商業機會。三年後,《外商投資產業指導目錄》發佈,政策限制了外商獨資企業生產汽車動力電池,這爲國內動力電池企業營造了得天獨厚的發展環境。

2011年,曾毓羣將動力電池部門打包剝離,寧德時代(英文簡稱CATL)正式誕生。彼時,動力電池界的國際龍頭大哥還是松下,比亞迪則執國內的牛耳。

寧德時代的成名及崛起,寶馬給了極大助力。2012年,華晨寶馬籌備生產首款新能源電車品牌“之諾1E”,在全國篩選優質電池供應商合作伙伴,寧德時代入圍,併成爲寶馬集團在大中華地區唯一的電池供應商,也由此成爲國內首家成功進入國際車企供應商體系的動力電池企業。

動力電池市場站穩腳跟後,寧德時代開始向比亞迪發起進攻。

彼時,爲保持新能源整車生產領先地位,比亞迪採取的是整車戰略。直至2017年才作出調整,即將電池業務獨立化運營,對外出售動力電池。寧德時代看到了機會,決定用單電池戰略打入新能源汽車產業鏈,爲新能源車企提供動力電池系統,單電池戰略給寧德時代帶來了大量車企資源。

在動力電池技術路線的選擇上,雙方也背道而馳。

動力電池有幾大技術方向,但經過市場一輪輪驗證,具備廣泛推廣並使用的主流技術路線是三元鋰電池和磷酸鐵鋰動力電池。磷酸鐵鋰電池安全性高,比較便宜,但能量密度差,更適合對續航要求不高的新能源客車。三元鋰電池的安全性較低,但能量密度高,更適用於乘用車。

比亞迪堅持單腿走路,押注磷酸鐵鋰電池,寧德時代則選擇磷酸鐵鋰和三元鋰電池兩條路線並行發展,但更側重三元鋰電池。技術路線的不同,直接讓寧德時代幾年就起飛。

2015年,工業和信息化部發布《汽車動力蓄電池行業規範條件》,指出只有在售新能源車型搭載了符合條件,並且進入規定名單目錄的動力電池,才能享受新能源汽車補貼,業內稱其爲“白名單”政策。這直接將LG化學、三星等一衆國際巨頭拒之門外,而寧德時代成爲首批入選的企業之一。這一行業規範持續到2019年6月,寧德時代因此獲得了長達四年的政策保護。

與此同時,2016年,新能源行業發生鉅變,因爲車企騙補現象頻發,新能源補貼在續航上做出要求,搭載磷酸鐵鋰電池的電動客車瞬間成爲重災區,比亞迪業務受到重創。

此消彼長,2017年新能源乘用車市場迎來大爆發,加上政策的助力,寧德時代迎來快速發展。2016年,寧德時代動力電池出貨量,全球排名還在松下與比亞迪之後。2017年到2020年,全球動力電池裝機量,寧德時代實現了四連冠。

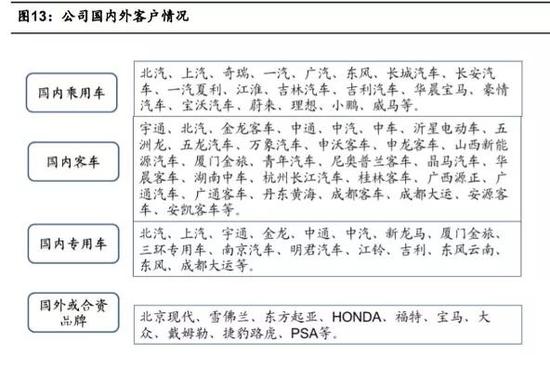

高工產業研究院(GGII)監測的數據則顯示,2017年寧德時代的國內車企客戶共有74家,到2019年這一數字已經漲至120家。其中不乏北汽、上汽、吉利、蔚來、理想、小鵬、特斯拉、寶馬、大衆、戴姆勒等國內外車企,幾乎囊括了現在所有知名車企。

關於寧德時代在資本市場的熱捧程度,據投資界報道,2016年年底,爲了拿到寧德時代的股權轉讓,聯想創投集團總裁賀志強曾兩次飛往寧德與曾毓羣見面。“我就覺得它是未來的中石油,我去他們工廠,跟他們的員工聊,覺得這個公司太牛了。”

同一時期,據坊間傳聞,寧德時代啓動定增,爲了能夠入股,馬雲曾拿着80億,登門拜訪曾毓羣,最終雲鋒基金拿到10億元的額度。

馬雲感嘆:我與汽車界的朋友更拉近了一步。

內外夾擊

寧德時代上市時,其在招股書風險一處寫了一句話:“鋰離子動力電池行業技術更新速度較快,且發展方向具有不確定性。如果未來動力電池核心技術有了突破性進展,公司不能及時掌握相關技術,將對公司市場地位和盈利能力產生不利影響。”

一語成鑑。但威脅並非來自鋰電池行業,而是磷酸鐵鋰電池。

早前因新能源補貼對續航有嚴格要求,三元鋰電池大行其道,但在補貼逐步退坡後,磷酸鐵鋰電池性價比開始凸顯,越來越受市場青睞。2020年我國動力電池銷量65.9GWh,其中三元鋰電池34.8GWh、同比降34.4%;磷酸鐵鋰電池30.8GWh,同比增長49.2%。

這背後有兩層原因,一是關於電池安全性,二是關於動力電池原材料成本。

三元鋰電池正極材料,使用的是鎳鈷錳酸鋰或者鎳鈷鋁酸鋰。根據鎳鈷錳或鎳鈷鋁三種元素配比量不同,大致分爲333、532、622、811等。鎳的比例越高,電池能量密度也就越高,相應續航里程也就更高,寧德時代的811三元鋰電池,一度被視作動力電池生產企業技術實力的象徵。

但與此同時,伴隨高活性的鎳元素比重越大,正極材料的熱穩定性就越差,當電池遇到高溫、外力等衝擊,也就更容易引發熱失控。

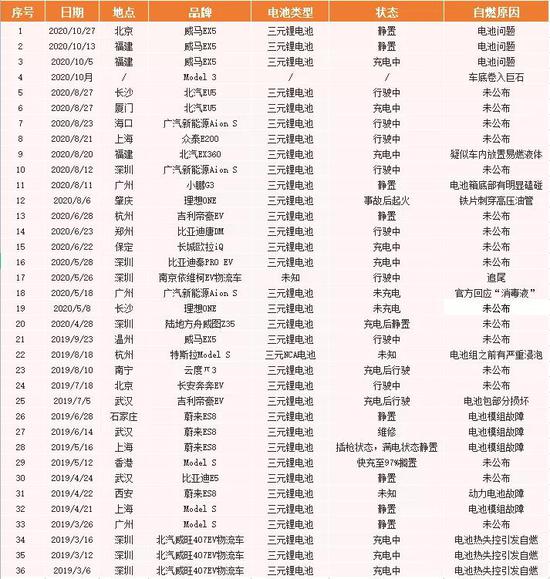

2019-2020年,電動車自燃事故數量統計情況 | 盒飯財經制圖

據盒飯財經不完全統計,從2019年3月到去年12月,國內電動車發生自燃事故共有36起,其中有33起事故車輛,搭載的電池類型均爲三元鋰電池,而關於自燃原因,據已公佈消息顯示,其中14起均與電池相關。

這其中,廣汽新能源Aion S發生的多起自燃事故,搭載的正是寧德時代的811三元鋰電池。廣汽蔚來乾脆承諾:“車輛如因寧德時代811電池起火,整車全賠”,並號召其他車企效防。寧德時代的811電池一時被推上風口浪尖。

從技術層面而言,三元鋰電池的能量密度也已經接近理論極限。而據川財數據顯示,通過技術手段的提升,磷酸鐵鋰能量密度則比2016年提升了40%。其中,寧德時代CTP方案和比亞迪“刀片電池”最具代表性。

2020年,比亞迪“刀片電池”橫空出世,是磷酸鐵鋰電池,採用CTP成組方式,在電芯形狀上採用又長又薄的“刀片”形狀,其能量密度提升50%,體積比能量密度基本接近寧德時代的811三元鋰電池水平,但價格僅爲其2/3。

爲顯示其電池性能,比亞迪做了一個“安全測試”,將自家的刀片電池與三元鋰電池和磷酸鐵鋰電池,進行鍼刺對比試驗,試驗結果顯示,只有刀片電池沒有起火,也沒有爆炸。

這場試驗後續引起兩家口舌之戰。曾毓羣稱:有人把濫用測試的通過等同於電池安全。儘管沒有指名道姓,但大家心知肚明。比亞迪銷售公司副總經理李雲飛發微博回懟:不服扎一下。

顯然,雙方針尖對麥芒,互不相讓,爭的便是這三元鋰電池與磷酸鐵鋰電池的技術路線。

再則,鋰電池的原材料價格發生了變化。從去年年底,鋰、鎳、鈷的價格持續飆升。到今年5月,三元電池材料價格從11-12萬元/噸,漲至15-16萬元/噸,而磷酸鐵鋰電池材料價格從3萬餘元漲至5萬元每噸。

受電池材料成本上漲以及動力電池價格下降等因素影響,寧德時代2020年動力電池銷售毛利率連續四年下降。2016-2020年,寧德時代的毛利率分別爲43.7%、36.3%、32.8%、29.1%、27.8%,逐年下滑趨勢非常明顯。

內憂外患。“白名單”政策取消後,來勢兇猛的日韓企業相繼進攻中國市場,也讓寧德時代頭疼。

2019年6月,LG化學與吉利汽車成立合資公司;8月,韓國SK Innovation在常州建立動力電池廠,預計年產7.5GWh;去年2月,松下與豐田汽車宣佈組建合資公司,專門生產電動汽車所使用的方形鋰電池。

據不完全統計,僅松下、SK、LG化學、三星SDI四家企業,去年在華投資總額已近500億元。

此外,根據國際投資分析機構瑞銀髮布的成本報告,以21700型圓柱形鋰離子電池爲例,松下、LG化學、三星SDI、寧德時代的成本分別是111美元/kWh、148美元/kWh、150美元/kWh、150美元/kWh。

也就是說,當日韓電池的產能上來後,寧德時代在價格上也將失去優勢。

路線之爭、技術變革、內外夾擊之下,寧德時代一家獨大的地位並不安穩。

2018年,曾毓羣曾給員工羣發了一封《颱風來了,豬真的會飛嗎?》的郵件,警告員工居安思危,警惕政策壁壘放開後的殘酷市場。

“當我們躺在政策的溫牀上睡大覺時,競爭對手正在面臨生死關頭玩命的幹……我們有無想過,如果外國企業下半年就回來,我們還可以蒙着眼睛睡大覺嗎?國家會保護沒有競爭力的企業嗎?”

這封信發出後的一年多,“颱風”就飛走了。