美国5月通胀数据点评:极致化涨价中的三点信号

原标题:美国5月通胀数据点评:极致化涨价中的三点信号

导读

美国通胀如期攀高,CPI同比5%,二手车继续环比大幅度上涨,贡献通胀涨幅的三分之一。整体涨价结构化特征明显,传递三点信号。

摘要

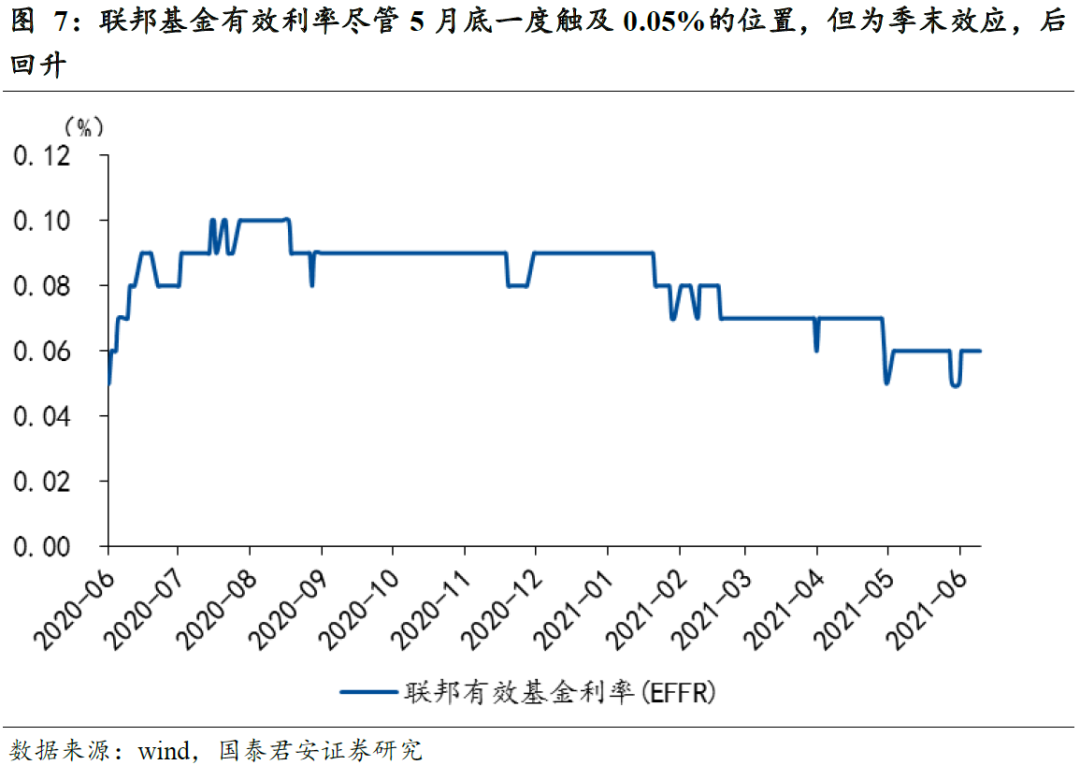

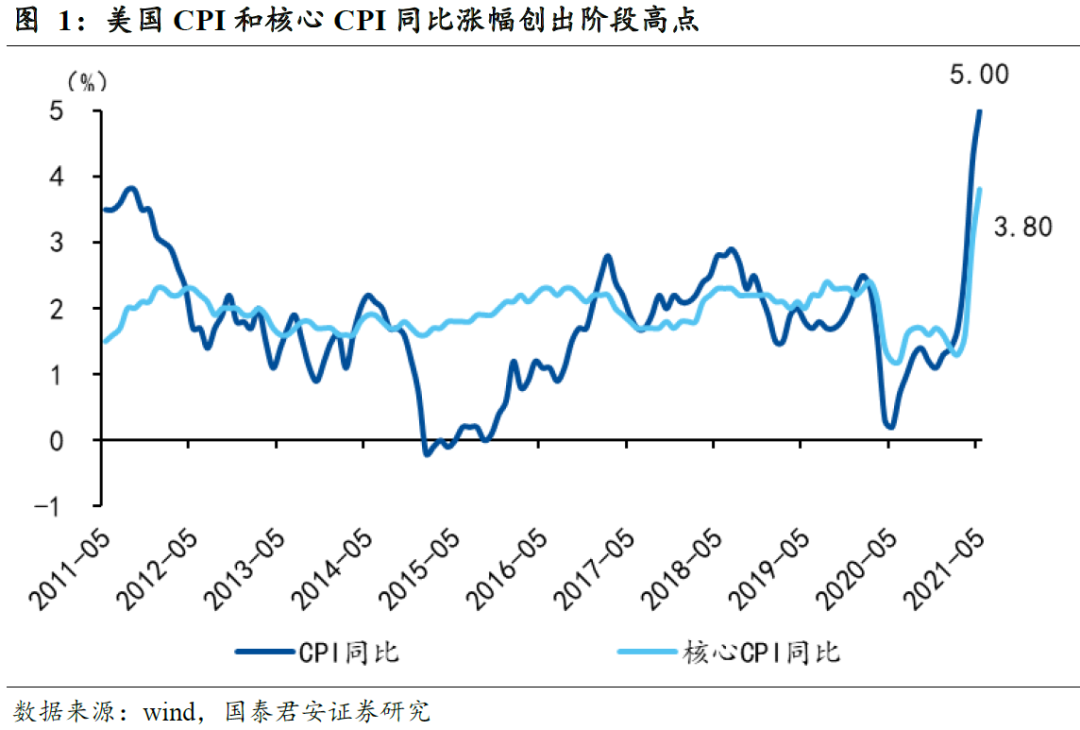

事件:5月,美国通胀环比上涨0.6%,前值0.8%,同比增长5%,创出了2008年以来的新高。核心CPI环比上涨0.7%,前值0.9%,同比上涨3.8%,创1992年以来新高。

1.涨价的结构看,二手车环比上涨7.3%,贡献了整体通胀涨幅的三分之一。食品涨幅与上月持平,环比上涨0.4%,而能源价格则与上月持平。核心通胀方面,除了二手车以外,涨价主要体现在家具、新车、飞机票以及服装上,而医疗服务价格环比下降0.1%。涨价的结构凸显了三大信息:

1)二手车涨价突显供应链矛盾,一方面汽车生产受到疫情的影响,另一方面汽车缺芯的现象也异常严重,半导体行业缺芯的情况,普遍预期将持续到2022年,根据咨询公司AlixPartners的数据,2021年,半导体芯片短缺预计将使全球汽车行业损失390万辆汽车的生产。

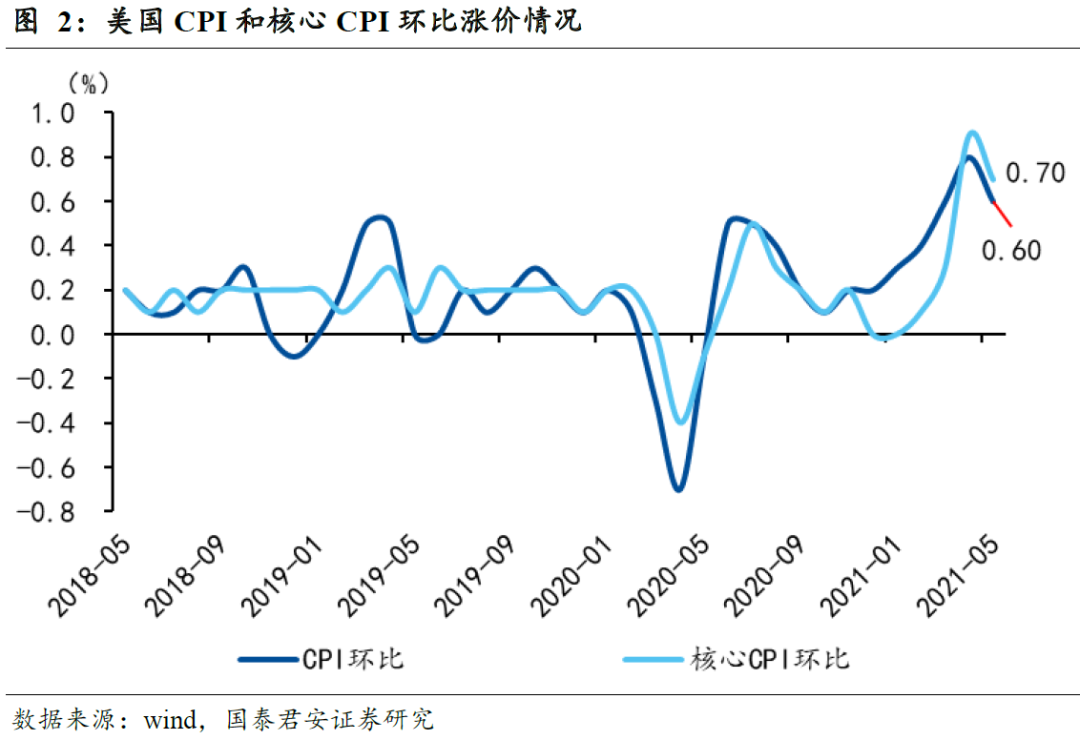

2)疫情整体缓解,医疗服务需求减弱,外出活动的增多,带来了机票需求以及服装需求。但当前票价较高并非供求矛盾所决定,主要受到航空公司低客座率和高运营成本的影响,根据国际航空运输协会的数据,美国的航空市场尽管恢复最快,但是4月的客座率仍然低于2019年同期约18个百分点,为66.8%。在偏低的客座率下,航空公司为提高收入,则票价相对有所提高,也体现了对当前强出行意愿人群的“价格歧视”。

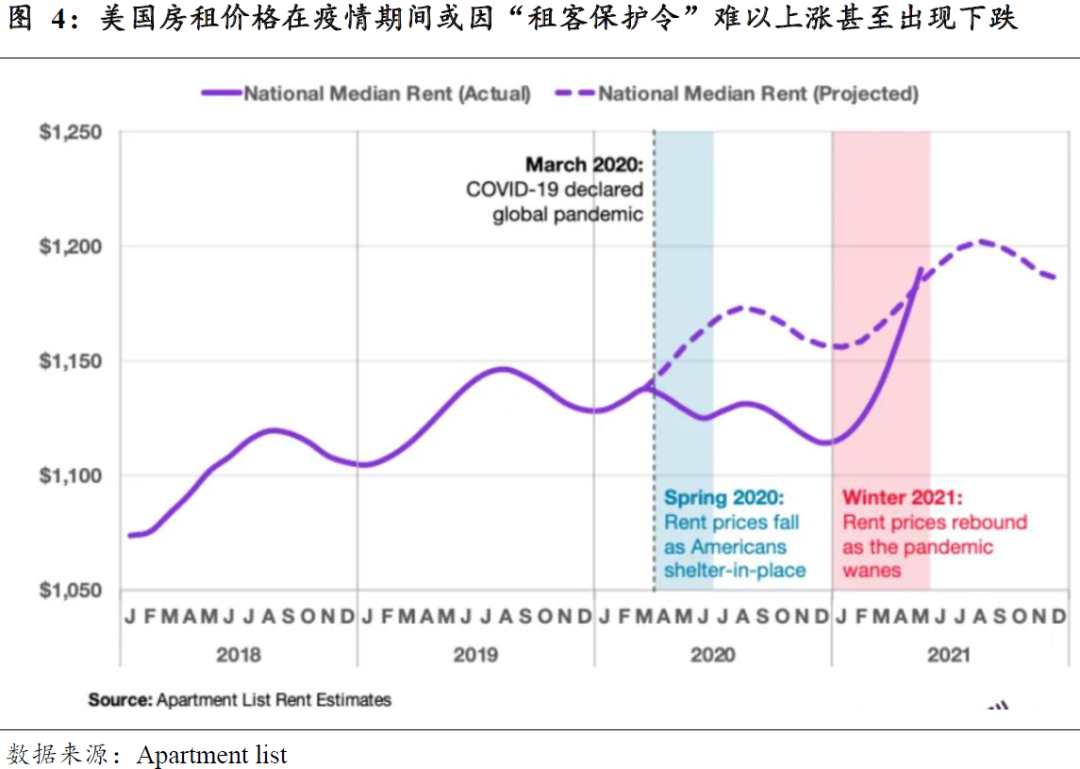

3)居住服务涨价相对温和,或与“租客保护令”相关。在疫情期间,美国政府公布了“租客保护令”(Emergency Housing Protections and Relief Act of 2020),该法令旨在帮助因为疫情而失去工作收入无法保障,难以支付租金的房客,给予其租金延期支付豁免期,期间房东不可以驱逐租客。根据租赁服务机构Apartment list数据,美国租金中位数在疫情期间出现下滑后,5月全国租金指数环比上涨2.3%,创2017年1月以来的最大单月涨幅。因此,后续随着租客保护措施的到期,住房成本或提高,加大通胀风险。

2.再次强调通胀高点未至,6月通胀数据或续创新高。我们在对4月通胀数据点评《通胀高点未至,警惕通胀超预期三因素》提出三大因素可能导致超预期即工资上涨带来的服务成本压力、耐用品(如汽车)的价格上涨以及原油涨价的风险,当前我们认为这三大风险依旧没有消除,后续通胀有继续上行的风险。

3.通胀持续高位运行情况下,美联储或继续安抚市场,但需要关注3季度后期QE Tapering信号的释放。6月16日,美联储将召开6月议息会议,美联储或将继续安抚市场对高通胀的担忧。当前流动性过剩的现象在联储预期之内,尚不至于引发过度反应。

目录

正文

1.美国通胀继续攀升,涨价结构传递三点信号

5月,美国通胀环比上涨0.6%,前值0.8%,同比增长5%,创出了2008年5.3%以来的新高。核心CPI环比上涨0.7%,前值0.9%,同比上涨3.8%,创1992年以来新高。

涨价的结构方面,二手车环比上涨 7.3%,贡献了整体通胀涨幅的三分之一。食品涨幅与上月持平,环比上涨 0.4%,而能源价格则与上月持平。对于核心通胀而言,涨价则除了二手车以外,主要体现在家具、新车、飞机票(本月环比上涨 7%,上月 10.2%)以及服装上,而医疗服务价格环比下降 0.1%。涨价的结构凸显了三大信息:

1)车辆的极致涨价突出了供应链的矛盾,一方面汽车生产受到疫情的影响,另一方面汽车缺芯的现象也异常严重,半导体行业缺芯的情况,普遍预期将持续到2022 年,根据咨询公司 AlixPartners 的数据,2021 年,半导体芯片短缺预计将使全球汽车行业损失 390 万辆汽车的生产。

2)疫情整体缓解,医疗服务需求减弱,外出活动的增多,带来了机票需求以及服装需求。但当前票价较高并非供求矛盾所决定,主要受到航空公司的低客座率和高运营成本的影响,根据国际航空运输协会的数据,美国的航空市场尽管恢复最快,但是 4 月的客座率仍然低于 2019 年同期约 18 个百分点,为 66.8%。在偏低的客座率下,航空公司为提高收入,则票价相对有所提高,也体现了对当前强出行意愿人群的“价格歧视”。

3)居住服务涨价相对温和,或与“租客保护令”相关。居住服务(占 GDP 权重32.9%)整体环比上涨 0.3%,其中租赁住房服务上涨 0.2%,自有住房的等值租金上涨 0.3%,整体涨价相对温和。而家具及其服务的价格(The household furnishingsand operations index)环比上涨 1.3%,创 1976 年以来的最大涨幅。在房地产价格大涨的情况下,美国的居住服务的价格持续保持相对稳定,或与当前美国实行的疫情期间“租客保护令”政策有关。在疫情期间,美国政府公布了“租客保护令”(Emergency Housing Protections and Relief Act of 2020),该法令旨在帮助因为疫情而失去工作收入无法保障,难以支付租金的房客,给予其租金延期支付豁免期,期间房东不可以驱逐租客。这项措施在 2020 年 6 月到期后多州又将该项措施延长到 2021 年 6 月底,如 1 月 29 日,加州通过立法,延长了《租客、房主和小房东救济法》。延长了对遭遇 COVID-19 经济困难的租客的驱逐保护,立即生效。根据该方案住宅租户在 2020 年 3 月 1 日至 2021 年 6 月 30 日期间未支付到期的租金,可获得驱逐保护。“租客保护令”措施的存在导致房租价格难以提升。但是随着部分州政策的取消,近期租金的价格出现上涨势头。根据租赁服务机构Apartment list 数据,美国租金中位数在疫情期间出现下滑后,5 月全国租金指数环比上涨 2.3%,创 2017 年 1 月以来的最大单月涨幅。因此,后续随着租客保护措施的到期,住房成本或提高,加大通胀风险。

2.通胀高点未至,联储 6 月议息会议或继续安抚

再次强调通胀高点未至,6 月通胀数据或续创新高。我们在对 4 月通胀数据点评《通胀高点未至,警惕通胀超预期三因素》提出三大因素可能导致超预期即工资上涨带来的服务成本压力、耐用品(如汽车)的价格上涨以及原油涨价的风险,当前我们认为这三大风险依旧没有消除,后续通胀有继续上行的风险。

基于以上三点考虑,我们对 2021 年余下月份继续给予耐用品分项和服务分项高于历史季节性的涨幅假设,偏离程度逐步回落, 2022 年后逐步接近历史均值的变化。最终结果显示,2021 年通胀高点或在 6 月份,随后通胀在高位震荡,2022年一季度有再次冲高的风险。

市场通胀预期在 5 月中旬冲高后当前已经有所回落,根据 5 年期的通胀盈亏平衡利率观察,当前的通胀预期已经从 5 月中旬高点的 2.72%下降到了 2.47%。另外,就美联储而言,在平均通胀目标制下,会加大对通胀的容忍度且其对通胀的前景还偏向认为是基数效应和短期供应紧张等导致的“暂时性”的高通胀,美联储在3 月议息会议中对 2021-2023 年核心 PCE 的预期为 2.2%、2%和 2.1%,在 6 月议息会议上或有所上调,但是根据新的政策框架或不改其在 2022 年底加息的预期。

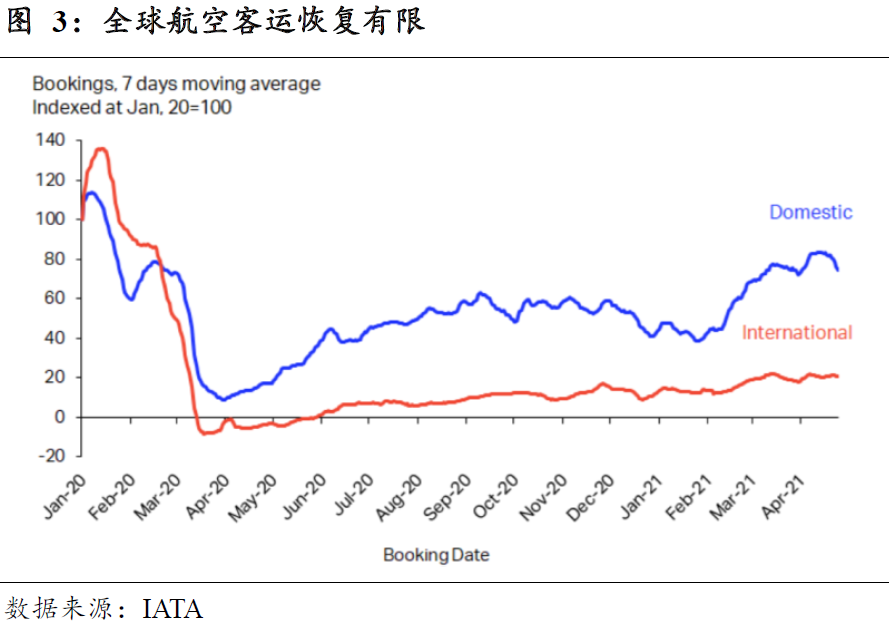

通胀持续高位运行情况下,美联储或继续安抚市场,但需要关注 3 季度后期 QE Tapering 信号。6 月 16 日,美联储将召开 6 月议息会议,我们认为美联储将继续安抚市场对高通胀的担忧,或增加对 QE Tapering 的相关讨论,但是我们认为不会释放明确的信号。考虑当前就业数据还没有达到鲍威尔所提及的连续几个月较好就业的情况(当时鲍威尔指向 2020 年 3 月,当时新增就业 78.5 万),美联储预期仍会观察。此外,当前逆回购使用量急剧增加的问题一定程度在美联储的预料之中,在 3 月 17 日,在美联储公布利率决议后,纽约联储根据联邦公开市场委员会指示调整了隔夜逆回购协议操作,将从 2021 年 3 月 18 日起,将单一对手方逆回购规模(RRP)上限从 300 亿美元提升至 800 亿美元,有意增大了隔夜逆回购流动性吸纳量。此外,联邦基金有效利率尽管 5 月底一度触及 0.05%的位置,但或为月末效应所致,为符合监管标准而增加了流动性储备,此后又回升到了此前的 0.06%的水平。隔夜逆回购整体运行或未超联储的预期,功能发挥正常,目前还不至于引发政策调整。