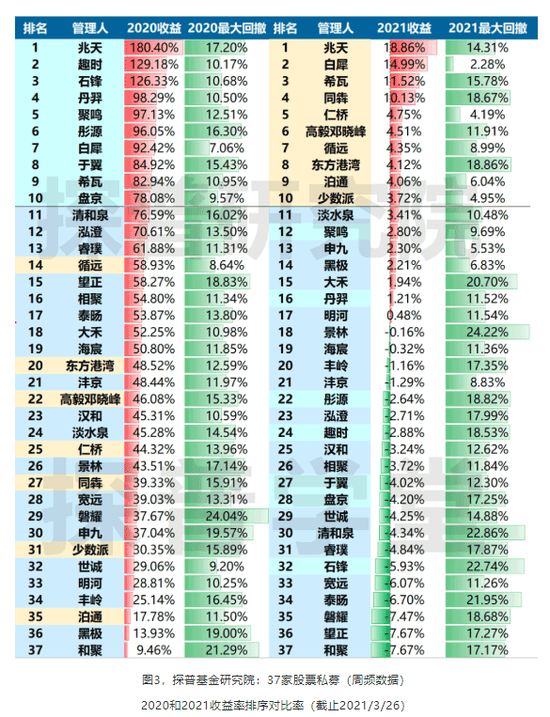

百亿级私募大幅跑赢大盘,曾经明显回撤的他们逆袭秘诀竟然是……

今年前5个月,虽然市场跌宕起伏,但是百亿级私募整体交出了一份亮眼的答卷,平均收益率超过5%,获得正收益的机构占比高达88%,表现最好的百亿级私募收益率接近18%。

值得注意的是,今年春节后,部分百亿级私募净值遭遇明显回撤,但随着市场企稳,核心资产反弹,同犇投资、石锋资产等私募不仅收复失地,还获得了较为亮眼的收益,这是怎么做到的?

近九成百亿级私募收益为正

私募排排网数据显示,截至5月底,纳入统计排名的23140只私募基金今年以来的平均收益为5.01%,较前4个月提升2.6个百分点,大幅跑赢同期大盘指数。其中共17410只私募基金获得正收益,盈利私募占比为75.24%。

分规模来看,百亿级私募业绩表现较为亮眼。据统计,披露净值的69家百亿级私募前5个月平均收益率为5.16%,其中61家百亿级私募获得正收益,盈利机构占比高达88.4%。

探普基金研究院数据显示,专注于大消费赛道的同犇投资在春节后的市场调整中,最大回撤一度超过10%,不过据第三方平台统计,截至今年5月底,同犇投资今年以来的收益率接近18%,在百亿级私募中居于冠军位置。另外,春节后两周内净值回撤较为明显的石锋资产,截至5月底,其今年以来收益率已经达6.61%。

据业内人士透露,净值的快速修复主要原因在于,部分百亿级私募在市场调整后并没有盲目减仓,而是坚守买入逻辑并未发生变化的标的,最终这些标的会证明自己的价值。

高仓位布局6月行情

净值有所修复的百亿级私募如何看待后续行情?从仓位数据中或可一窥端倪。

第三方平台数据显示,截至5月28日,股票私募整体仓位指数为81.3%,环比前一周小幅回落了0.39个百分点。不过,头部私募的仓位指数却逆势上涨。其中,规模处于50亿至100亿元的私募仓位指数为90.01%,环比提升0.33个百分点,百亿级私募仓位指数则为88.18%,环比提升0.15个百分点,仓位超过八成的百亿级私募占比高达78.86%。

中欧瑞博表示,前期的市场调整大概率已经结束,短期内市场有望重拾升势,继续之前慢牛、结构牛行情。公司仓位会有所提升,保持在中性区间上限与进攻仓位下限之间。

“市场逐步企稳的信号很明显,并且对于国内流动性下行的担忧也逐步消化,今年市场大概率是震荡行情,结构性机会不算少,所以仓位的调整意义不大,公司最近也是八成以上仓位。”沪上一家百亿级私募人士透露。

在高景气度行业精选个股

对于具体的投资方向,多家头部私募表示关注高景气度行业的个股机会。

聚鸣投资认为,下半年经济高点大概率已过,流动性宽松的时间长度可能也超出市场预期,后续宏观环境可能呈现基本面下行、流动性上行的状态,公司将对与经济强相关的行业保持谨慎,相对看好电动车、军工等板块,同时会更多地寻找自下而上的机会,投资组合将保持相对均衡,适度增加进攻性的高估值品种。

“选择个股时首先要看其所处行业的增速,这决定了一家公司中长期的天花板,然后看公司基本面的情况,新能源、光伏板块的部分细分行业估值尚处于合理区间,龙头标的投资价值值得关注。”一位私募基金经理表示。

煜德投资也表示,中国的消费升级、医药及医疗服务、科技创新始终是公司坚持配置的领域,会在这些领域优选具有更大市场空间的公司,近期本着放眼长远的考虑进一步优化了组合配置,在消费、医药、互联网等长期方向以自下而上的视角优选和配置。