广发基金刘玉:投资是平衡的艺术 我愿在此间起舞

广发基金刘玉:投资是平衡的艺术,我愿在此间起舞

巴菲特有一句名言:女性是天生的投资者。而巴菲特的助手和学生在分析他时,也解读了他为什么能够在投资界无往而不胜:巴菲特之所以成功,也得益于他具有女性的投资性情,比如耐心和沉稳。

“我属于风险偏好较低的投资人,追求的是更高的风险收益比。”广发基金刘玉是一位拥有13年从业经验、均衡成长风格的基金经理。她不仅从投资的视角思考问题,同时也从基民的角度,将基金持有人的体验记在心上。“如果基金净值波动比较小,那么拉长看将会是一条漂亮的净值曲线,持有体验也会比较好。”

观察刘玉管理的广发新兴成长混合,具有明显的均衡特征:前十大重仓股占比基本维持在40%左右,单一重仓股占比大多在2%-5%,相对分散。从行业配置来看,基金持仓覆盖消费、医药、TMT、中游制造、周期等不同的行业。同时,她还会根据不同行业的估值合理性和投资性价比,对行业的配比进行动态调整。

广发基金成长投资部基金经理刘玉

据Wind及招商证券研究统计,截至5月31日,她自2018年10月17日起管理的广发新兴成长,累计任职回报达到158.17%,年化回报率为43.53%,相比沪深300和业绩比较基准的超额收益分别达到86.24%和112.99%。

广发新兴成长业绩表现

数据来源:招商证券,任职日期:2018年10月17日至2021年5月31日,同类基金是指Wind二级分类中的灵活配置型基金;基金历史业绩不代表未来表现,基金有风险,投资需谨慎。

追求风险与收益的平衡

作为女性基金经理,刘玉具有喜欢稳定、厌恶风险的天性,而她在股市中所经历的多年沉浮,又进一步将这种天性塑造成了职业习惯。

她在2008年熊市入行,见证了市场周期的洗礼,从一开始就意识到了控制回撤的重要性;2014年,她从研究转到投资岗位,管理了三年半以绝对收益为目标的专户产品,学会直面风险并通过仓位调整的方式管理风险;其后,她又经历了2015年A股的大幅波动,也让她对风险管控的方式有了更为深刻的思考。

“如果说构建组合是基金经理寻求最优解的过程,那我的目标是追求更高的风险收益比。”在风险和收益之间寻找平衡点,是她一直以来致力追寻的目标,如今已颇见成效。刘玉在广发新兴成长任职期间的夏普比率1.90(数据来源:Wind,统计时间区间:2018.10.17-2021.5.31),说明该基金在承担单位风险基础上获得了较好的超额收益。

如何实现风险与收益的平衡?刘玉的策略是采用“核心+卫星”的框架来构建组合。之所以采用“核心+卫星”策略,是因为这可以让组合的收益来源更加多元,有助于她在不同的市场环境下把握住不一样的机会,同时也能更好地平滑组合的波动。

她的核心仓位是行业空间大、有较强的竞争壁垒、管理制度规范、财务状况良好且业绩稳定增长的行业龙头,占比大约在60-70%。对于这部分仓位,她会通过一系列的财务指标进行严格筛选,筛选出来的多为消费和医药等行业。

与核心仓位的策略不同,她的卫星仓位是做行业景气度向上的投资,即抓住行业景气变化带来的阶段性机遇,通常占比30%左右。在担任行业研究员的6年时间里,她曾覆盖过房地产、传媒、食品饮料、纺织服装和餐饮旅游等多个行业,还从事过宏观策略研究,这使得她在中观行业比较方面驾轻就熟。

由于卫星仓位的个股弹性更大,极容易出现泡沫化,股价回落时波动幅度也更大,因此,她对这类个股严格执行“确定性”原则,坚持只赚中间确定性较强的收益,一旦她觉得股价表现超出基本面,就会选择放弃这部分风险较高的收益。

此外,均衡配置、持仓分散也是她平滑组合波动的方式。从整个组合来看,刘玉的持仓较为分散,以规避重仓单一行业或个股大幅波动给组合带来的冲击。

从行业配置来看,在刘玉任职期间,广发新兴成长单一行业的持仓占比大多不超过25%。除了长期看好的食品饮料、医药生物板块,她还会配置一些 TMT、中游制造、周期等景气度向上的板块,并且会根据行业的估值和性价比,对配置的比例进行动态调整。

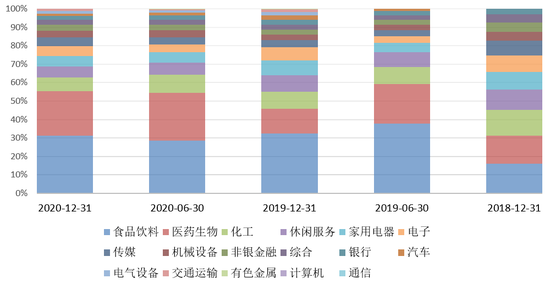

广发新兴成长行业配置

数据来源:Wind,2018年12月31日至2020年12月31日,行业按申万一级分类。

而在个股层面,广发新兴成长的前十大重仓股合计仓位长期保持在40%左右水平,单一重仓股的持仓大多不超过5%,持股集中度相对较低。

广发新兴成长持股集中度(%)

数据来源:Wind,2018年12月31日至2020年12月31日

其中,她长期持有消费、医药行业的龙头股,对贵州茅台、五粮液、长春高新等标的持有时间超过2年,对恒瑞医药、泸州老窖等标的持续重仓时间也在3个季度左右。

广发新兴成长前十大重仓股(2019Q1-2021Q1)

数据来源:招商证券,相关数据仅做展示,不做个股推荐

领衔均衡回报,继续行走在平衡的路上

见一叶而知深秋,窥一斑而见全豹,投资也是如此,基金经理的投资框架常常可以反映出其性格、三观甚至品性。在投资中,刘玉追求风险和收益的平衡,而在生活中,作为一个金牛座的北方姑娘,她的性格中也带有爽朗和谨慎的平衡,她形容自己“既大大咧咧,又厌恶风险”。

对于日常在高压状态下工作的基金经理而言,心态稳定是理性投资的前提,刘玉对此非常重视:“作为基金经理,需要具备的能力就是在压力特别大的情况下,都要让自己快速从里面出来,这个能力特别重要。”

她喜欢在休息时独处,很多时候会选择弹钢琴。她从小学一年级开始学琴,中途间断,又在工作后重拾起来,作为自己纾解压力、熨帖情绪的一种方式。对于刘玉来说,弹钢琴磨炼了她沉稳的性格,也能将她从消极的情绪中拉出来。

如何看待投资这件事?对于这个问题,刘玉的答案是,投资是一件具有正外部效应的事情。“作为社会中的一份子,我们希望能够尽量发挥正外部效应,做一些有意义的事情。这就像医生能救人性命,老师能传道授业一样。作为基金经理,让持有人的财富保值增值,是一件很有意义的事情。”

带着对工作、对持有人的责任感,刘玉继续行走在追求平衡的路上。最近,她带来一只股债平衡型新基金——广发均衡回报混合(A类:011975 C类:011976),于6月15日至6月21日发行,该基金的股票仓位为30%-65%,其中港股通标的股票的投资比例不高于本基金股票资产的50%。

谈及对平衡产品的理解,刘玉认为,股债平衡型基金属于“进可攻,退可守”的工具。这类产品的股票仓位30%-65%,便于基金经理根据市场环境和股债资产的性价比,动态调整组合的风险收益比。

以今年的股票市场为例,刘玉表示,经历两年的结构性牛市后,A股估值处于较高水平。未来一段时间,A股波动可能加大,需要时间来消化较高估值,宜采取稳健的配置策略,精选风险收益比较好的品种。

根据研究机构的分析,平衡混合型基金的股债配置相对均衡,在不同市场风格下适应能力较强。

例如,招商证券在《平衡混合型基金:股债均衡攻守兼备》的研究报告中指出,从长期看,平衡混合型基金的业绩稳健优秀,虽然在某些市场大幅上行阶段的弹性相对较小,但是长期同样能够大幅跑赢沪深300等市场指数,获取较高的超额收益,适合长期持有。

据招商证券统计,截至2021年3月10日,市场上共有21只成立满10年的平衡混合型基金。以这21只基金作为一个等权重组合,近十年收益率达139.9%,相对市场宽基指数的超额收益率明显。

可见,面对不确定性因素增加、波动加大的市场,股债平衡型基金或许是不错的选择,不会因为重仓而经受大风浪,也不会因为空仓而错过机会。