誰卡了馬斯克的脖子:動力電池的原料爭奪戰

歡迎關注“新浪科技”的微信訂閱號:techsina

文/羅鬆鬆

來源:遠川科技評論(ID:kechuangych)

6月13日,剛參加完亞布力論壇的比亞迪董事長王傳福,又馬不停蹄趕到重慶,在演講中,他擺出了一組數據:中國70%以上的石油需要進口,70%(實際上是80%)需要經過馬六甲海峽,70%是消費在交通運輸環節。

不過王傳福的目的不是給電動車造勢,而是想說電動車同樣會遇到燃油車的“卡脖子”問題:“發展新能源汽車最主要是爲了解決石油卡脖子問題,但是中國的鈷資源幾乎沒有,鎳資源也很少,中國不可能走回頭路,從被石油卡脖子到被金屬鈷和鎳卡脖子。”

因此他得出結論,相比於要使用大量鎳、鈷的三元鋰電池,使用磷酸鐵鋰作爲正極材料的刀片電池不僅安全性更好,而且完全不依賴稀有金屬,沒有卡脖子的後顧之憂。

擔心被卡脖子的不止王傳福,還有太平洋對岸的馬斯克。今年2月份,砍掉了公關部的馬斯克發了一條推特,說道:“鎳是我們最大的擔憂,正是因爲鎳短缺,所以標準續航版車型纔會使用無鎳的磷酸鐵鋰電池。”

雖然大家都有相似的憂患意識,但王傳福和馬斯克卻選擇了兩種截然相反的解決方案:比亞迪押注的是成本更低,能量密度也更低、同時也更安全的磷酸鐵鋰,並且在積極推動刀片電池的外供;特斯拉選擇的是成本更高、能量密度更高、但安全性稍遜一籌的三元鋰電池。

爲了鎖定上游資源,馬斯克一邊給鎳礦廠商畫餅,告訴他們“只要環保開採,就別愁沒有大訂單”,另一邊,又去勾搭鎳資源最豐富的印度尼西亞。

作爲電動車的“心臟”,電池及其上游的原材料供應也越來越得到資本市場的關注,本文將試圖回答以下三個問題:

1. 爲什麼鎳如此重要?

2. 特斯拉爲什麼要死磕鎳?

3. 誰在鎳的開發上擁有最大話語權?

三大金屬的此消彼長

2019年,諾貝爾化學獎頒給了三個耄耋之年的老人,以表彰他們在“鋰離子電池開發”領域的貢獻,他們可能不會想到,四十多年前發明的鋰電池竟然會在汽車行業裏掀起一場滔天巨浪。

鋰電池的工作原理其實並不複雜:通過鋰離子在正負極之間的移動實現充放電功能,之所以選擇鋰,因爲它是世界上最輕的金屬,在同等體積和重量的條件下,能存儲和搬運更多的能量,是一種絕佳的載體。

正極是決定電池性能最關鍵的材料,所以電池通常都以正極材料命名,包括鈷酸鋰、磷酸鐵鋰和三元鋰電池,鈷酸鋰因爲含有昂貴的“鈷”,所以成本較高,但是由於更高的壓實密度,在3C電子行業佔據統治地位。

目前,電動車使用最多的是磷酸鐵鋰和三元鋰電池。

磷酸鐵鋰的優點是循環壽命長,安全性好。而且不含鈷和鎳這樣的稀有金屬,所以成本低廉。缺點是能量密度不高,低溫性能差,但是通過封裝技術的提升,續航里程也能達到500-600km以上。國產Model3和比亞迪漢用的都是磷酸鐵鋰電池。

所謂的三元鋰電池,則是指正極材料使用鎳鈷錳酸鋰(NCM)或者是鎳鈷鋁酸鋰(NCA)的鋰離子電池。目前,NCA的核心技術被松下牢牢掌握,專供特斯拉。國內主要生產的是NCM。蔚來用的都是三元鋰電池。

無論是是三元還是磷酸鐵鋰,所有的技術路線都少不了對“鋰”的開發,鋰也被認爲是新能源時代的“白色石油”,全球大部分鋰資源主要分佈南美和澳大利亞的“三湖七礦”中,按理說,鋰應該是各方爭奪最激烈的資源,但事實並非如此。

從2015年開始,由於全球新能源汽車市場的爆發,上游鋰礦和鋰鹽的投資不斷增加,並且在2017-2019年持續放量,但是沒想到,在經歷2019年全球汽車市場負增長之後,又碰到了2020年的新冠疫情,下游需求驟降,導致鋰鹽價格一路走低,從2018年的16萬/噸跌到去年的4-5萬元/噸。

換句話說,過去兩年鋰資源的供給其實是相對過剩的。那麼作爲三元電池的核心材料,含量最高的鎳、鈷的戰略價值逐漸凸顯。

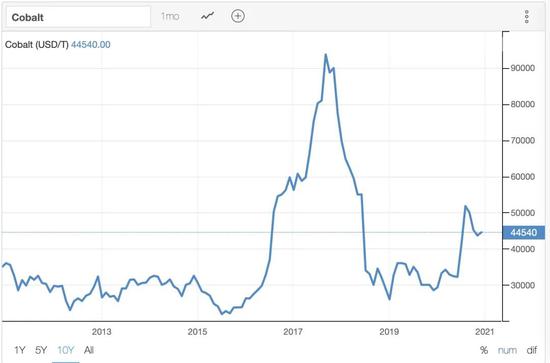

其中,鈷金屬大部分分佈在剛果(金),因爲長年戰亂,供給極不穩定,價格波動劇烈,很多電池廠商一直在想辦法降低鈷含量,包括特斯拉和長城旗下的豐巢能源都喊出“無鈷電池”,鈷的價格也從2018年上半年的9萬美元/噸下降至現在的4.45萬美元左右,近乎腰斬。

全球鈷價走勢圖

相比之下,鎳的重要性則更加無可取代:在三元鋰電池中,鎳含量基本上直接決定了能量密度,等於決定了電池的續航。鋰過剩,錳既不貴也不缺,鈷的含量和價格也在持續下降,如此一來,鎳的重要性則水漲船高,怎麼避免被鎳“卡脖子”,也成了新能源車品牌繞不開的問題。

馬斯克的心病

2008年,特斯拉推出第一款跑車Roadster時,市場並不看好,其中一個原因在於它用的是18650鈷酸鋰電池,而非更廉價的磷酸鐵鋰電池,雖然續航不錯,但是售價也高達10.9萬美元起。

所謂18650就是,直徑18mm,高65mm的圓柱形鋰電池(0代表圓形),之前被大量用在筆記本電腦中,技術比較成熟,一致性和安全性都比較好,能量密度也比較大,特斯拉做的,就是把6831節18650電池通過串並聯的方式結合在一起,爲汽車提供動力。

爲了進入大衆市場,特斯拉在Model S中雖然也用的是18650電池,但把正極材料變成了價格更低的鎳鈷鋁(NCA)電池,提高了鎳含量,減少了鈷,電芯的能量密度提升到243Wh/kg,比Roadster高出了三成左右,但是價格卻減少了1萬美元。和Model S源於同一個平臺的Model X,用的也是18650。

爲了保證穩定供應和控制成本,特斯拉和松下2014年決定共同出資50億美元,在美國內華達州的一片沙漠中建設超級工廠,爲Model 3提供所需要的電池,但是規格從當初的18650變成了21700。

從名稱中可以看出,新一代的電池變大了,電芯的容量達到4.8Ah左右,電池的能量密度也達到300Wh/kg左右,相比於18650提高了20%,原因在於,21700在保有高鎳含量的NCA正極材料的同時,負極材料由原來的100%的石墨變成了硅碳複合材料,如此一來,相同容量的電池組所需要的電芯數量將會顯著減少。

這一方面既降低了電池的管理難度,同時也因爲減少了電池包裏的結構件而降低成本,電池系統的成本從當初的180美元/Wh降低到170美元/Wh,從而推動了特斯拉的銷量能夠實現質的飛躍。

從無到有,從Roadster到Model S,再從Model S/X到Model 3/Y,特斯拉每次產品推陳出新的背後都有一次電池技術的升級,而在更新換代的過程中,存在一條清晰的路線圖:更高的鎳、更少的鈷、更大的電池,更少的總數,以及更高的能量密度。

簡單總結就是:高鎳無鈷化。

2012年,特斯拉Model S,單個電池能量密度爲245Wh/kg,鈷含量爲11kg/輛,到2018年,特斯拉Model3,單個電池的能量密度已經達到300Wh/kg,鈷含量卻下降到4.5kg/輛,比6年前減少了60%,但這並不能滿足馬斯克的胃口。

特斯拉的三次電池升級

從去年開始,全球新能源汽車市場開始爆發,動力電池廠商經過多年的磨練能力也越來越強,特斯拉獨步天下的電池技術優勢也在被慢慢追趕,在這樣的背景下,特斯拉去年舉辦了“電池日”,宣佈推出高鎳的4680電池,比在Model 3上用的21700又要大一個個頭,像一個小的啤酒罐,號稱成本可以降低14%,續航可以提高16%。

在發佈會上,馬斯克說:"如果我們最大限度地利用鎳,把鈷減少到零,我們可以使(電池)價格降低50%."

特斯拉的尋鎳之旅也由此開始。

中國隊異軍突起

從總量上來說,地球上的鎳並不少,根據美國地質調查局的統計,截止到2019年年底,全世界已探明的鎳儲量約爲8900萬金屬噸,印尼、澳大利亞、巴西和俄羅斯的儲量最爲豐富,2019年,全球鎳產量約爲250萬噸,印尼一國就佔了約三分之一。

如果按照礦石性質分,鎳礦主要分爲硫化鎳和紅土鎳兩種。

前者主要分佈在高緯度地區,冶煉技術成熟,但是儲量在不斷下滑,開採成本日漸升高,佔總供給的39%,後者主要分佈在低緯度地區,資源豐富,開採成本比較低,工藝成熟,而且因爲靠海,所以運輸成本也比較低,佔總供給的61%。

如果按含鎳量來分,又分爲一級鎳和二級鎳,前者主要用於生產電池、電鍍以及合金等產品,後者主要用來生產不鏽鋼,從下游消費結構來看,目前不鏽鋼是鎳的最大下游市場,佔總消費的70%,動力電池雖然增長迅猛,但只佔比5%左右。

而三元鋰電池所需要的鎳,自然是一級鎳,而一級鎳的來源只有兩種:硫化鎳礦或者是採用溼法冶煉的紅土鎳礦。

如前文所述,硫化鎳因爲儲量和開採成本的原因,產量在不斷下滑。另一邊,由於新能源汽車市場的增長,動力電池,尤其是高鎳三元正極材料的需求也將出現指數級增長。根據Benchmark Minerals Intelligence的預測,到2030年,動力電池對鎳的需求量將從2020年的13.9萬噸飆升到140萬噸,佔鎳總需求的30%。

一邊是供給跟不上,一邊是需求爆發,硫化鎳的價格是肉眼可見的上漲。想要避免被原材料卡脖子,基本上只有兩條路:一是甘心挨宰,高價買硫酸鎳;二是想辦法利用廉價又豐富的紅土鎳生產電池級原料。

作爲全世界生產新能源汽車最多的企業,也是對未來規劃最激進的公司(2030年產量爲2000萬輛),特斯拉當然感覺到了危機,所以從去年開始,馬斯克就把鎳視作公司前進路上最大的攔路虎。

所以,從去年下半年開始,就有消息傳出特斯拉將會在印尼建立電池工廠,但卻不了了之。今年3月,特斯拉瞄上了位於太平洋的新喀多尼亞島,這座小島上的Goro鎳礦理論上每年可以生產6萬噸紅土鎳,特斯拉獲得了這些資源的供應權。

Goro鎳礦原本是歸巴西淡水河谷公司和日本住友商事共同所有,雙方想通過溼法冶煉的方式,利用紅土鎳生產出動力電池所需要的硫化鎳,投資巨大,但投產十年來一直沒有達到設計產能,兩大股東損失慘重,最後只能割肉賤賣。

毫不誇張地說,誰能在紅土鎳的溼法工藝上取得革命性的技術突破,誰就能擁有鎳的定價權。所以過去十年,不少公司前仆後繼,除了淡水河谷和住友商事,還包括全球礦業巨頭必和必拓以及謝里特,但最終都以失敗告終。

然而,在這場技術革命中,中國軍團卻實現了後發先至。

今年5月,位於印尼的力勤礦業宣佈投產第一批氫氧化鈷產品,這也意味着利用紅土鎳生產電池級產品的可行性已經得到了證實。除了力勤,中國不少企業已經加入到這場技術革命的浪潮中,包括全球不鏽鋼之王“青山控股”,華友鈷業、格林美、洛陽鉬業以及寧德時代控股的廣東邦普等。

這批中國軍團的加入,一方面意味着用於硫化鎳的供應緊張問題將得到極大緩解,同時也意味着鎳的價格將會進一步下降,從而帶動動力電池系統以及電動車成本的下降,這對於一直擔心被鎳卡脖子的新能源玩家來說,無疑是一個巨大的利好。

尾聲

表面看,汽車行業的競爭只存在於整車廠之間,但殊不知,在這場新能源革命的背後,上游礦產資源的爭奪戰更爲激烈,因爲這不僅涉及到公司利潤,還關乎國家的能源安全。

中國本身是一個少鋰、少鎳、無鈷的國家,過去十年通過一批企業在海外的收購和佈局,已經形成了一個完整的供應和加工體系,也出現了包括寧德時代、比亞迪在內的世界第一梯隊的動力電池廠商。

但不能忽略的是,隨着歐美國家開始積極佈局新能源,上游供應鏈的競爭無疑將會加劇。

早在2017年,歐洲就成立了電池聯盟。今年6月,美國能源部、國防部、商務部和國務院共同發佈了《國家鋰電池藍圖(2021-2030)》,目標就是建設美國國內的鋰電池原材料的加工能力,並且降低對敏感材料(尤其是鎳和鈷)的依賴程度。

誰能拿到產業鏈上的最大話語權,仍然是個未知數。