揭祕全球保險中介20強榜單:中國爲啥沒有世界級經代公司?

來源:今日保

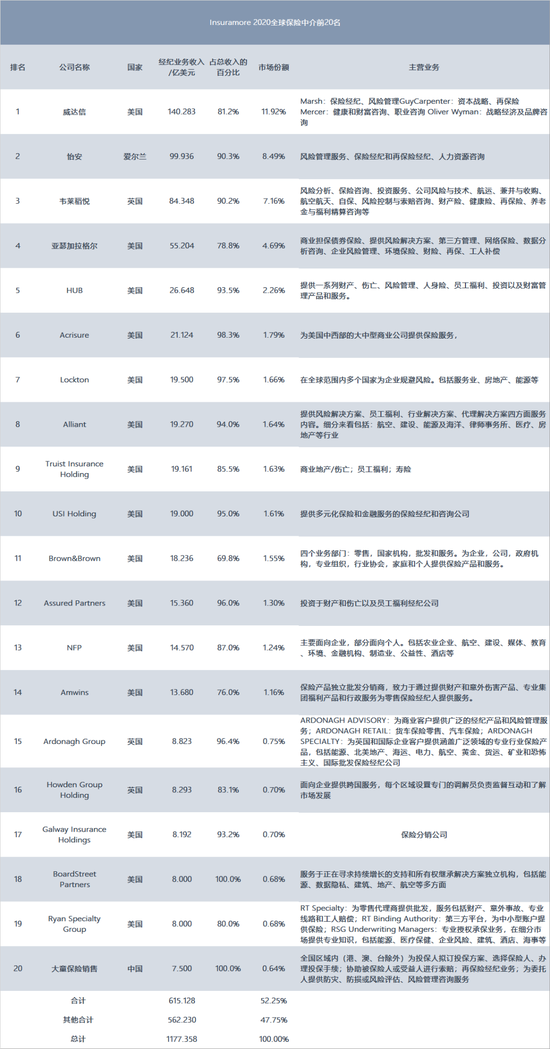

6月初,英國研究機構Insuramore公佈了2020年全球保險中介20強,7.5億美元收入的大童成爲亞洲唯一上榜者,位居第二十名,市場份額0.64個百分點。

中國保險復業四十餘載,中國已成世界第二大保險市場,專業保險中介也經歷了20餘載成長,然而專業保險中介的保費貢獻卻與其他保險大市場相距甚遠。

相比全球七八千億元的保險經紀營收,中國最大經代公司不過四五十億營收規模。江湖地位亦不可同日而語,中國名列世界500強的保險公司高達10家,期間排名最高者甚至位居全球保險企業第二名,且整體靠前。

如此龐大的市場中,因何沒有出現世界級的專業保險中介?一個發達、強大、健康的保險市場必伴有一個可持續、健康強大的中介市場。數字之外,國內保險中介與國際巨頭間的差距,又在哪?

基於中國市場的現實特點,中國該如何走出世界級的保險中介企業?

1

-Insurance Today-

國際巨頭百億美元營收之路:大B端的專業經紀與管理諮詢

這是一個巨大的數字。

Insuramore的統計數據顯示:2020年全球保險經紀業務總收入約爲1177.36億美元,合人民幣約7561.24億元。

或許相對2020年全球6.1萬億美元的保費,僅佔比2個百分點。但,上述非保費收入,而是站在保費之上的專業經紀收入,涉及風險管理、員工福利方案等系列的諮詢服務費用。反觀國內的經代公司,多是銷售保險後的佣金收入。

全球20強榜單亦透露中介領域的強者恆強的事實,高集中度:前20強合計佔據世界中介市場52.25%的份額,其中有15家來自美國,3家來自英國,1家愛爾蘭,1家中國。但威達信、怡安和韋萊韜悅前三家佔據全球三分之一的保險經紀份額。

上述前三的中介巨頭,行業當不陌生。威達信和怡安常年佔據全球保險中介老大老二之位,尤其是2018年威達信斥資56億美元收購怡和保險後,其市場地位再度加固。

作爲全球最大的保險經紀公司,威達信亦是世界500強之一,2021年的榜單位居175位。

再看具體業務,威達信集團旗下包括了保險經紀公司Marsh、再保險經紀公司GuyCarpenter、人力資源公司Mercer及諮詢公司OliverWyman等多家公司,業務範圍包括傳統保險經紀、風險管理、戰略諮詢等多個方面。

全球第二的怡安也是集保險經紀、再保險經紀、風險管理及人力資源諮詢於一體的大型保險中介集團,其核心三大業務板塊爲風險板塊、退休板塊以及健康板塊。老三韋萊韜悅的業務模式與怡安相近,這也是兩者合併的主要原因。

縱覽上述表格,不難看出以三巨頭爲核心的大型中介巨頭與國內保險經代公司最大的不同在於:

前者以專業的經紀服務和諮詢業務賺取服務費用,如再保險經紀、涉及健康養老的員工福利、人力資源等爲主業,主要服務大企業客戶,着力點在大B端,售賣的是保險的專業風險諮詢和解決方案。

後者,主要是2C或2A2C的業務,承載的是保險公司的銷售職能,是以保險零售,以賺取佣金爲主要商業模式的。

2

-Insurance Today-

再看國內經代:以零售爲主,火力點集中在車險銷售和壽險代理

先看一組數據:

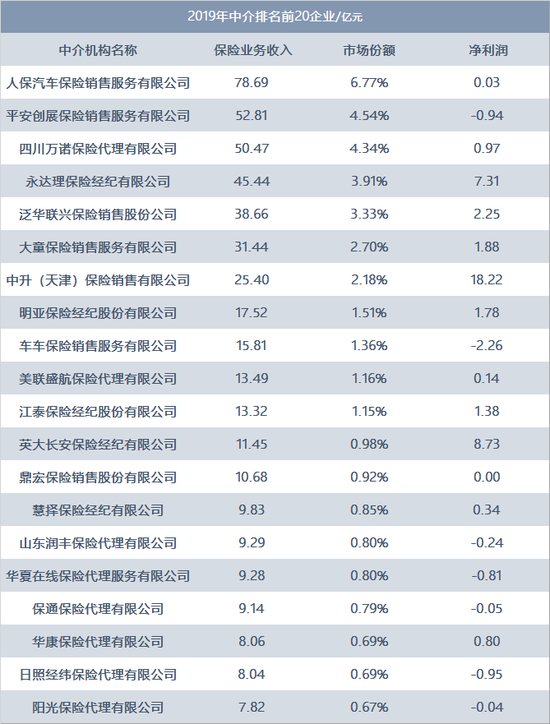

2019年保險專業中介渠道實現保費收入5401.65億元,佔全國總保費收入的12.57%,其中財產險保費收入4669.39億元,人身險保費收入732.26億元。

根據《今日保》的不完全統計,5401.65億保費收入中,2000多家專業中介機構保險業務收入約爲1162.42億元,佔2019年總保費的比例約爲2.7%。

這意味着,國內衆多保險經代公司營收多在百萬級以下,僅有少數公司營收破億。國內20強的公司中,有13家公司保險業務收入在10億元以上;淨利潤方面,有13家盈利。

由圖可知,不同於國際巨頭經常出現在各大複雜、重大的工程等風控領域,國內大型經代公司多以車險爲主,排名前三的公司均爲車險銷售平臺。

如國內最大三家經代公司,前兩家是人保財險、平安產險的車險銷售子公司,第三名四川萬諾保險代理的主體爲易保網,也是一家以車險業務爲主的銷售平臺。三家公司保險業務收入均超過50億,但從淨利潤情況來看,並不樂觀,平安創展甚至虧損近億元。

此外,國內20強榜單中,尚有中升(天津)保險銷售、車車、鼎宏保險銷售業務與車險有關,中升(天津)保險銷售之股東中升集團乃全國知名4S汽車經銷商,門店遍佈全國。車車主體車車科技也是保險科技中的領軍者之一,獲得多輪上億元投資,並於2018年收購泛華車險業務。

這也佐證了中國保險中介依託車險喫飯的現實,幾乎三分之二保費來自車險領域。至於上榜的壽險經代皆爲全國性公司老牌機構,如永達理、泛華、大童、明亞等,皆成立超過10年,擁有數萬甚至數十萬的代理人隊伍,員工數量上並不少於世界巨頭。

反觀類似國際巨頭般提供非車領域的專業保險經紀業務和風險諮詢的公司,在中國則很難做大。如國內第一家保險經紀公司江泰保險經紀,縱然在傳統財產險、工程險領域深耕20年,營收與利潤皆尚可,但一直難有規模突破,近年來加快壽險佈局。

期間,也有類似英大長安等利潤頗高的經代公司,原因依託集團公司國家電網,充分發揮了,“肥水不流外人田”下的集團內資源循環。這一點中石油的崑崙經紀亦類似,這也是國內財險經代市場的一大特色。

值得注意的還有,國內20強榜單中,互聯網保險經代公司漸成一股勢力。如慧擇保險經紀的主體是去年納斯達克上市的保險電商第一股慧擇網;保通保險代理的主體是i雲保,皆是以互聯網爲平臺,發力線上線下的融合。

3

-Insurance Today-

國際巨頭做大的另一個祕密武器:併購與全球化

專業保險經紀技能之外,國際巨頭真正做大的祕鑰還在於其全球化戰略和不斷地併購策略。

如全球最大保險併購案即發生在保險經紀領域:2020年,怡安宣佈以300億美元收購韋萊韜悅,以當時市值估算,兩者合併後將以800億美元市值成爲全球最大保險經紀公司,超越500億美元市值的威達信。

但這一交易尚未完成,近日遭遇美國司法部提出的反壟斷訴訟。美國司法部認爲這起合併交易將導致依賴其服務的美國企業、僱主和工會面臨更高價格並減少創新。

事實上,併購已成爲保險中介巨頭成長史上的催化劑。

上世紀末,威達信併購世界第三大和第四大保險經紀公司;隨後怡安併購了世界第二大、第七大和第十大保險經紀公司;2008年前後,怡安再次收購了30餘家保險經紀和再保公司。

韋萊(Willis)則在2008年併購了美國第八大保險經紀公司,2016年與韜睿惠悅(Towers Watson)併爲韋萊韜悅,並於當年重組上市。

併購的加劇,和全球化佈局的加快,幾乎是巨頭們的共同選擇。這一點也很好的體現在經紀三巨頭的海外佈局方面。

如威達信在全球130多個國家擁有76000名員工,怡安在全球120多個國家擁有59000多名員工,韋萊韜悅在全球140多個國家擁有45000多名僱員。

國際20強經紀公司中多以風險管理、諮詢類業務爲主,少有如國內市場般注重個人保險零售者爲主。

大童幾乎是入選前二十強唯一一家亞洲公司,也是唯一以個人保險零售或者說壽險業務爲主的中介公司。2020年其經紀業務收入爲7.5億美元,約合人民幣48.24億元,佔其總收入比例的100%。

然而,此處的經紀業務收入與國內所理解的經紀業務收入應該存在一定程度上的差異。

4

-Insurance Today-

中國的世界級經代公司,將誕生在2C的壽險領域

縱覽上文,可以看到全球巨頭和國內經代公司的巨大差別。

從業務模式上來說,以三大巨頭爲例,成立時間久遠,在保險經紀業務上擁有豐富的經驗和數據,這是之專業風險管理的基石。

並在保險主業足夠專業的基礎上,衍生出來系列諮詢業務,三家公司這一收入貢獻超過30%,都擁有世界知名的人力資源公司,業務涵蓋退休、薪酬和績效機制、福利計劃等。

而過去多年,國內經代公司幾乎都以佣金收入爲主,期間摻雜相當部分的灰色通道業務,甚至一度成爲主營模式。這一點在車險領域最爲明顯,後漸有擴充至財險行業的趨勢。近兩年財險行業轟轟烈烈的去中介之聲潮,即與此有關。

加之國內保險業多年來銷售渠道掣肘,及銷售主導的歷史,中國保險市場或許在相當長的時間內很難走出2B的經代巨頭,但在2C的領域方面有着突出的機會。

這是國內保險發展歷史與客觀環境決定的,恰如中美保險市場之區別,最明顯者即健康險市場。多年來中國市場一直以C端客戶爲主,龐大的用戶基數也令之有着世界上最多的營銷員羣體,而美國則以B端市場爲主,C端皆爲細分領域,或剩餘市場。

2015年以來,中國壽險經代市場增長有目共睹。尤其2019年銷售人力紅利過後,壽險經代因之規模、繼續率的上升已得到市場的認可,加之壽險營銷的現實困頓,大量中小壽險公司將之視爲主力渠道之一,甚至有“壽險老六家”重新放開中介渠道。

2020年,壽險經代保費規模接近千億元,增速近30個百分點。同年,壽險行業保費增速約7個百分點。行至今年第一季度,這一增速高達近50個百分點。

另外,在車險費改之下,原有車險通道、高費用等業務模式難以爲繼,大量車險中介轉向壽險賽道,而部分互聯網底色的新型經代公司的快速成長。如赴美上市的水滴、慧擇等,前者的市值已經超越相當部分的保險公司,皆在以新興的方式不斷擴大自身的業務範圍,一片向上。

當然,最重要的還是市場前景的廣闊。畢竟,發達市場動輒30%、40%、50%以上的經代保費貢獻擺在那裏,國內保險中介僅貢獻約十個百分點的保費,空間巨大。

加之中國全球第二大,人均GDP過萬美元、14億人口基數、老齡化疊加健康需求崛起的現實,均預示着中國將是一個年度十萬億級的保費大市場,而這個市場必會產生世界級的保險中介企業,也一定會是中國特色的。

End