罚!银行业贷款资金违规流入房市 江西银行被处罚背后存在哪些漏洞?

银行 | 罚!银行业贷款资金违规流入房市,这家机构被处罚背后,存在哪些漏洞

文:闫佳佳 石丹

作为江西省唯一一家省级法人银行的江西银行(1916.HK )于3年前在香港上市。该行刚成立两年半就成功上市,相比于数十年奔跑在IPO之路未果的同行也是赢得了不少眼球。然而,上市后迎来的不是“事业”蒸蒸日上,而是业绩变脸与内控不当。

日前,银保监会公示信息显示,一天内江西银行连收14张罚单,涉及6家支行1家分行,合计被罚280万元,8名相关责任人被处罚,其中一名被终身禁业。该行存在的违法违规行为主要为贷款管理及内控管理不到位等。

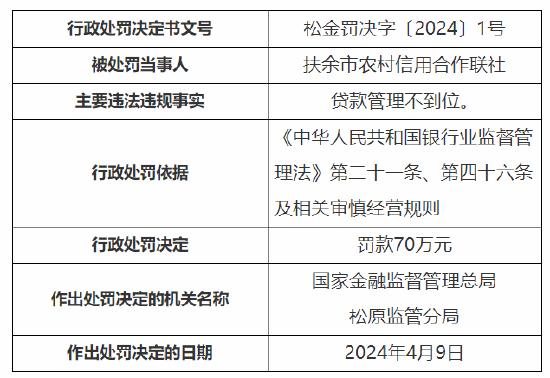

(数据来源:中国银行保险监督管理委员会,制表:《商学院》杂志)

除此之外,2020年末,该行涉房贷款更是远超监管红线,且近几年该行个人住房按揭贷款逐年提升。该行零售贷款业务结构需要进行调整,减少对个人住房按揭贷款的发放力度使其占比满足监管要求。

《商学院》记者就本次被罚事件、贷款管理、风控等问题致电江西银行,并按工作人员指定的传真号码发去采访函,该行相关工作人员称:“会有业务部人员核实,如有需要会及时联系。”截至发稿,未收到回复。

贷款资金违规流入房市仍是监管“重灾区”

从上述罚单得知贷款管理不到位是江西银行被罚主因,贷款管理不到位导致该行信贷资金违规流入房地产。具体来看,该行贷款资金被挪用于炒股、购房;信贷资金违规流入房地产开发企业。

早在在今年1月5日,该行九江分行因贷后管理不到位,项目贷款资金被挪作他用;贷款“三查”不尽职,导致房地产企业以假按揭方式套取银行信贷资金等被罚款75万元。除贷款资金违规流入房市外,该行贷款资金还被挪用于缴纳银行承兑汇票保证金,并且向虚构贷款用途、财务报表的企业发放贷款用于归还民间借贷等。

对此,支付行业资深分析师王蓬博表示:“上述处罚说明江西银行有多项重大违规情况,且存在于贷款的每个产品流程中,该行应该加大整改力度。”

银行业资深观察人士苏筱芮还提到:“江西银行此次被罚,暴露了其合规意识不够高、业务审核存在较多漏洞的现实情况,贷款违规流入楼市,说明银行风控环节薄弱,其中不乏内部人员故意对违规行为‘睁只眼闭只眼’,客观上助推了杠杆炒房的不良风气;屡禁不止的原因既在于部分‘地下操作’较为隐蔽,识别具有一定难度,也在于部分乱象存在‘内鬼’,运用专业知识储备‘里应外合’进行各种包装。”

银行业贷款资金违规流入房市一直以来都是监管“重灾区”,也是监管部门的管控重点。王蓬博说:“还是跟资金和房地产属性一致的,房地产行业相对来讲属于重资本且有抵押标的物,而且预期良好,最低30%的首付又比较降低风险,所以受到资金青睐。”

关于银行如何做好贷款管理业务,王蓬博从以下三个方面提出建议:一是做好流程梳理审批,不留死角;二是责任落实到人;三是定期梳理审查发现问题。

苏筱芮对此从事前、事中和事后提出相应措施。她说:“要规范银行贷款,事前阶段需加强对申请主体资质的各项审核,告知申请主体违规用于炒房的后果;事中需加大对资金流向的监测;事后则需加大对违规机构及违规从业人员的处罚力度,通过树立一批典型要案以震慑市场。”

值得注意的是,去年8月,该行萍乡分行就因内控管理制度执行不到位被罚款40万元,1名相关责任人被警告,另一名则被终身禁业。

个人住房贷款连续4年超监管红线

江西银行2020年年报数据显示,该行的资产总额为4586.93亿元,较上年末增长0.56%,其中发放贷款和垫款净额为2174.49亿元,同比增长7.12%。该行个人住房按揭贷款为617.64亿元,同比增长11.32%,占贷款总额的28.4%。而监管部门在“房地产贷款集中度管理要求”中规定城商行个人住房贷款占比上限为17.5%,该行此项贷款却超出监管水平10.9个百分点。

2017年至2019年,该行个人住房按揭贷款依次为255.63亿元、438.22亿元、554.81亿元,占贷款总额比例分别为19.76%、25.71%、27.33%。2017年以来,该行个人住房贷款占比逐年远超监管水平。

苏筱芮对此表示:“个人住房贷款远超监管红线,应主动控制住房贷款的新增规模,并有意识地加大其他类型的个贷业务,信贷业务的风控考验机构的科技水平,银行应主动加大金融科技投入以促进自身的数字化转型,同时减少对抵押类贷款业务的依赖。”

近几年,江西银行个人银行业务产品体系不断完善,在零售贷款方面,银行推出“房抵快贷”产品以及“在线还款”功能。但从业务结构来看,个人住房贷款是其零售贷款中最主要的业务。2020年,江西银行个人住房贷款占零售贷款的80.26%,较2019年的68.73%增加了11.53个百分点。

王蓬博表示:“银行零售贷款业务过多依靠个人住房贷款会使其抵御风险能力弱化,而且向实体经济输血不足动力不够。关于个人住房贷款超过监管红线的调整应给到具体时间表,这种现象不是一家银行面临的问题,和整体宏观经济增速换挡都相关。”

除了个人住房贷款超标外,该行房地产贷款不良率也需重点关注。2020年末,该行房地产贷款不良率为1.90%,接近年初房地产贷款不良率0.99%的两倍。值得注意的是,在2020年上半年该行房地产贷款不良率一度飙升至13.14%。

上市后业绩下行,净利润3连降

公开信息显示,江西银行前身为南昌商业银行,2015年12月,经银保监会江西银监局批复更名为江西银行,2018年在香港联交所上市。在广州、苏州设立分行,同时发起设立江西省金融租赁公司和5家村镇银行。

在该行上市后的近三年,净利润逐年下滑。2018年至2020年,该行净利润依次为27.71亿元、21.09亿元、19.05亿元,分别同比下滑4.9%、23.9%、9.68%。该行去年在减少资产减值损失的前提下使得净利润降速由逾两成降到不足一成。去年,该行资产减值损失为42.84亿元,同比下降了33.98%。

该行在2020年年报中表示:“本集团净利润同比下降主要原因一是本集团有效贯彻执行中央及地方政府加强对实体经济降费让利的政策,特别是新冠肺炎疫情以来通过降低贷款利率、减免服务收费等手段持续加大对中小微企业的扶持力度,使本集团营业收入同比下降20.59%;二是2020年受债券市场利率上升影响,投资产品产生的浮动收益下降,导致金融投资所得收益净额同比下降63.60%。”

联合资信评估有限公司对江西银行的评级报告披露,2019年,该行贷款减值损失和金融资产减值损失有所增加,导致盈利水平的下降,进而对资本内生增长带来一定影响。资产质量方面,该行资产配置继续向贷款倾斜,整体结构进一步优化,但是信贷资产和投资资产减值计提规模均有所增加,资产面临的信用风险有所上升。

2020年,该行资产质量有所好转,扭转了不良率连续两年增长的局面。2017年至2019年,该行不良贷款率分别为1.64%、1.91%、2.26%,去年降至1.73%且拨备覆盖率有所回升,拨备率增加了5.91个百分点达到171.56%。

对于江西银行后续业绩表现、未来公司治理及业务情况的变化,《商学院》记者将持续关注。