空头仍凶猛 本周950亿美元美债拍卖将如何冲击市场?

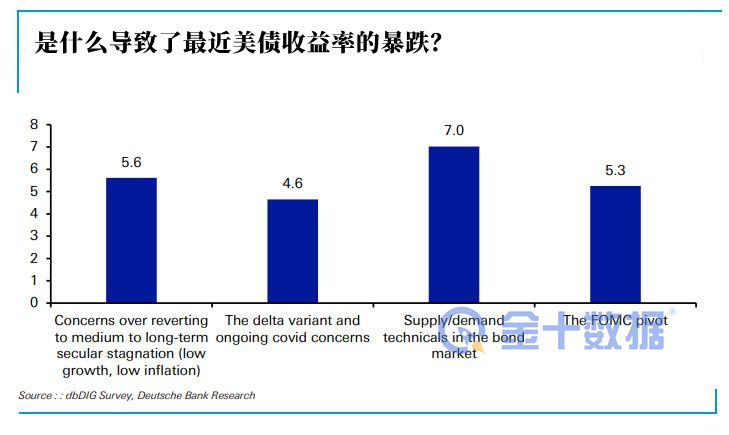

上周,债券收益率暴跌,其原因一直存在很多争论。德意志银行的一项调查发现,几乎一半的华尔街分析师认为收益率暴跌的根本原因是新冠疫情死灰复燃,变异的Delta病毒来势汹汹,加之美联储鹰派政策转向和实际利率的长期低迷。

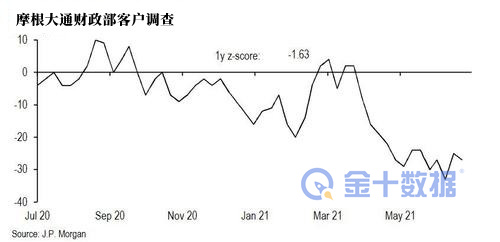

另外一些分析师则认为是技术操作导致了这次暴跌,巴克莱分析师Anshul Pradhan写道,虽然这场暴跌有可能由疫情和美联储鹰派政策转向引起的,但CTA宏观对冲基金和固定收益共同基金对看跌头寸的空头回补“加剧了这波走势”。实际上,摩根大通最近对基金经理的调查显示,多数利率交易员对债市持悲观态度,这可以解释最近的卖空行为。

这样的情况下,市场更关心的是接下来会发生什么。有两个关键因素左右其中:一个是基础因素,一个是技术因素。

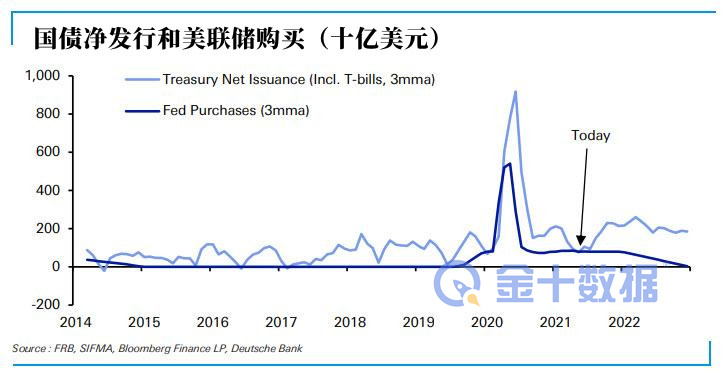

首先看前者,外媒指出,在3个月的滚动基础上,美联储最近承包了美国国债的全部净供应。另外,债券市场已经为周一和周二1200亿美元的国债拍卖做好了准备:

“投资者很可能会倾向于美联储的长期回购操作,为这部分供应做好准备。”

周一的拍卖标的包括580亿美元的三年期国债和380亿美元的10年期国债。另外约240亿美元的30年期国债将在周二标售。

如上图所示,因市场焦点转向本周的拍卖,美债收益率有所走高。

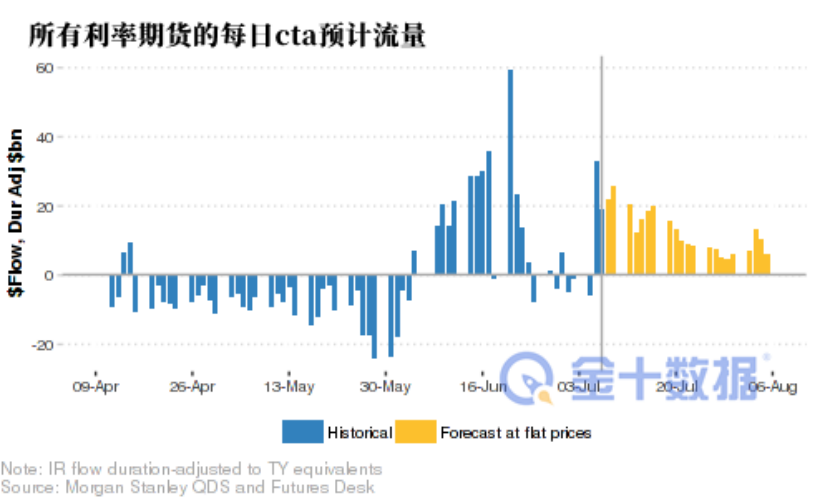

若要押注美国国债收益率是否将持续上涨,需要考虑的另一个问题是技术因素。正如摩根士丹利衍生品策略师克里斯•梅特利(Chris Metli)所指出的那样,目前CTA仍在做空债券,若空头要乘势而上,按照目前的收益率,他们必须在未来一周购买950亿美元的美债。

摩根士丹利称,这种情况可能会导致大规模轧空出现,延续债市的涨势,并给股市带来压力。股票投资者担心,债券市场会先一步知道未来的增长前景,最近债市的涨势对股市来说不是一件好事。