風水輪流轉,奈飛想要做B站

歡迎關注“新浪科技”的微信訂閱號:techsina

文/李婷婷

來源:資本偵探(ID:deep_insights)

Netflix交出了一份如市場所料的糟糕財報。

雖然營收及盈利還算平穩增長,但Netflix淨利潤水平不及市場預期,每股收益不及市場預期,而且Netflix的核心業績指標之一“新增付費用戶數”在Q2降至冰點,僅154萬,遠低於去年同期的1009萬。

由於去年疫情爆發初期Netflix的表現過於亮眼,市場已經預料到了今年Q2的業績不會太好看,但即便如此,指引着二級市場錢的流動的華爾街分析師們,卻對Netflix抱有高預期。根據Seeking Alpha數據,41位華爾街分析師對Netflix給出評級,其中23位非常看好,僅5位選擇看空,平均目標價爲592.66美元(現價531.05美元)。

華爾街對Netflix的看高,與其近來一系列創新業務有關。切入電商、進軍遊戲後,Netflix講出了一箇中國投資者非常熟悉的“B站式”故事。海外金融媒體The Motley Fool直言,投資者可以將Netflix入局電商與中國B站的電商運營模式進行比較。

在過去十餘年裏,Netflix作爲流媒體的一個成功樣本,被中國玩家們所研究、模仿,但生存土壤不同、競爭環境不同、用戶習慣不同,“中國的Netflix”還沒出現,Netflix已經先一步揮刀進行自我革新,講出了一個更爲中國市場所熟悉的故事。

轉折點悄然來臨,Netflix闡明瞭一個道理,沒有一勞永逸的商業模式,有的只是針對不同階段、不同市場的最優解。在全球流媒體的無限戰爭中,這或許能給予仍在長視頻虧損泥潭中掙扎的“中國Netflix們”一點啓迪與信心。

付費用戶數漲不動了

先整體掃描Q2財報,或許是因爲市場預期過低,Netflix的糟糕表現並沒能引起二級市場過多的反響:

2021年Q2,Netflix實現營收73.4億美元,同比增長19.4%;實現經營利潤18.5億美元,同比增長36.1%,經營利潤率從去年同期的22.1%提升至25.2%;

實現淨利潤13.5億美元,淨利潤率18.4%,淨利潤不及市場預期;

每股收益從今年Q1的3.75美元下滑至2.97美元,不及市場預期;

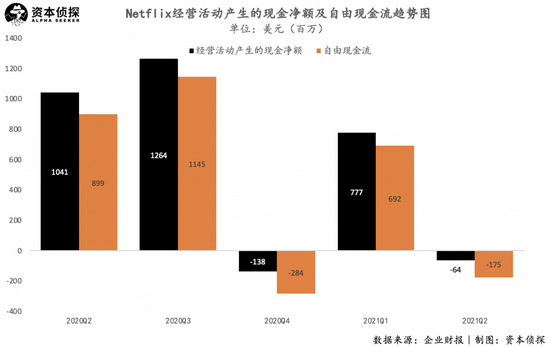

經營活動產生的現金流淨額以及自由現金流,都同比、環比轉虧,分別爲-6400萬美元及-1.75億美元。

2021年Q2,Netflix新增用戶數僅154萬,遠低於去年同期,但高於Netflix預計的100萬。

上述數據中最值得關注的是新增用戶數。在Netflix過去漫長的發展中,其核心商業模式非常純粹:收入=用戶數x會員費。

這種簡單的模型使得Netflix一直被華爾街追捧——用戶數的增長即是收入的增長,當內容力足夠強的時候,還能對會員費用進行進一步的“優化”(比如在去年10月,Netflix又一次上調了在美月費)。正是基於這一簡單的商業模式,每一次Netflix的會員費上漲都會推動股價走高,每次Netflix財報所披露的用戶增長數據,更是衡量Netflix成長性的關鍵指標。

這就能解釋爲何在2018年Netflix曾被質疑聲淹沒,當時,Netflix在內容上的投入不斷擴大,卻阻擋不了用戶增長放緩的趨勢,邊際效益明顯遞減。這也能理解爲何疫情初期Netflix會迎來大漲,宅家紅利推動Netflix新用戶激增,2020年Q1 Netflix付費用戶增長1580萬、Q2增長1009萬。

經過疫情期間的高速增長,Netflix全球用戶數已經在去年底突破兩億,根據最新財報數據,截至2021年Q2,Netflix全球付費用戶數達到2.09億。

這是Netflix被看高的原因之一。Netflix累積在手的兩億用戶貢獻出更大的營收規模,將這些營收投入於內容,將在未來以更好更多的內容增強用戶粘性、吸引新用戶,簡單來說,就是疫情推動了Netflix本已趨緩的“用戶 - 收入 - 內容 - 用戶”增長飛輪再次加速。

當然,伴隨着疫情紅利期結束,Netflix今年上半年的新增用戶數迎來了意料之中的下滑。2021年Q1,Netflix新增用戶數僅400萬,低於市場620萬的預期;2021年Q2,Netflix新增用戶數僅154萬。

一季度財報披露後讓市場大失所望,相比之下,投資者們已經對二季度Netflix新增用戶數將再次走低有所預期,轉而將關注點轉移到三季度。

多份研報顯示,分析師們普遍預期今年下半年Netflix的新增用戶數將回升,一方面,由於去年下半年用戶增速不如疫情初期,所以今年下半年用戶增幅所對比的基數也沒有上半年那麼高;另一方面,下半年Netflix將有一系列熱門劇集、動畫、電影上線,包括《性教育》第三季、《怪奇物語》第四季、《你》第三季等,這些強勢劇集的迴歸能夠加持下半年Netflix的內容吸引力。

正因如此,即使Q2用戶增長情況糟糕,投資者依舊給予了Netflix一些耐心。Q2財報中,比起本季度新用戶增長情況,更應關注的是其Q3的數據指引。

根據財報,Netflix預計Q3實現營收爲74.8億美元,市場預期74.8億美元;預計三季度每股收益爲2.55美元,市場預期2.17美元;預計三季度全球付費用戶人數新增350萬,至2.1268億,這一數據略低於市場預期的487萬。

對Netflix來說,真正的關鍵在Q3、Q4,到那時如果還不能交出一組令市場滿意的用戶增長數據,則意味着被疫情推動的增長飛輪又失去了動力。

會員模式逼近天花板

即便疫情無形之中爲Netflix提供了莫大助力,但Netflix主營業務的隱憂依舊存在。

早在2017年Q3,Netflix的國際付費用戶數就正式超過了美國付費用戶數,此後北美地區付費用戶數增速一再放緩,海外其他地區的付費用戶數佔比不斷擴大。今年Q2,北美地區付費用戶數甚至呈現出下滑的態勢:

2021年Q2,Netflix北美市場實現營收爲32.35億美元,佔總營收比例爲44%,北美地區付費用戶數下滑43萬至7395萬;

Netflix歐洲、中東和非洲市場實現營收爲24.00億美元,佔總營收比例爲33%,付費用戶數新增19萬至6870萬;

Netflix拉美市場實現營收8.61億美元,佔總營收比例爲12%,付費用戶數新增76萬至3866萬;

Netflix亞太市場實現營收7.99億美元,佔總營收比例爲11%,付費用戶數新增102萬至2788萬。

Netflix在北美地區的用戶增長見頂、轉向海外尋找增量,這是發展的必然,總的來看海外市場也成爲了Netflix新的增長引擎,推動Netflix用戶及營收總規模的擴張。

但其中的隱憂在於,Netflix財報顯示北美始終是單月ARPU值最高的市場,Netflix除北美外的市場盤子越大,就意味着這筆生意越是難做——Netflix增長點落在了一個用戶內容喜好迥異,用戶付費能力較弱的市場,俗稱“錢少事多離家遠”。

具體來看,根據2021年Q2財報,Netflix北美市場ARPU值爲14.54美元,歐洲、中東和非洲市場ARPU值不低,爲11.66美元,但同樣用戶增速已經趨緩;Q2 Netflix新增用戶的主要來源爲拉美市場及亞太市場,而這兩個市場的ARPU值分別僅爲7.50美元、9.74美元。

並且,從增長趨勢上可以發現,現階段用戶增速較快的拉美市場,ARPU值不但沒能跟着用戶規模同步攀升,甚至還走起了退坡路。

這揭示出Netflix“營收=用戶數x會員費”這一極致簡單的商業模式所具有的侷限性,用戶對會員費的承受能力有一定限度,而會員的增長總有瓶頸,Netflix的內容生意想要跨地區、跨文化擴張,難度更大了,用戶的付費能力卻更弱了,邊界效益始終遞減。

Netflix需要一個新故事。

Netflix"B站化"

Netflix的新故事來了,從內容出發,Netflix開始向電商與遊戲領域探索。

電商方面,6月10日,Netflix推出了它的第一個自營在線零售店Netflix.shop,目前只在美國開設,但隨後會擴展到其他國家。Netflix.shop中主要售賣Netflix旗下IP的周邊商品,大多爲定位在30美元至135美元的服飾、配飾。

遊戲方面,Facebook負責Oculus內容生態的AR/VR內容副總裁Mike Verdu已加盟Netflix,擔任Netflix遊戲部門的副總裁。此外,7月初,Netflix還宣佈與電視製作人Shonda Rhimes(《實習醫生格蕾》、《逍遙法外》製作人)達成新協議,合作包括獨家制作和分發潛在遊戲與VR內容的機會。彭博社報道顯示,Netflix的遊戲計劃將於2022年正式啓動。

視頻會員、電商、遊戲,瞭解B站的中國投資者們應該對這樣的商業模式再熟悉不過。根據B站2021Q1財報,其一季度營收構成中,移動遊戲業務佔比30%,增值服務業務(主要爲大會員與直播)佔比38%,廣告收入佔比18%,電商及其他業務佔比13.3%。

同樣作爲流媒體平臺,同樣是從內容出發切入電商與遊戲,B站可以作爲Netflix未來發展的參考系之一。

Netflix.shop的邏輯是基於內容以IP周邊的形式變現。《怪奇物語》《羅賓 》《紙牌屋》等大量的經典IP在手,雖然現階段其IP產業鏈不足以支撐Netflix講出Disney的故事,但影迷們應該不吝於消費一些輕型、有內容、低單價的商品,爲Netflix支撐起新的營收板塊——參考B站,以bilibili會員購爲主的電商板塊雖然在總營收中佔比不大,但也是增長點之一,2021Q1電商及其他業務營收同比增長253%。

流媒體到遊戲的故事更動聽一些。B站是一個經典的成功案例,其成長一度依賴於遊戲業務輸血,至今遊戲仍佔其約半數營收;已經積累下兩億用戶的Netflix,當然也是一個很好的遊戲宣發平臺,此前Netflix網劇《巫師》上線,直接拉動了遊戲《巫師3》2019Q4整體銷量同比暴增554%,這一定程度上證明了Netflix對遊戲玩家的影響力。

摩根士丹利分析師Benjamin Swinburne指出,考慮到視頻遊戲的潛力,Netflix將抓住下一個2000億美金的全球消費市場機會。

電商與遊戲的新故事是分析師們對Netflix重燃期待的主因。即使現階段新業務還都處於極早期,但Netflix已經藉此說明了未來的方向:用更多元化的形式延長用戶時長、提供變現場景,打破“用戶數x會員費”的商業天花板。

老大哥Netflix,與中國的新秀B站,一個從堅持會員模式到切入遊戲、電商,一個依靠遊戲發家後加碼增值服務,二者神奇地殊途同歸。當然,無論是付費用戶量級、內容量級,B站與Netflix還有很大差距,二者面向的市場、用戶構成也並不相同,但如果僅從二級市場的成長性來看,“後浪”確實值得前輩們眼紅。

近一年B站與Netflix股價漲幅對比

子彈充足

有未來的宏大故事作爲對比,Netflix Q2的階段性經營狀況顯得沒那麼重要了。

本季度Netflix的經營數據也確實沒有太多值得推敲之處,整體與市場預期差距不大。從經營上看,Q2更類似於一個過渡階段,下半年隨着更多熱門劇集上線,Netflix將真正迎來證明其疫情後持續增長能力的機會。

更值得關注的是Netflix資產狀況,畢竟要投入於新業務,首先要有足夠的子彈儲備。

根據財報,截至Q2末,Netflix持有現金、現金等價物以及受限制現金總值爲78億美元,較上季度末流出6.3億美元。

流動內容負債爲42億美元,較2020年底的44億美元略有下降;

流動比率爲1.23,2020年底爲1.25;

資產負債率爲66%,2020年底爲72%。

總的來看,Netflix手頭還算優渥,且在近幾年的長期調整下,無論是資產結構還是流動比率都在一步步優化。Netflix選在這個時點開啓新進程,部分也是基於其還不錯的資產狀況。

近一年來,美股投資者對Netflix的態度一直較爲猶疑。去年疫情初期,宅家紅利推動流媒體板塊集體走高,Netflix股價在去年七月時就已逼近550美元。但又一年過去,納斯達克100指數上漲36.67%的情況下(2020.07.20 - 2021.07.19),Netflix股價漲漲跌跌,實質上停滯不前。

隨着Netflix釋放出轉型信號,華爾街選擇集體看好這位流媒體老大哥的未來發展。財報糟糕又怎樣,做內容出身的Netflix,從不缺講故事的能力。