华安期货:棉价冲高回落 关注后市消费需求

要点提示:

1、国储棉轮出公布补充公告,抛储市场略有降温。

2、疆内棉花进入裂铃吐絮阶段,采摘人员陆续进疆。

3、坯布端价格传导不畅,织厂新单不足保持观望。

4、海外疫情肆虐,消费不确定性风险犹存。

5、全球央行年会,美联储释放重要信号。

市场展望与投资策略:

8月中旬新疆阿拉尔垦区、十六团、安徽望江棉产区等遭遇冰雹、降雨等强对流天气,导致棉花花铃脱落,部分棉农表示受灾严重,受灾棉区新棉减产幅度或进一步扩大。预报显示,预计2021年棉花吐絮期北疆大部棉区较常年偏晚,南疆大部棉区接近常年略偏早。吐鲁番棉区已开始裂铃吐絮,哈密棉区预计九月中旬末进入吐絮期。现阶段轧花厂开始进行设备检修,人员陆续进疆做采摘前期准备工作。内地地产棉目前已有零星采摘,籽棉收购价格在4.4-4.5元/斤。

8月下旬,国储棉发布最新轮出公告称,储备棉轮出交易仅限纺织用棉企业参与竞买。由于前期贸易商成交量所占总成交量比重较高,此举或将对抛储市场高溢价有所抑制。政策方面,中央财经委员会第十次会议与发改委例行新闻发布会表示,国家统筹防范重大金融风险,综合施策缓解大宗商品价格上涨压力。短期内郑棉价格上行承压。下游纱厂即期利润可观,企业挺价意愿强,多数纺企对秋冬季备货相对提前3个月以上,但新单不足,织厂累库,受疫情以及海运费上涨影响,国内外近期需求较弱,市场阻力逐步累积,前期郑棉价格上涨有提前透支后市消费预期的可能性。预计9月郑棉价格依然受到市场对抢收炒作的影响,下探空间有限,但上方压力明显,以箱体震荡为主,投资者需重点关注新棉开秤价格以及终端消费需求变化。

综上,目前棉价下方支撑稳固,上行后续动力不足。操作上,建议CF2201合约适时高抛低吸,不宜过分看多。

一、行情走势回顾

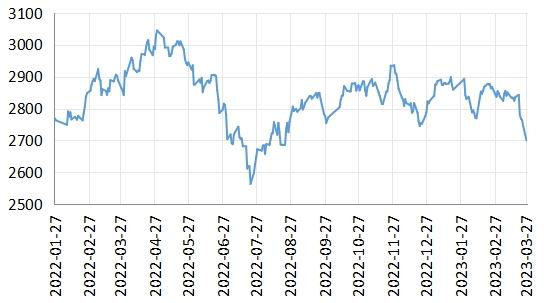

ICE棉花主力合约8月延续上升趋势。虽然8月中旬末尾,美联储表示今年将减少QE政策,导致美元攀升至年内高点,引发华尔街大范围抛售,棉价大跌;但在市场对天气的炒作以及供需关系的预期下,ICE棉上升通道保持通畅。

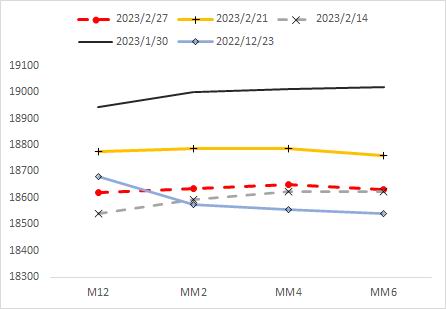

8月郑棉01合约价格呈现倒“V”型走势,前期一路上扬突破年内高点。国储棉轮出市场成交均价震荡走高,一度突破18000元/吨。但在储备棉轮出最新限购政策的影响下,成交均价再度回归17000元/吨附近。受抛储市场价格由涨转跌的影响,期价一路走弱震荡回调。3128B级棉花现货价格较上月上涨约500元/吨。纯棉纱市场报价稳定,全国纯棉32s环锭纺均价27796元/吨。目前纺纱即期利润依旧可观,纺企挺价意愿明显。虽然棉花、棉纱近期价格维持高位,但坯布端价格传导不畅,织厂利润不佳,新单不足,多观望为主,预计“旺季不旺”的特点将有所保持。预计九月郑棉价格将维持箱体震荡。

图1:内外盘棉花期价

资料来源:华安期货投资咨询部;同花顺 iFind

图2:棉花(3128B级)现货市场价格(元/吨)

资料来源:华安期货投资咨询部;同花顺 iFind

二、供需分析

1.美棉产区生产状况

表1:全球棉花供需平衡表调整

资料来源:华安期货投资咨询部;同花顺 iFind

据美国USDA8月全球产销存预测显示,期初库存、进出口与国内消费较7月相比小幅上升,而产量和期末库存略有降低。主要是因为各主要棉产国天气状况不佳导致预期产量进一步减少,市场对全球经济复苏持乐观态度,预期需求扩大,故USDA对7月全球产量和期末库存小幅调低。

图3:美洲皮马棉出口当周值

资料来源:华安期货投资咨询部;同花顺 iFind

图4:陆地棉出口当周值

资料来源:华安期货投资咨询部;同花顺 iFind

8月美洲皮马棉和陆地棉出口当周值整体处于低水平,主因是受到北半球纺织传统淡季影响,采购多维持在低位,出口周期性特征明显。本年度美棉出口量受疫情及海运费上涨、集装箱短缺的影响低于往年但明显高于2020年,这也体现出全球经济正逐步恢复中。距离行业旺季来临还剩1个多月,预计市场将会增加用棉需求量;除此之外,伴随中国滑准税配额的下放,国内企业对进口棉需求量可能相应增加,预计会在一定程度上刺激美棉出口。

8月因热带台风袭击美棉产区,产棉区普遍降水。受天气影响,今年美棉结絮率明显处于偏低水平,相比5年期平均结絮率约低10个百分点,生长进程偏慢。但棉花生长良好占比71%,处于往年同期较高水平。

图5:棉花结絮率

资料来源:华安期货投资咨询部;同花顺 iFind

图6:棉花生长良好占比

资料来源:华安期货投资咨询部;同花顺 iFind

宏观方面,北京时间27日22时,美联储主席鲍威尔全球央行年会中发表讲话,他表示,今年开始缩减购债是合适的,但这并不是加息的直接信号。同时指出,强力政策推动了强劲但不平衡的复苏。近几个月,美国劳动力市场前景已显着改善。他希望就业增长能够保持强劲。不能想当然地认为短期通胀会消退。”但鲍威尔表示,长期通胀预期与2%的目标相符,当前的通胀虽然令人担心,但可能是暂时的。此番讲话对市场注入了一剂强心剂。预计九月外棉市场将保持震荡上行趋势。

2.外棉其他产区棉花生产状况

截至8月23日一周古吉拉特邦植棉面积仅1841公顷(2.8万亩),进度大幅放缓。本年度该邦累计植棉超225万公顷(3376万亩),仅较去年同期落后1%,但比2019/20年度植棉面积减少16%。受印度季风雨降水量偏少的影响,印度部分地区农民改种棉花,预计后续植棉面积将少量增加。

近期巴基斯坦植棉区炎热湿润,整体气候条件适宜。但因潮湿天气加重,虫害风险增加。听闻旁遮普邦粉虱、粉蚧等虫害数量有所增加,虽造成经济损失较小,但因过去几年曾造成的严重破坏,棉农对虫害数量持续关注。近期巴基斯坦棉株整体长势良好,当地对总产预期普遍乐观,有私人预测机构给到116-132万吨。据悉,近期新棉上市量有所增加,轧花厂开机数量持续上升,日均上市量折皮棉3900吨左右。然而受人工成本增加和炎热天气影响,当地采棉工短缺,新棉上市进度略显受限。此外,听闻本年度新棉质量较好,尤其是颜色级和强力指标。巴基斯坦籽棉报价持续坚挺,根据质量不同在5500-6200卢比/40公斤。

受疫情影响,数以千计的工人已经逃离了越南南部城市,目前越南南部97%的纺织厂已关闭,胡志明市的大部分公司因缺少工人而被迫关闭运营。越南纺织和服装协会(VITAS)称,行业内90%的供应链已受到破坏,全国30-35%的纺织服装工厂关闭运营,目前的产能运作只能达到10%-15%。越南纺织和服装协会内位居越南东南部平阳省、同奈省、西宁省的600家会员企业已在疫情期间失去40%的工人。目前越南棉纱发货多有延迟,船期在10月和11月居多。

3.新疆部分棉产区遭遇强对流天气

图7:近30天全国气温距平实况图

资料来源:中央气象台

图8:近30天全国降水距平百分率图

资料来源:中央气象台

8月新疆整体以持续性高温为主,降水量距往年相对较少。8月中旬新疆阿拉尔垦区、十六团、安徽望江棉产区等遭遇冰雹、降雨等强对流天气,导致棉花花铃脱落,部分棉农表示受灾严重,受灾棉区新棉减产幅度或进一步扩大。预报显示,预计2021年棉花吐絮期北疆大部棉区较常年偏晚,南疆大部棉区接近常年略偏早。吐鲁番棉区已开始裂铃吐絮,哈密棉区预计九月中旬末进入吐絮期。

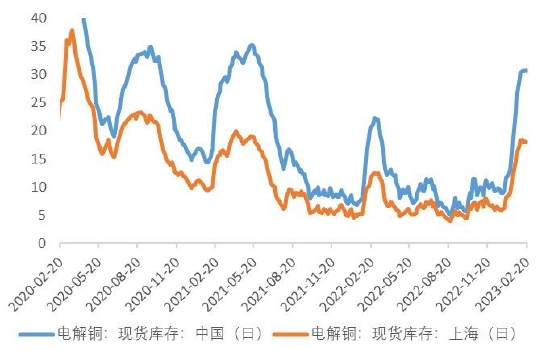

4.棉花进口量处于低位,内外棉价差维稳

图9:我国月度进口棉花量(吨)

资料来源:华安期货投资咨询部;同花顺 iFind

图10:内外棉价差(元/吨)

资料来源:华安期货投资咨询部;同花顺 iFind

据海关统计数据,2021年7月我国棉花进口量14万吨,较6月减少17.6%;较去年同期减少1万吨,减幅在6.7%。2021年我国累计进口棉花168万吨,同比增加61.5%。2020/21年度以来(2020.9-2021.7)累计进口棉花265万吨,同比增加82.7%。由于8月份处于纺织服装行业的传统淡季,下游纺企多以消耗原有库存、将库存维持在低位从而控制仓储成本为主,以销定产,随采随用;虽传统消费旺季即将来临,但抛储市场成交火爆,故我国进口棉数量暂未放量。

8月内外棉价差较上月变动幅度不大。因棉价高企,市场观望为主,但棉企挺价意愿较强,导致价格暂为稳定。短期来看内外套利空间依旧可观,后期随着新棉上市预计价差仍存上涨空间。目前内外棉价差多维持在1700元/吨以上。目前从整体来看市场棉价外弱内强局面明显,短期内内外棉价差难以回落。

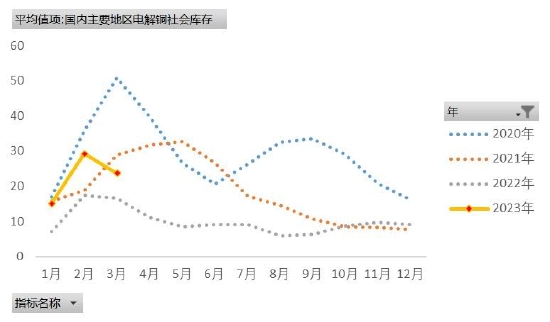

5.纱、花库存水平出现波动

进入八月以来,主流地区纺企纱线库存天数较7月小幅上升。截至8月27日,主流地区纺企纱线库存天数为12.4天。主要原因在于纺企为迎接旺季到来8月多积极备货囤货,加之目前新单跟进不足所致。棉花商业库存维持在低位,体现出去库存进程明显。进口棉库存小幅增加,虽然滑准税配额已经下放,但因疫情影响,港口防疫措施趋严,保税区港口库存压力依旧存在,货物堆积较为严重。

图11:纱线库存(天)

资料来源:华安期货投资咨询部;我的农产品网

图12:棉花商业库存周度统计(万吨)

资料来源:华安期货投资咨询部;我的农产品网

6.棉纱进口量环比增加

2021年7月我国棉纱进口量18万吨,较6月增加2万吨,涨幅12.5%,较去年同期增长5.88%。2021年1到7月我国累计进口棉纱131万吨,同比增加21.4%。

受到国内棉花涨幅过快影响,棉纱价格水涨船高。内外棉纱价差略有缩小。国内纯棉32s环锭纺均价较上月小幅上调,纺企纺纱即期利润依旧可观。由于期价高企,目前点价资源较少,市场走货不畅。坯布端整体表现偏弱,因花、纱价格持续上涨,导致全棉坯布市场成本增加,交投氛围不佳,坯布局部地区上调,但涨幅不及棉纱,整体价格传导通道依旧不畅。后市投资者需关注坯布端价格变化,若后期坯布价格上调,则能给予上游棉价支撑。

图13:我国月度进口棉纱量(吨)

资料来源:华安期货投资咨询部;同花顺 iFind

图14:内外棉纱价差(元/吨)

资料来源:华安期货投资咨询部;同花顺 iFind

7.纺织服装出口表现一般

据中国海关总署最新数据显示,2021年7月,我国纺织品服装出口额为282.73亿美元,同比下降9.65%,环比增长2.20%。其中,纺织品(包括纺织纱线、织物及制品)出口额为116.98亿美元,同比下降26.78%,环比下降6.53%;服装(包括服装及衣着附件)出口额为165.75亿美元,同比增长8.21%,环比增长9.42%。目前国际市场集装箱“一箱难求”的局面仍未得到根本性改变,外贸出口企业成本增加。

8月11日,宁波舟山港码头发现1例新冠阳性人员,导致当前进提箱服务暂停,舟山港作为全球货物吞吐量第一大港,现阶段暂停服务对全球进出口市场影响广泛;全球其他主要港口也深陷疫情泥潭中:孟加拉吉大港弃货风险攀升、越南两大港口暂停接收部分集装箱、美西港口苦等卸货。疫情或是现阶段进出口重大不稳定因素。

图15:纺织纱线、织物及其制品:出口金额(百万美元)

资料来源:华安期货投资咨询部;同花顺 iFind

图16:服装及衣着附件:出口金额(百万美元)

资料来源:华安期货投资咨询部;同花顺 iFind

8.国内宏观方面

习近平主持召开中央财经委员会第十次会议指出,要遵循市场化法治化原则,统筹做好重大金融风险防范化解工作。国家发改委举行8月份例行新闻发布会表示,将会同有关部门和地方,综合施策缓解大宗商品价格上涨压力,落实各项降成本政策,增强中下游制造业企业投资动力。从政策面来看,近期棉价上行存在一定压力。

8月23日,央行更新7月资产负债表。数据显示,7月末总资产为38.05万亿元,比6月末的38.98万亿元下降了约9300亿元,出现“缩表”势头。央行行长易刚强调,要继续做好跨周期设计,衔接好今年下半年和明年上半年信贷工作,加大信贷对实体经济特别是中小微企业的支持力度,增强信贷总量增长的稳定性,保持货币供应量和社会融资规模增速同名义经济增速基本匹配。为呵护市场流动性,市场普遍预计央行下半年进一步降准概率较高。

三、操作策略建议

目前棉价下方支撑稳固,上行后续动力不足。操作上,建议CF2201合约适时高抛低吸,不宜过分看多。

华安期货 李伟 何濛 沈秋怡