银河期货:玉米:秋收临近 期现货面临较大压力

第一部分 前言概要

8月以来,玉米及淀粉01合约价格有约一百点左右的回落幅度,主要还是政策谷物拍卖及新玉米上市压力。玉米09合约明显强于01合约,91价差在月末明显走强,不过目前仍贴水现货。玉米91价差走强一方面是反应的是近月的基差修复,远月的悲观预期,另一方面也是目前近月现货交割意愿较低。而玉米淀粉91价差则反应了目前需求较为低迷,虽然目前期价贴水,但市场接货意愿也较低。就后期淀粉玉米价差来说,仍有继续走缩的预期,主要因为后期玉米上市,淀粉成本端下移。展望后期行情,我们认为主要是秋收压力考验较大,目前作为国产玉米需求的主力的深加工,一方面开机去库存压力较大,开机率较低,另外,东北深加工库存普遍较充裕,补库意愿较低,而今年东北渠道库存较高,也面临较大的去库存压力,华北深加工库存虽然相对低,但新玉米上市在即,补库迫切性不强,加上目前政策谷物也是持续拍卖,今年秋收之前及秋收期间,期现货面临的考验仍然相当大,继续维持偏空思路,产业客户注意对冲价格下跌风险。

第二部分 基本面情况

一、美玉米产量上调,下年度全球供应紧张态势缓解,进口持续增加

从USDA8月供需报告来看,2021/22年度延用了季度面积报告面积预测,不过单产从179.5蒲式耳/英亩下调至174.6蒲式耳/英亩,玉米产量预估下调至为147.5亿蒲式耳,低于7月报告预估的151.65亿蒲式耳,也低于市场预估为150.04亿蒲式耳。美国2021/22年度玉米年末库存预估下调至12.42亿蒲式耳,此前市场预估为12.97亿蒲式耳,7月预估为14.32亿蒲式耳。美国2020/21年度玉米年末库存预估为11.17亿蒲式耳,此前市场预估为10.96亿蒲式耳,7月预估为10.82亿蒲式耳。另外8月下旬咨询服务机构Pro Farmer最新预估显示,美国玉米产量将高于美国农业部(USDA)最新的预测,因为东部种植州弥补了西部偏远地区干旱的影响。经过对七大生产州的作物巡查之后,Pro Farmer预估,农户将收获151.16亿蒲式耳玉米产量,平均单产为每英亩177蒲式耳,预估玉米产量为148.20亿蒲式耳。过总体来说,美玉米产量及期末库存上升的势头仍得以维持,美玉米供需边际宽松的势头将逐步得到确立,美玉米预计震荡回落为主。国内这边因为低价替代谷物的持续投放,加上政策面对玉米大幅上涨的容忍度较低,国内价格后期难有大幅上涨的行情,投机性囤货炒作也随着这波下跌降温,这样国内下年度对美玉米的进口量或下降,这也不利于美玉米继续走高。

从目前玉米进口情况来看,自美国进口玉米订单陆续有取消的情况发生,对下年的采购也开始趋于谨慎。不过今年自美国总体进口量仍然维持在约2300万吨左右,目前仍有约150万吨待装船,目前也基本到了本年度出口的尾声,出口端数据的变化也难给美玉米期价带来提振。

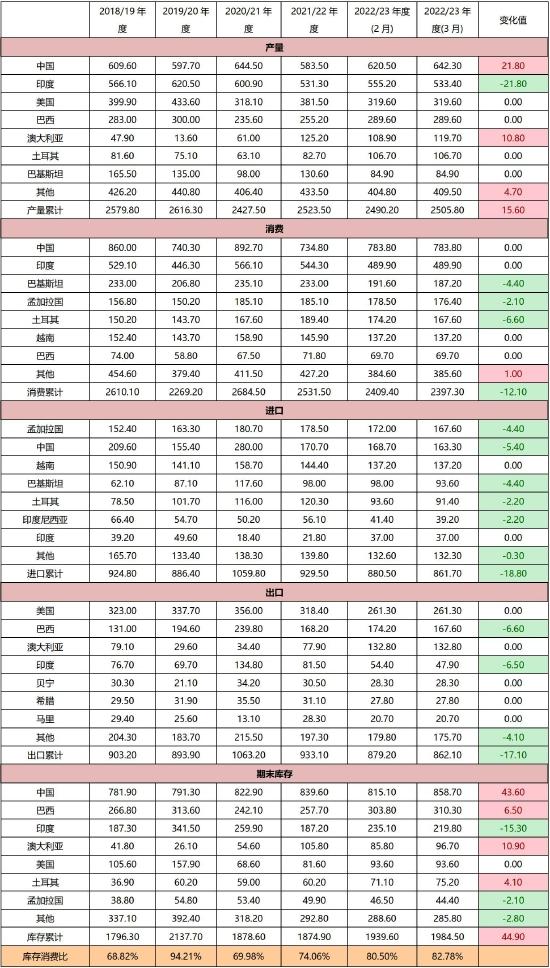

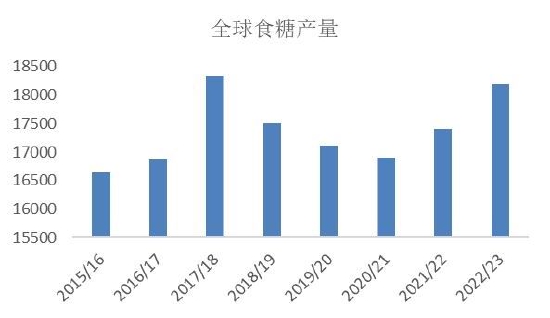

图1:全球玉米供需

数据来源:天下粮仓、wind资讯

图2:美国玉米供需

数据来源:天下粮仓、wind资讯

图3:美玉米周度出口装船

数据来源:天下粮仓、wind资讯

图4:美玉米出口至中国

数据来源:天下粮仓、wind资讯

进口谷物方面,玉米及替代品累积进口4008万吨,同比增加2781万吨,同比增幅达2.3倍,本年度截至目前累积进口玉米2278万吨,同比增加1729万吨,同比增加3.15倍,进口谷物及替代品中玉米占比56%,今年进口的增量主要来自于玉米。目前广东部分贸易商进口高粱报价2550-2570元/吨,乌麦报价2350元/吨,法麦报价2370元/吨,较广东目前2860元/吨的仍有一定的性价比,抑制了对国产玉米的需求。

二、猪料环比回升,禽料总体下降

据农业农村部监测,7月份全国生猪存栏环比增长4.8%,连续6个月增长,同比增长13.1%。这是自2018年4月份以来生猪存栏首次实现同比增长,也是继6月份能繁母猪存栏同比增长后,生猪产能恢复的又一个重要拐点。同时,7月份能繁母猪存栏环比增长4.0%,连续10个月增长,同比增长20.3%。7月份有2916个新建规模猪场投产,今年以来新建规模猪场投产累计已达9093个,去年空栏的规模猪场已有11202个复养。散养户补栏积极性进一步恢复,4000个定点监测村生猪存栏和能繁母猪存栏连续6个月增长,养猪户占全村总户数的比重为8.3%,较2月份的历史低点上升0.7个百分点。

据饲料工业协会数据显示,7月份饲料总产量为2556万吨,环比增长1.9%,同比增幅在13.1%,1-7月累计饲料产量16489万吨,同比增幅19.8%。7月猪饲料产量1045万吨,环比减少1.9%,同比增加41.6%。7月生猪出栏均重下降,市场抛售情绪有所减弱,同时市场扩产势头仍较为积极,猪料继续恢复。1-7月猪料累计同比增加66.4%,同比增幅相较于上月继续下滑,预计下半年在去年高基数情况下,同比增幅料继续下滑,且上半年猪价的大幅下行,跌破大部分企业成本线,导致下半年养殖企业扩产速度有所放缓,猪料增幅也将放缓。蛋禽料累计同比减少10.1%,肉禽料累计同比减少3.8%,水产料累计同比增加10.9%。蛋禽因为7月郑州洪水以及国内疫情影响反复,需求不及预期,蛋禽料同比仍是下降,环比增幅有限。肉禽同时受到猪肉跌价影响,同环比均呈现下降,预计下半年在猪肉价格地位的情况下,肉蛋禽料可能继续下滑。

图5:全国工业饲料生产情况

数据来源:饲料工业协会

图6:猪料分月产量

数据来源:饲料工业协会

图7:蛋禽料分月产量

数据来源:饲料工业协会

图8:肉禽料分月产量

数据来源:饲料工业协会

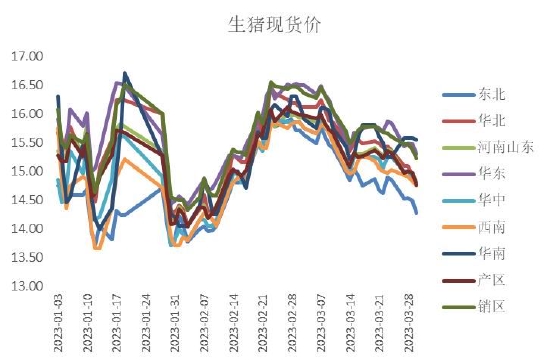

图9:22省市平均猪价(元/公斤)

数据来源:银河期货、wind资讯

图10:22省市仔猪平均价(元/头)

数据来源:银河期货、wind资讯

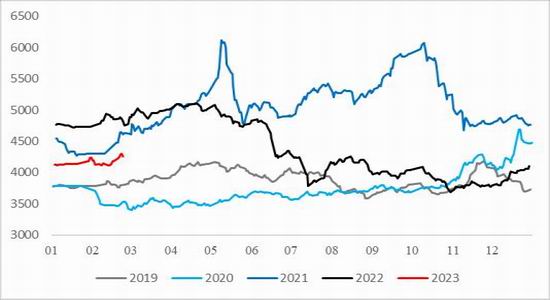

图11:生猪自繁自养养殖利润(元/头)

数据来源:银河期货、wind资讯

图12:外购仔猪养殖利润(元/头)

数据来源:银河期货、wind资讯

图13:蛋鸡苗价格(元/羽)

数据来源:银河期货、wind资讯

图14:鸡蛋价格(元/公斤)

数据来源:银河期货、wind资讯

图15:蛋鸡养殖利润(元/羽)

数据来源:银河期货、wind资讯

图16:肉毛鸡养殖利润(元/羽)

数据来源:银河期货、wind资讯

三、小麦价格持续走强,新玉米上市压力较大

8月深加工玉米收购价基本稳定,其中东北的青冈龙凤仅下跌达10元/吨,山东金玉米下跌40元/吨,目前处于国产玉米传统的青黄不接期,按照季节性规律,该阶段现货偏强,但今年因为国产谷物及进口谷物大量替代,导致目前现货承压。不过因为目前离新玉米大量上市还有一段时间,深加工特别是华北深加工企业低库存情况下,要保持持续生产,加上淀粉价格也得靠玉米价格支撑,暂时也倾向于不大幅压价。不过随着后面新玉米上市量逐步加大,加上东北渠道库存玉米量仍较多且面临着三方资金到期的压力,新玉米的大量上市对持有陈玉米的主体将造成较大压力,新旧玉米一起供应市场的话,现货后期回调压力较大。另外目前深加工玉米需求处于历史低位,东北深加工企业普遍库存较高,补库意愿不强,华北企业常态化低库存,不过新玉米上市临近,总体来说作为涨价发动机的华北深加工提价意愿也较低,反而会在市场情绪整体悲观的情况下,带动市场跌价。经过今年的大幅下跌,市场屯粮意愿也可能大大降低,新粮上市的收购积极性不高也将使得现货偏弱。

小麦价格自8月以来持续走高,主要还是因为下半年是面粉需求旺季,小麦价格节节走高。华北地区小麦8月小麦价格上涨50-60元/吨,而玉米价格涨幅较小或者小幅下跌,8月玉米小麦价差继续缩小,目前华北地区玉米小麦价格在180-240元/吨,8月缩小30-60元/吨不等。预计随着新玉米上市,玉米小麦价格将继续缩小。

图17:青冈龙凤玉米收购价(万吨)

数据来源:银河期货、wind资讯

图18:山东深加工玉米收购价(万吨)

数据来源:银河期货、wind资讯

图19:深加工玉米消耗量(吨)

数据来源:银河期货、wind资讯

图20:深加工玉米库存(吨)

数据来源:银河期货、wind资讯

从季节性规律来看,小麦后期价格有望逐步走高。目前小麦均价大概在2580-2600元/吨,受今年饲用小麦需求旺盛影响,后期小麦价格或有望涨至2650元/吨,小麦后期的波动区间预计在2600-2650元/吨。以小麦价格来测算后期玉米价格走势,我们以小麦和玉米平价以及小麦比玉米贵100元/吨来分别测算,这样对应山东玉米价格分别在2600-2650元/吨,2500-2550元/吨,对应北港价格分别在2500-2550元/吨,2400-2450元/吨,对应盘面价格分别在2500-2600元/吨,2400-2500元/吨,因此从小麦来测算,后期盘面的支撑位我们认为在2400-2500元/吨,具体的位置取决于后期小麦价格的走势。而中期来看,今年市场情绪偏悲观,新粮上市市场屯粮意愿不强,而且新旧玉米如果一起供应市场,那么现货跌破小麦的支撑也很有可能,那么2400元/吨的位置或将因为市场恐慌情绪的释放而被击穿。玉米淀粉目前库存压力仍然较大,在原料玉米价格维持弱势的情况下,下游买涨不买跌,备货意愿不强,预计也将维持弱势探底走势。

图21:济南小麦玉米价差

数据来源:银河期货、wind资讯

图22:济南普麦进厂价

数据来源:银河期货、wind资讯

总体来说,因为玉米的高价格导致替代大量替代,挤占了玉米市场份额,使得供应变得较为充裕,而玉米本身缺口的存在加上替代品逐步去库也使得渠道端挺价意愿较强,玉米和替代品间的价差仍然很高,这种高价差只会继续刺激替代品用量增加,下半年需求端预计也难对玉米有超预期的提振,所以整体供强需弱的格局使得玉米易跌难涨。至少新玉米上市前深加工阶段性补库需求低迷,政策谷物持续拍卖、新玉米上市等都将是压制玉米价格的因素。

而市场可能还停留在北粮南运背景下,东北种植成本决定了新季玉米价格不会低,以今年较高地租下高涨的玉米成本来算到港成本,我们认为这一逻辑在新贸易格局下可能会失效,毕竟现在南方销区不在是只能依赖东北玉米而活,进口及小麦等替代来源的多元化和性价比高都使得国产玉米成本次要选择,若再想给对国产玉米依赖不大的下游客户传导支撑过高的成本可能就讲不通了,因为别人还有其它选择。更何况国内种植以散户占多数,成本差异巨大,某个静态的成本可能很难有较强的约束力,因此我们在新玉米上市压力考验之前不太看好玉米期货走势,特别是现货价格中间有反弹可能也只是弱反弹,反而经过秋收压力考验之后才会是一个比较好的布局多单的时点。

图23:锦州港收购价(元/吨)

数据来源:银河期货、wind资讯

图24:玉米1月基差(元/吨)

数据来源:银河期货、wind资讯

图25:玉米15价差(元/吨)

数据来源:银河期货、wind资讯

图26:玉米淀粉1月基差(元/吨)

数据来源:银河期货、wind资讯

图27:淀粉15价差(元/吨)

数据来源:银河期货、wind资讯

图28:淀粉玉米01合约价差(元/吨)

数据来源:银河期货、wind资讯

第三部分 行情展望

玉米:

国内因为进口及替代增加,供应较为充裕。而目前小麦价格维持低位,在小麦玉米价差仍然较大的情况下,小麦的大量供应将使得玉米替代压力更,也将会使得玉米价格向小麦靠拢,来限制替代。替代品价格低位又使得北粮南运受阻,东北地区渠道库存消化缓慢,压制当地价格,加上深加工企业利润不佳开机低位,深加工需求低迷,价格承压。政策谷物持续投放,也同样压制市场做多情绪。目前市场关注点在深加工价格、小麦价格和政策谷物拍卖成交,以此作为观察市场情绪的指标。随着政策谷物继续拍卖,加上新季玉米陆续上市,玉米小麦价差仍大,南方替代谷物供应充足,深加工在新玉米上市前补库意愿不强,预计中期期价在2400-2560区间偏弱震荡为主。

淀粉:

玉米价格仍维持弱势,原料成本弱势,下游“买涨不买跌”压制下游拿货积极性,不过伴随着淀粉深加工开机降至低位,库存总体持续下降,淀粉供需面开始好转,这也使得近期淀粉走势稍强于玉米。就单边来看,预计淀粉和玉米节奏较为一致,短期偏弱震荡。

【交易策略】:

1.单边:政策谷物继续拍卖,深加工收购价下调,加上新玉米上市压力,玉米及淀粉继续维持空头思路。

2.套利:关注玉米及淀粉15反套,淀粉玉米01价差走缩。

3.期权:买入c2201-P-2480。

银河期货 马幼元