中银国际:QE收缩预期增强 铜价回落

宏观摘要:

随着美国Taper的渐近,美元短期走强或对大宗商品价格形成抑制。国内地产投资面临持续走弱,海外耐用品需求已经趋于回落,内外需的同步回落对经济构成压力。稳增长压力渐增,政策组合“紧信用、松货币、宽财政”的大方向不改。能耗双控措施继续贯彻执行,对于“两高”行业的限产举措将延续。

供需展望:

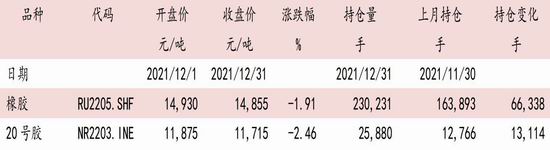

铜:标准干净铜精矿TC最新65.29美元/干吨。9月29日,CSPT在上海召开小组会议,CSPT敲定2021年四季度铜精矿现货TC指导价为70美元/干吨,高于三季度TC指导价为55美元/干吨。7月随着部分矿山新增产能投放增加,铜精矿供应开始增加。终端电线电缆企业和铜杆企业受高铜价影响,开工小幅回落。

价格展望:

预计四季度铜价波动区间[65000,75000]元/吨,受美联储消减QE预期影响,价格反复震荡。

铜精矿供给增加,现货供应逐步回升。现货升水有望回落,库存增加后跨月套利可以尝试卖近买远策略。

一、铜价回顾:冲高回落

铜价在今年5月创出年内新高后,短期进入持续区间整理行情。

图:沪铜指数季度价格走势(元/吨)

资料来源:WIND、中银国际期货

二、当前铜市场运行主要特征

1、期货价格小幅回落

三季度,LME铜季度收盘环比-2.15%,上海期货交易所沪铜主力合约收盘环比-0.28%。

三季度国内外铜价冲高回落,国内期货现货波动收窄。

2、国内现货升水保持高位

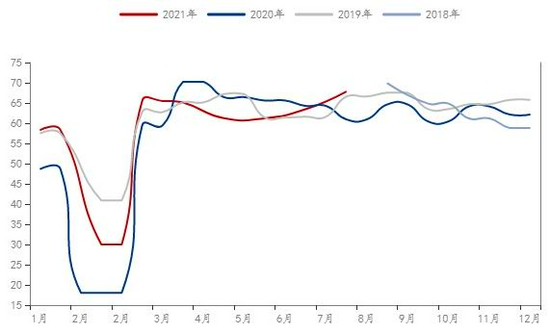

从LME现货升水看,9月LME铜现货平均升水11美元/吨,8月为贴水11美元/吨。从国内现货升水看,9月铜现货升水300元,8月为200元/吨。沪铜今年现货升水保持较强,反映出冶炼企业供应偏少,终端需求稳定,现货市场采购主动。

图:沪铜现货升贴水

资料来源:WIND、中银期货

3、国内外库存处于偏低水平

截至9月24日,全球LME、COMEX、上期所、保税区铜合计显性铜库存58.3万吨,环比-15.9%,同比-1.4%。全球铜库存持续回落,总体库存仍处于2015年以来的低位区域。

图:主要交易所铜库存(吨)

资料来源:WIND、中银期货

三季度沪铜价格延续震荡回落态势,国内现货升水保持强势,库存处于低位,对价格构成支撑。

三、铜供应逐渐回升

1、精矿供应开始回升

根据国际铜研究小组ICSG最新数据,今年6月全球铜矿产量较上年同期增长4.56%,1~6月全球铜精矿累计产量同比增5.21%。其中火法冶炼增长6.5%,湿法冶炼同比增长2%。尽管疫情对铜矿的干扰减弱,但仍存在影响。智利铜矿产量增长2%,火法产量抵消了湿法的下滑。1~6月秘鲁产量增加了17%(2020产量下滑明显),但仍较2019年同期低7%。印尼1~6月铜矿产量增长了72%,原因是该国主要铜矿向地下转移后,产量水平大幅提高。得益于新项目的扩张,刚果民主共和国、巴拿马的铜矿因新产能投产产量增长。

截止2021年1-7月国内铜精矿累计产量100.4万吨,同比增6.8%。铜价保持高位,国内产量增速有望继续回升。

图:全球铜精矿月度产量(千吨)

资料来源:WIND、中银期货

图:中国铜精矿月度产量(万吨)

资料来源:WIND、中银期货

标准干净铜精矿TC最新65.29美元/干吨,较前期明显上涨。智利多家矿山与工人签署新一期用工合同,罢工风险解除。7月后随着部分矿山新增产能投放增加,铜精矿供应开始逐渐回升,预计铜精矿加工费仍将持续上扬。9月29日,CSPT在上海召开小组会议,CSPT敲定2021年四季度铜精矿现货TC指导价为70美元/干吨,高于三季度TC指导价为55美元/干吨。智利政府也计划向矿山征收超额税收,将影响矿山产出的积极性。

2、全球铜冶炼产量逐渐回升

受疫情影响,除中国外全球精炼铜产量低于预期。中国精炼铜产量总体保持增长,产量再创历史最高水平。

今年1~6月全球除中国外精炼铜产量增长了2%,其中铜精矿初级产量增长了4.3%,废铜二次产量增加2%。智利电解精炼铜总产量同比-7%,主要是湿法冶炼产量下滑。在非洲,因湿法项目扩张,刚果民主共和国的精炼产量增长了14%,赞比亚的产量增长了25%,赞比亚2019和2020同期出现了临时关停。美国产量从去年疫情下恢复,产量增长了13%。全球巴西、日本、墨西哥、西班牙、瑞典和俄罗斯等国运行产能出现了不同程度的下降。

7月我国精炼铜产量83.7万吨,同比增10.4%。由于6月检修企业增多,导致产量下滑较明显,但7月铜产量逐渐恢复。2021年1-7月中国精炼铜累计产量599.9万吨,同比增12.1%。阳极板加工费保持稳定,企业精炼产量保持增加,粗炼产量小幅回落。2019-2021年,我国有108万吨产能建设计划,预计年度精炼铜供应增量在50-80万吨之间,冶炼产量保持稳步增长。

2021年1-6月全球再生铜累计产量195.2万吨,同比增1.24%。由于疫情减少了生产活动,再生铜产量增幅缓慢(全球再生精炼铜产量约占总产量的17~18%)。

国内硫酸价格较去年同期上涨4-5倍,弥补冶炼利润的下滑。中部及南方地区的硫酸价格基本可以达到550元/吨以上。1100元的副产品利润,可以一定程度上弥补铜精矿加工费下降而导致的加工费亏损。

图:全球除中国外精炼铜产量(万吨)

资料来源:WIND、中银期货

图:中国精炼铜产量(万吨)

资料来源:WIND、中银期货

中国铜进口

我国精炼铜进口下滑,废铜和阳极铜进口增加。整体需求保持稳定。铜价偏高,进口废铜和阳极板增速加快。

中国海关总署公布的数据显示,7月中国进口精炼铜共27万吨,同比-48.01%;1-7月份累计进口精炼铜207万吨,累计同比-18.83%。精炼铜进口下滑,去年下半年国内需求猛增,但供给不足,导致进口大量增长。中国7月铜矿砂及其精矿进口量约为189万吨,同比-11.72%;1-7月累计进口铜精矿1338.5万吨,同比增5.94%。7月再生铜进口14.9万吨,同比增86.96%,1-7月累计进口再生铜96.9万吨,同比增91.8%。今年我国再生铜进口量大增,弥补了部分精炼铜进口下滑缺口。1-7月我国进口阳极铜57.1万吨,同比增9.67%。

表:中国铜进口量值表

资料来源:WIND、中银期货

3、全球铜维持紧平衡局面

根据ICSG的数据,全球精炼铜消费量在1~6月同比上升3.33%,供应短期1.1万吨。疫情对全球除中国外主要地区的铜终端消费均造成了影响。尽管今年消费出现回升,但仍低于疫情前的水平。全球除中国外表观消费下降9%,中国消费增速稳定。

表:全球铜供需平衡表(千吨)

资料来源:ICSG、WIND、中银期货

中国市场消费高增长带动全球铜消费保持增长,中国铜月度消费量占全球的54.8%,疫情令中国铜消费相对其它地区增加明显。

图:中国和全球铜消费(千吨)

资料来源:ICSG、WIND、中银期货

图:全球铜供需缺口(千吨)

资料来源:ICSG、WIND、中银期货

4、中国铜终端消费

铜线杆:主要铜杆企业开工率约为71.27%,较上周增长0.55个百分点。中秋节前部分下游企业有备货的情况,再生铜制杆仍未有价格优势,从而持续提振了精铜杆的消费。但由于下游电力及漆包线端口没有亮眼表现,整体开工率仍未见大幅增长。

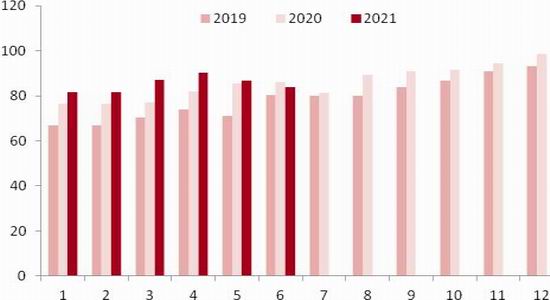

图:中国铜杆企业产能利用率(%)

资料来源:钢联、中银期货

图:中国铜管企业产能利用率(%)

资料来源:钢联、中银期货

铜板带企业新增订单环比回落,多数黄铜带企业表示,下游电器行业因港口缺货柜的问题仍未有效改善,致使出口订单放缓,下单速度亦放缓。

8月铜管开工率季节性回落,从下游订单结构来看,来自家用空调领域的订单有所下滑,8月重点空调企业排产计划环比下降14%,对铜管需求造成影响。但中央空调领域需求表现突出,在内外销市场双增长的驱动下,淡季不“淡”。

图:中国铜板带企业产能利用率(%)

资料来源:钢联、中银期货

图:中国铜棒企业产能利用率(%)

资料来源:钢联、中银期货

综上所述,铜精矿加工费出现回升,国内冶炼厂检修结束,国内精炼铜产量开始回升但仍低于精矿增速。下游企业开工率淡季下滑,终端产品出现涨价,下游采购量受一定的限制。

四、影响有色金属价格的经济和汇率因素

1、主要全球经济稳定向好

经济合作组织OECD预测2021年中国GDP增速8.53,美国6.86。2022年中国和美国的GDP分别为5.8和3.56。从OECD的领先指标看,中国和欧洲领先指标增速较快,美国和日本偏慢。

美国2021年二季度GDP增速为6.6%,中国二季度GDP增速为7.9%。欧元区二季度GDP为14.8%;日本二季度GDP增速7.6%,全球GDP增速均快速回升,欧洲和日本步伐开始加快。

美国2021年8月制造业PMI指数59.9,7月59.5,继续保持高位;中国8月PMI为50.1,7月为50.4;欧元区9月PMI为58.7,8月61.4;日本8月PMI为52.7,7月53。全球主要经济体制造业总体仍处于增长区间。预计全球四季度GDP增速也将继续稳步回升。

图:主要经济体GDP走势

资料来源:WIND、中银国际期货

图:主要经济体PMI

资料来源:WIND、中银国际期货

2、美联储维持原有货币政策不变,但将放慢资产购买步伐

2021年9月23日,美联储将基准利率继续维持在近零水平,但表示加息可能会比预期早一点,有半数委员会成员现在认为首次加息将在2022年发生。美联储还大幅下调了美国今年的经济增长预期,同时表示可能很快就会放慢购买债券的步伐。

美联储9月议息会议传递出超预期鹰派信号:(1)暗示将在11月宣布Taper,并于明年年中完成;(2)FOMC点阵图隐含的加息预期较6月进一步上调,预期2022年加息的委员达到9人(6月为7人),形成9:9平票;仅有一位委员认为2023年不会加息,9位委员认为届时利率会达到1%以上,即加息至少4次。在正式开始Taper之前,加息预期可能都不会是市场交易的重点。

美国财长耶伦表示如果国会在10月18日之前不采取行动提高或延缓债务上限,财政部可能会用尽其非常措施,美国可能在10月18日前触及债务上限。

美国8月CPI为5.3,核心CPI为4,均远高于美联储设定的2%的通胀目标。美国劳动力人口数量还没有恢复到疫情前的水平,新增非农就业人数持续增加,预计不久即可基本符合美联储的就业要求。

图:美国CPI和核心CPI

资料来源:WIND、中银国际期货

图:美国国债收益率

资料来源:WIND、中银国际期货

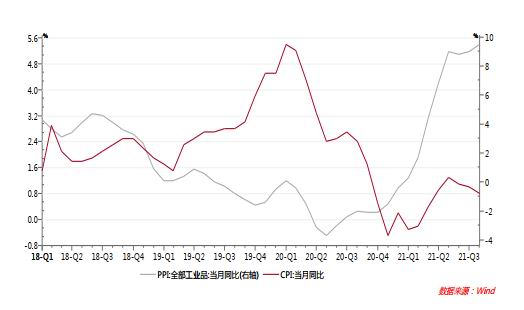

3、国内保持稳健的货币政策,下游原材料价格上涨压力较大

8月中国制造业PMI为50.1,低于前值的50.4。8月中国非制造业PMI为47.5,低于前值的53.3。8月长江商学院BCI为50.0,低于前值的54.6。8月通胀数据,CPI同比上涨0.8%,低于预期,PPI同比继续上行至9.5%,再超市场预期。受能耗双控、限产等政策影响,供给端约束仍将带动工业品价格高位震荡。但随着中下游企业盈利被持续挤压,保供”政策的力度或也将进一步加强。

9月24日,央行召开三季度货币政策委员会例会。对于经济定调,三季度例会相对更偏谨慎,但三季度仅有“经济恢复不稳固、不均衡”的表述。三季度例会延续了7月底央行下半年工作会议的提法,指出“有序推动碳减排支持工具落地生效”,较二季度例会“研究设立碳减排工具”更进一步。对于近期部分房企的信用风险事件,例会也给出了回应,指出“维护房地产市场的健康发展,维护住房消费者的合法权益”,这表达出:1)央行对风险事件的关注度提升,在维护“健康发展”的基调下,整体影响可控;2)不排除会有微调,但地产调控系统性松动的可能性偏低,“房住不炒”才是“健康发展”,调控政策放松表述上一般会对应支持住房合理需求等;3)“住房消费者的合法权益”应主要指期房交房等。

图:中国GDP、M2

资料来源:WIND、中银国际期货

图:中国PPI、CPI

资料来源:WIND、中银国际期货

4、我国面临的总体环境

随着美国Taper的渐近,美元短期走强或对大宗商品价格形成抑制。国内地产投资面临持续走弱,海外耐用品需求已经趋于回落,内外需的同步回落对经济构成压力。稳增长压力渐增,政策组合“紧信用、松货币、宽财政”的大方向不改。能耗双控措施继续贯彻执行,对于“两高”行业的限产举措将延续。

中银国际期货 刘超