白酒团购,隐秘的繁荣

出品:新浪财经上市公司研究院

作者:浪头饮食/肖恩

翻开五粮液2017-2019年的年度报告,里面没有搜索到任何关于“团购”的字眼,但在2020年的年报中“团购”出现了5次,而今年的半年报中就出现了4次。

数据显示,自2020年开始发力团购以来,五粮液的团购渠道占销售比已经提升至20%左右的高水平,2021年更是有望实现团购占比30%。上半年由于团购业务的突飞猛进,五粮液的直销渠道实现了251%的同比高增长。

从2017年“二次创业”以来,五粮液的渠道策略先后经过了大商制、小商制扁平化、百城千县万店工程、控盘分利、团购等模式摸索。

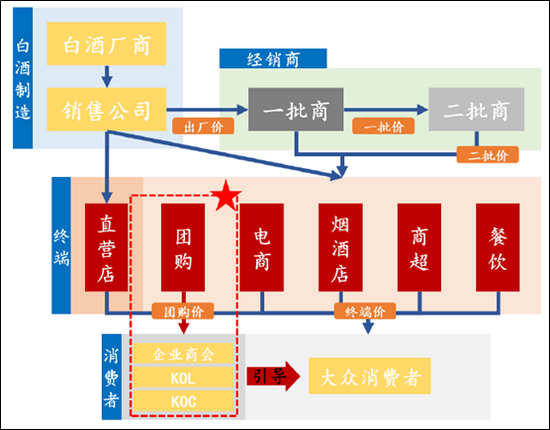

而从2019年开始,营销老手洋河则逐渐从“1+1”深度分销,逐渐过渡到“一商为主、多商为辅”,做大做强核心经销商的同时,希望其发挥客户资源优势,进军团购渠道。

缘何五粮液和洋河都选择发力团购渠道,做强厂商协销呢?

团购,由来已久

团购,顾名思义,即团体购物,指一群消费者(个人或组织)团在一起,以更优惠的价格(比传统价格低15%左右)或条件购买商家某一类或某个商品的购买方式。

这种购买方式,因为是一次性大宗订单,可以快速提升企业销量。此外,通常团购的中间商和环节更少,省去不少中间差价和费用,销售利润率也更高。

增收又增利,所以美团到店团购业务才能发展壮大。但白酒的团购似乎比美团出现的还要早。

白酒消费的团购渠道,早先兴起于2005年左右,其背后的主要原因是当时国民经济快速发展,白酒消费升级趋势开始显现。这推动了中高端白酒的销售,使得核心消费者(KOL、KOC)在白酒消费中的引领作用开始凸显。

为了争夺这部分核心消费者,以团购商、资源强的经销商为支点的团购渠道便应运而生。典型如洋河的“盘中盘”、“4+3”模式,就是团购的雏形。那个时候,洋河在一个地级市,一般有50家终端团购商和10-20家非终端团购商。

2004-2012年洋河的营收CAGR达到近60%,以蓝色经典为代表的中高端产品占比持续提升。2011、2012年,团购主导的产品如梦之蓝、天之蓝、酒鬼酒等收入增速均明显超行业平均,酒鬼酒2012年的团购渠道占比就已经达到了80%。

这也是我们普通消费者在商超、酒店等渠道较少见到酒鬼酒和内参的原因。

由于团购渠道一般适用于中高端白酒,普通百姓较少会成为目标群体,接触较少。简单来说,团购是一种类似VIP的销售方式,目标消费群体是比较集中的、消费能力比较强的人群、企业等,非富即贵,像高净值人群、企业老板们、还有限制三公消费之前的党政领导们等。

酒企通过多种手段(包括品鉴会、赠酒、会议赞助、文体活动、义卖捐赠、事件行销等)来培育和服务这些意见领袖,获得认可后,再以其为中心进行团购扩展,包括企业团购、单位团购、公务及商务用酒等,带动群体消费的潮流。

团购,品牌力须过硬

对于消费品来说,业内人士常常说及三力:产品力、渠道力、品牌力。现如今中高端白酒的产品力基本都过关,而聚焦在KOL中高端白酒的团购渠道本身就是渠道力的体现。

因此,在团购渠道中发挥着基础性作用的则是品牌力。

由于白酒作为中国社交场景中非常重要的情感介质,品牌力折射出各自所表征的品味、实力与情怀,对于KOL、KOC而言尤其重要。

在经济学中奢侈品(凡伯仑商品)承载炫富和社交的心理需求,奢侈品的价格越高会带来越大的炫富和社交效应,需求上升。

今世缘的团购主要是国缘的对开和四开,目标群体是300-600元的次高端消费群体,洋河则主打蓝色经典“男人的情怀”,主要是梦之蓝,而五粮液的团购则主要是主力大单品52度普五,主打高端商务、承接茅台之下空白市场。

此外,在消费升级,或者消费棘轮效应下,意见领袖选择引领的品牌力和产品档次,是逐渐走高的。因此,并不是所有的白酒产品都能走团购渠道,比如光瓶酒,一方面经济上不划算,另外意见领袖也不愿意宣传。

即使如此,在琳琅满目的中高端产品角逐中,团购渠道的门槛也算不上高。

名牌中高端白酒,只要投入资源,似乎都能介入团购。因此从2010年以后,在洋河、郎酒、五粮液的引领下,团购渠道的模式同质化竞争非常严重,竞争激烈催生了“灰色公关”,甚至贿赂。

但做好并不容易。品牌力过硬是一方面,团购营销更多是通过各种社会资源整合带来的集体性消费,客户关系是各种社会关系的衍生物,对团购商、经销商的要求相当高,要求经销商在当地有相当深厚的背景,利用经销商的资源对意见领袖和组织逐个渗透。

因此才有业内常说的:外行做半年,不如内行一句话。资源、关系的积累,并非一朝一夕的功夫。

团购,隐性繁荣

在今年半年报中,19家上市白酒公司提及团购的企业有9家,基本上都是一句带过,涉及数据的仅有五粮液和山西汾酒。

山西汾酒的直销(含团购)为2.34亿元。由于团购业务增长迅猛,五粮液上半年的直销渠道实现了251%的同比高增长。由于五粮液直销收入占比为20%,大致判断五粮液的直销多数是由团购构成的。

五粮液自2010年来对大商制进行变革,提升渠道管控力和扩大团购占比,渠道趋于扁平化。尤其是2020年来,五粮液进一步加大团购渠道的投入,团购化成为目前五粮液渠道变革的最新方向。董事长曾从钦提出,传统渠道总体不增量,公司将同经销商打造企业级团购等新的增长点。

其余大多数公司,不仅没有详细的公开数据,在财报中提及次数也有限,投资人和大多数消费者并不知道团购的繁荣。但有行业专家预测,团购渠道的销售占据白酒整体销售额的30%~40%,这可以从半年报中对团购只字未提的酒鬼酒有个大致了解。

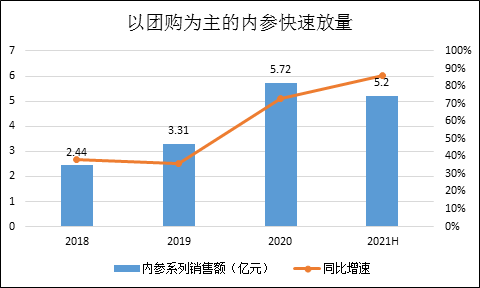

酒鬼酒在价格上叫板茅五泸的大单品内参系列,主要侧重团购渠道销售,相比之下中低端产品酒鬼系列则侧重商超、烟酒店等终端网点。今年上半年,内参系列销售5.2亿元,同比增长86.13%,上半年就接近去年全年的销售额。

而在洋河这一轮改革中,梦之蓝与海天系列划归为不同的营销团队。海、天部以传统渠道为主,而中高端梦之蓝部,则以团购渠道为主,考核侧重团购客户的开发活动和品鉴活动。

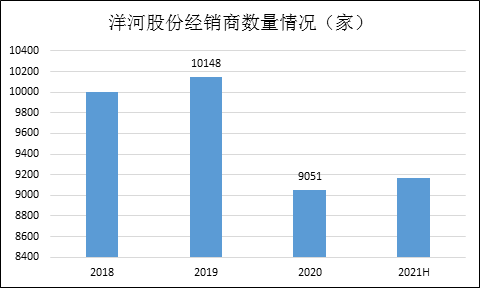

团购渠道增加的背后,是经销商数量的锐减,2020年洋河经销商数量减少了1097家,超上一年的10%,经销商保证金较年初的26.68亿元骤降至至3.02亿元,我们或许可以从洋河的终端经销数量一窥其团购渠道的繁荣。

而据券商调研数据,早在2013-2014年,洋河的团购业务占比已经达到40%左右。上半年中高端品牌产品营收增长达到16%,呈现出复苏迹象,这其中团购渠道有着重要贡献。

同为苏酒的今世缘则是从政务团购起家,后延伸至商务团购,以政商群体带动大众消费,是典型的“学院派”团购路径。采用五粮液和洋河都在追求的厂商协同的加强管控模式,形成厂商利益共同体显得更加稳固。

尤其是旗下高端品牌国缘,自创立起就侧重政务、商务培育,借助政府扶持、同乡关系、政务关系等拓展团购渠道。但国缘的团购渠道密度相对较低,经销商数量较少,且仅在淮安、盐城等核心地区占比较高。今世缘在淮安大区和盐城区的营收自2016年的8.73亿元增长至2019年的16.75亿元,3年翻一倍。2020受疫情影响增速有所放缓。

在白酒总体销量持续萎缩的背景下,缩量竞争趋于激烈,而在产品力基本定型、品牌力“天注定”的情况下,渠道模式的竞争在当中起到的作用愈发明显。这当中,团购渠道随着消费升级、产品高端化、体验个性化越来越受到酒企的重视。未来,在品牌为先的竞争中,团购以高端消费者为目标,推动价格和品牌向上,进而引导整体动销,或是厂商协销的重要表现形式。