人民幣升破6.4!巨頭引力行情延續,熱點全面開花

來源:Wind資訊

本週二,兩市多個行業均錄得上漲,無極端下跌情況出現。在行業巨頭最新動向消息催化下,養殖、鴻蒙、磷化工、特高壓、鋰電池和海運板塊表現活躍。

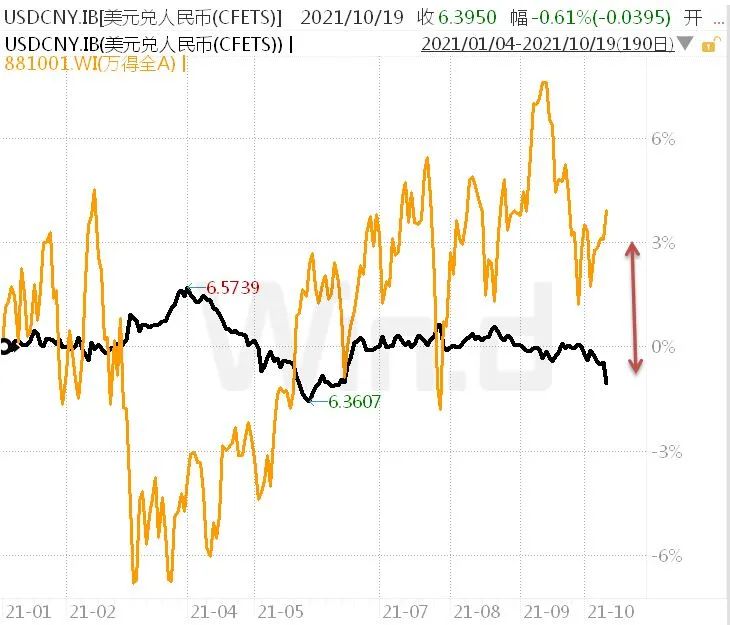

在岸人民幣兌美元接連拉昇,並於本週二升破6.40關口,創6月中旬來高位至6.3991。北上資金迴流,Wind數據顯示,北向資金本週二全天淨買入39.06億元,其中滬股通淨買入17.55億元,深股通淨買入21.52億元。本週一,北上資金曾大幅淨賣出超80億元。

//巨頭引力//

新能源方面,華爲+特斯拉投資佈局,行業景氣度再獲支撐,預期再拉高。

在迪拜召開的2021全球數字能源峯會上,華爲數字能源技術有限公司與山東電力建設第三工程有限公司成功簽約沙特紅海新城儲能項目,雙方將攜手助力沙特打造全球清潔能源和綠色經濟中心。據悉,該項目儲能規模達1300MWh,爲迄今爲止全球規模最大的儲能項目,同時也是全球最大的離網儲能項目,戰略意義非凡。

迄今爲止,全球已有137個國家承諾了“碳中和”目標。

華爲智能光伏CTO Hariram Subramani表示:“未來太陽能、風能等清潔能源將成爲主力能源,但新能源的不穩定是當前亟需解決的重要問題之一。儲能成爲構建新能源系統的重要基礎和關鍵技術。”

據光大證券預測,到2025年,我國儲能投資市場空間將達到約0.45萬億元,2030年增長到1.3萬億元左右。

A股市場儲能板塊年初至今漲幅超過50%,跑贏大市。

特斯拉在前段時間召開的股東大會上表示,該公司在2020年採購了汽車市場26%的電池。其CEO馬斯克稱,目前特斯拉採購的電池主要用於汽車生產,但未來儲能業務還將進一步提升特斯拉對電池的需求,該領域對電池的需求預計與汽車將不相上下。

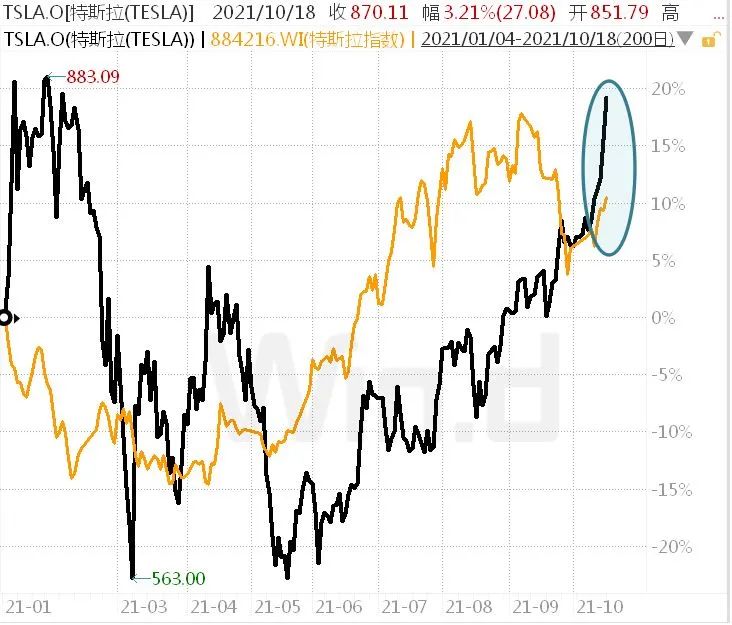

特斯拉股東大會之後股價接連上漲,帶動了A股特斯拉指數反彈。

本週一,特斯拉年內第二次在鎳採購方面佈局,與礦業公司普羅尼資源達成協議,購買約4.2萬噸鎳,提振了有色行業情緒。

養殖板塊方面,行業復甦前夕,巨頭募資暗示底部到來。

本週一晚間,牧原股份發佈三季報稱,實現營收147.44億元,同比下降18.68%;實現歸母淨利潤虧損8.22億元,同比下降108.05%。據悉,牧原股份10月18日召開三季報電話會議,睿遠基金、高瓴資本、高毅資產、淡馬錫富敦等多家機構參與。

牧原股份還同時發佈2021年度非公開發行A股股票預案,公司擬向控股股東牧原集團非公開發行募集資金總額不超過60億元,在扣除發行費用後將全部用於補充流動資金。這次非公開發行募集資金,被市場視爲大股東增持,股價隨即給出正反饋。

國泰君安研報稱,此前市場普遍預計豬週期反轉在2022下半年至2023年,三重原因導致反轉時間提前至2022年6月:企業虧損空間換時間;低估低效養殖戶產能去化;忽略了增重產能帶來的額外彈性。

// 人民幣升值與A股走勢 //

歷史數據顯示,人民幣兌美元走強,A通常表現較好。

作爲對比,2021年5月底人民幣快速升值,當時北上資金大舉買入,曾一度單日淨買入超200億元,一週時間買入400多億元。

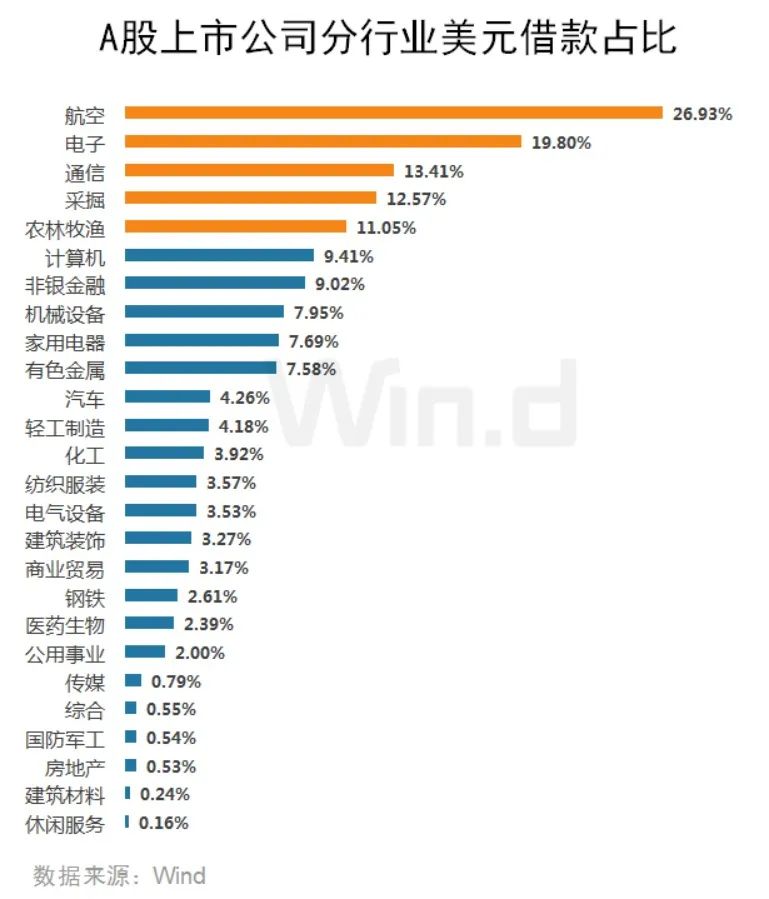

行業方面,外匯負債類行業將直接受益人民幣升值,尤其是美元負債,美元貶值會造成一次性的匯兌收益。

Wind數據統計顯示,2020年,A股所有上市公司美元借款合計約9116億元(航空公司包括租賃負債),佔A股總借款5.94%。

分行業看,美元借款佔全部借款比例超過10%的有5個行業,分別爲航空、電子、通信、採掘和農林牧漁。

中金公司表示,展望後市,預計偏緊的短端流動性和較強的出口增長仍將支撐人民幣匯率,在美元流動性沒有實際收緊之前,人民幣大概率區間震盪。在之前發佈的報告中提到,中國4季度出口仍可能維持較強增長並且預計美聯儲真正開始Taper可能要在年底,因此,在美元流動性未實際收緊之前,人民幣匯率可能繼續得到支撐、大概率區間震盪。

西部證券稱,本輪Taper影響跨境資金流出進而使人民幣匯率承壓的影響有限。主要原因有三:

第一,受到全球金融嚴監管政策限制,跨境資金規模佔我國GDP的比重較上一輪減少明顯;

第二,隨着境內企業的外匯風險管理能力不斷提升,境內企業並不一定需要在美元升值時降低美元負債,這意味着2014-2015年人民幣貶值週期裏形成的“人民幣貶值-境內企業償還美元債務-美元需求增加”的負反饋機制有望被打破;

第三,疫情以來,我國經濟的率先復甦,國內出口的強勁表現,整個境內銀行體系內美元流動性充沛。基於以上,判斷跨境資金對人民幣匯率的影響能力在減弱,對於未來人民幣匯率的研判應該把重心放在出口、主要國家經濟政策等其他方面。

(Wind綜合整理自市場公開信息、機構研報等)

▪