自主品牌新冠军长安汽车的近忧与远虑

盈利能力不足、新能源核心技术缺位,制约着长安汽车的增长前景

文|尹路刘丁

长安汽车(000625.SZ)是今年中国乘用车市场上表现最亮眼的品牌。

根据乘联会的销量统计,今年前9个月,长安汽车反超吉利,成为自主品牌销量新一哥, 34.9%的同比增速也仅落后于比亚迪和上汽通用五菱,但考虑到长安的均价显著高于五菱,去年的基数显著高于比亚迪,增速含金量最高的当属长安。

除了增速亮眼之外,长安汽车还有一个特点——在国内所有大型汽车集团当中,长安是唯一自主品牌扛旗,摆脱合资品牌依赖的。长安福特、长安马自达曾经是长安的销量和盈利主体,如今自主品牌已经成为长安汽车的主心骨。

但是,高增长与摆脱合资依赖这两大成绩背后,长安汽车也存在两大隐患,近忧是盈利能力不足,远虑是新能源技术研发不足。不解决这两个问题,长安汽车的高速增长将难以为继。

01

盈利能力不足

中国自主汽车品牌盈利能力不足是行业痼疾,这一点长安也不例外,但长安盈利能力不足的原因与大部分自主品牌不同。

国内汽车自主品牌盈利能力差,主要原因都是缺乏打造畅销产品的能力,比如此前《财经十一人》曾经研究过的比亚迪,因为缺乏爆款产品打造能力,不论是销量还是盈利能力都在不停坐过山车。

而长安汽车则不一样,在爆款打造方面,长安是有漂亮战绩的。2021年1-9月的车型销量排名上,自主品牌占据绝对优势的SUV车型方面,长安CS75高居第二,而且长安是唯一一个有两款车进入销量前15的自主品牌。

在合资品牌还显著占优的轿车领域,仅有两个纯自主品牌轿车车型位居前15,其中就有长安的逸动。

不论在SUV还是轿车领域,长安自主品牌都有销量非常不错的代表车型,而且CS75和逸动这两款车并不只是今年卖得好,自从2013年推出逸动,2014年推出CS75以来,这两款车型只要在售就一直是长安的销量主力,二者相加年销30万辆以上是正常表现。

不论是SUV还是轿车,长安都有长期畅销的爆款车型,这在国内自主品牌当中是独一无二的。长城只有SUV畅销,吉利虽然在两个榜单中也都有上榜车型,但近几年销量增长乏力,产品更新迟缓,在销量表现上已经被长安全面超越,丢掉了自主品牌一哥的位置。

理论上讲,爆款车型理应带来很好的盈利表现,比如长城在打造出爆款车型哈弗H6之后,利润额就直线上升。

长城在推出H6车型之后,随着销量的爆发,利润也随之爆发,2016年销量、利润均达到峰值,随后H6车型进入寿命中后期,销量开始波动,同时长城汽车的净利润也相应下滑,这是一个符合常理的经典畅销车型与利润之间的变化关系。

而长安汽车则不同,用CS75的销量与长安汽车的同期净利润对比,我们会发现,在CS75上市的前几年,畅销车型与利润之间的关联关系还是正常的,但从2019年开始,销量与利润之间的关联度就不存在了。

通过长安与长城这两个同样具备经典畅销车型打造能力的企业的关键数据对比,不难发现,经典车型的确可以为企业打来盈利能力的显著增强。不论是H6还是CS75前几年的表现都能支持这一判断,所以长安汽车盈利能力不足存在畅销车型以外的影响因素。

经过对长安汽车业绩数据的分析,以及相关采访之后,《财经十一人》认为,长安汽车盈利能力不足的原因主要有三:1、合资品牌溃败的巨大拖累;2、自主品牌虽有爆款车型,但车型数量过多,少数爆款车的盈利被大量非畅销车型稀释;3、管理、销售费率高过同行平均水平,存在浪费。

02

合资品牌长期失血后断崖下跌

合资品牌边缘化是长安面对的独特问题,其他手握合资品牌的大型国有汽车集团,其合资部分都是集团销量、利润的双重奶牛,但长安汽车集团旗下的合资品牌销量已经在集团内部边缘化,特别是长安福特的溃败,严重拖累集团业绩。

合资占比低,并不一定是坏事,摆脱合资依赖,一直是国内几家大型国有车企的目标。但遗憾的是,长安的合资占比并非主动降低的,而是合资品牌发生了严重问题导致的。合资销量的下滑直接带来的是整个长安汽车集团的利润大幅下滑,甚至在2019年陷入亏损。

对比合资销量与集团净利润的变化,很容易发现两者几乎完全同步。集团虽然在销量上摆脱了对合资品牌的依赖,但是盈利依然是合资品牌起决定作用。

从数据上看,合资部分的溃败始于2018年,2018年-2019年,长安的合资车销量连续两年腰斩,从百万跌到30万,下滑幅度创中国市场纪录。崩盘原因主要有两个:1、连续几年高发的质量投诉消耗了消费者的信心;2、不尊重中国市场的规律,强行引入三缸车型,导致消费者大规模用脚投票。

从2013年开始,关于长安福特旗下多款车型断轴的投诉就一直未曾停止,长安福特先辟谣称无质量问题,不存在召回计划,但随即在2013年底公开召回8万多辆翼虎车型,更换转向节。但更换之后,关于断轴的投诉依然时常见诸报端,也有部分汽车技术专家质疑翼虎等福特旗下车型在转向节的设计和材料上存在问题。

除了断轴,针对双离合变速箱的投诉也长期困扰着长安福特。2010年起,搭载于福特多款车型上的双离合变速箱在使用几年之后,陆续出现漏油、抖动、异响等故障现象。关于双离合变速箱的投诉虽然热度没有断轴那么高,但十多年来一直未曾间断。

2021年“315”晚会,福特双离合变速箱的缺陷被曝光,但这次曝光并没有引发大反响,福特车主论坛上有车主认为,这次曝光只是把车主间流传许久的问题说出来而已,大家早已习以为常。

断轴、双离合,从2013年开始,围绕这两个关键词,对长安福特的投诉从未间断,连续不断的投诉和负面新闻消耗着消费者对品牌的信心。根据J.D.Power的数据,中国汽车消费者的换新周期集中在2-3年的有21%,3-4年的有15%,4-5年的为17%,过半消费者在5年内换车,从2013年起持续发酵的各类负面,到2018年开始结出恶果。

以长安福特旗下最具代表性的福克斯和翼虎两款车为例,在2013销量达到巅峰40万辆之后,福克斯的销量就一直在下滑,2018年跌幅最大,一年跌去了近三分之二。翼虎2013年上市,除了上市次年销量上涨之外,从2015年开始也一直在下滑。

可见福特并非是2018年突然失去市场的,而是从2013年开始就持续失血。只是在2013年-2017年期间,还有福睿斯等新款车型的销量和整体汽车市场的增长来补充大盘,业绩还不是很难看,但颓势早已积重难返,随着中国汽车市场进入存量竞争阶段,福特几乎无法获得增换购车主的信赖,断崖式下跌随之而来。

雪上加霜的是2018年底,福特旗下多款车型全系换装三缸引擎,这对消费者信心又是一次重击。对于三缸引擎,中国消费者一直充满质疑,但也并非所有三缸车型都惨败收场,本田引入三缸引擎,对销量影响微乎其微。但长安福特的三缸车型却遭遇惨败。

其中除了消费者本身对三缸引擎信心不足,更重要的原因在于福特品牌形象与三缸机的技术特点背道而驰。三缸机的优势是低能耗、低排放。但福特一直强调驾驶乐趣和车辆性能,特别是福克斯,一直以驾驶乐趣为主要卖点。品牌卖点与三缸技术特性背道而驰,消费者的最后一点信心也被消耗殆尽,用脚投票。2019年,长安福特销量跌破20万辆,仅有2016年巅峰时期的20%,整个长安的合资部分销量之和也险些跌破30万辆。

对长安福特来说,虽然2020年和今年上半年销量有所回升,但整体颓势难以扭转,因为福特总部为了集中资源用于新能源转型,收缩了大部分传统乘用车业务,在北美大本营,固守皮卡和SUV领域,放弃轿车市场。在印度、巴西以及欧洲,关闭工厂,收缩产品线。

对长安福特来说,最大的影响是放缓了新产品投放节奏,这导致2015年以来,长安福特一直缺乏重磅新车投放市场,现有车型均进入了寿命末期,不论是技术水平还是设计语言,都不符合现在的市场潮流,小修小补虽可以挽回一些销量,但已无力回天。

长安为了挽回福特的颓势,也做了诸多尝试,2021年投放的一款新车EVOS是典型代表,这款车完全由长安福特中方团队主导开发,车内1.1米宽的大屏幕,各种触控屏取代实体按钮的设计,多种高级别辅助驾驶配置,更加丰富的智能座舱功能,这些都带有鲜明的中国车企风格。

《财经十一人》与多位实际体验过这款车的媒体同行们沟通,大家的一致观点是这台车一点都不像福特,甚至都不像一台燃油车,除了商标,这更像是国内新势力造车的设计语言。除了中方团队主导开发新车,现款车的升级中方参与度也在提高,从年初至今一直传闻,中国市场销售的新款福克斯将配备长安研发的四缸“蓝鲸”发动机,以挽回被三缸机影响的销量。

一位长安福特的前工程师说,外方在合资公司的话语权的确在下降,“他们拿不出新车、新技术,中国市场又有这么大的需要,那我们只能自己上了。”这句话其实同样适用于整个长安集团从2019年至今的状况,合资溃败,指望不上了,那就只能自主品牌顶上,但随之暴露出的就是自主品牌长期以来薄利多销,增收不增利的短板。

03

销售费用和管理费用过高

根据长安官网数据,长安旗下共有长安、欧尚、凯程、跨越四个子品牌,每个子品牌旗下在售车型都超过10款,长安、欧尚以乘用车为主,凯程、跨越以商用车为主。自主品牌的年销量自2009年以后就一直保持百万以上的销量,2016年达到峰值,接近200万。但自主品牌的利润却一直很不理想,销量和利润之间没有明确的关联关系。

增收却不增利,是国内自主品牌车企的通病,根源在于缺乏畅销车型打造能力,所以只能依靠多生孩子好打架的策略,撞大运式的不断投放新车型,看能不能试出几个畅销的,哪怕单车不够畅销,车型足够多,覆盖市场足够广,总销量也能表现不错。

这种策略带来的最大问题就是车型生命周期短,车型的先期开发成本无法有效分摊,于是带来两种后果,或者降低研发投入导致车型产品力下降,或者承受高投入带来的亏损。

长安虽然已经在打造畅销车型方面取得了不俗的成绩,但是前期多生孩子好打架遗留下的问题依然在拖累其盈利能力。在长安旗下的四个自主子品牌当中,畅销的只有长安的CS、UNI和逸动,以及欧尚的X系列,其余占比超过80%的车型在市场上的销量都很一般。少数几个畅销车型的盈利被大部分非畅销车型稀释,导致长安自主部分即便打造出了畅销车型,却依然增量、增收不增利。

除了合资溃败与自主增收不增利的痼疾,长安集团在盈利能力上还有一个短板——销售费用和管理费用高。

综合对比国内主要汽车集团的销售费用占比,我们发现长安的销售费用占比与上汽、广汽集团相近,但高于长城、比亚迪、吉利。但上汽、广汽有合资车型的高利润支撑,销售费用高可以承受,而长安的产品结构已经与长城、比亚迪、吉利相似,没有高利润的产品支撑,销售费用直接影响了品牌的盈利能力。

2020年和2021年,销售费用的占比有所下降,据《财经十一人》从长安汽车工作人员处了解,原因是此前经销商的销售返点、折扣折让都是计入销售费用的,从2020年开始,这些费用不再计入,而是直接从收入中扣除。这一操作并不影响最终的盈利数据,但是销售费用占比会下降,真实的销售费用和此前相比并没有显著变化。

销售费用除了占比偏高,与销量之间的关联关系弱也存在问题,销量增加,销售费用同步增加正常,但是在销量严重滑坡的年份,长安的销售费用并没有相应减少。

销售费用主要有两大部分,营销费用和经销商费用。据一位熟悉经销商的行业人士介绍,经销商费用属于销售费用中的刚性部分。在销量上升期,多开一家店,就能带来更多的销量和收入。但是当销量陷入下滑之后,经销商费用也是砍不掉的,给经销商的福利补贴政策不能随意缩水,否则会引发大面积退网关店,这样的代价是任何主机厂都无法承受的。

营销费用包括广告、用户运营、线下推广活动等,这部分费用的弹性较大。2018-2020年,长安汽车的促销、广告及销售服务费用分别为29.8亿元,22.2亿元和25.7亿元,大幅超过2017年12.5亿元的水平,是销售费用中最主要的部分,但并没有起到良好效果。

长安汽车的经销商人员表示,长安汽车的促销活动非常多,基本上周周不断,甚至有的新车型刚刚上市就会有现金优惠,但是优惠幅度普遍不大,对消费者的吸引力不足,甚至因为长期促销,导致消费者兴趣不足,促销几乎无法拉动销量。

此外,在广告营销方面,近年来长安也是频频翻车,今年春节时,因为即将引入Mustang车型,长安福特在牛年春节发了个“中国马年”的营销海报引发群嘲。5月份又发了一次车辆高速行驶掀裙摆的低俗广告,遭大范围抵制。

在长安福特的一家新媒体投放代理商处,《财经十一人》看到过2020年第二季度的图文稿件投放计划,一个季度80多篇投放,超过80%是三缸机的内容。这种投放不论是作为执行方的代理公司,还是上刊的各个媒体,都认为完全是反效果,只会不断强化消费者对三缸机的厌烦。

经销商费用不能也不敢降,营销费用为了挽救销量,也不能减,但不论是销售终端还是营销效果,最终的表现都差强人意,销售费用成为了吞噬长安汽车盈利空间的重要原因。

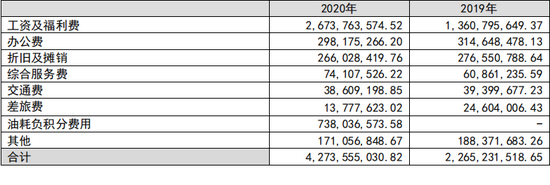

管理费用方面,不论是和民企长城、比亚迪相比,还是和大型国企上汽、广汽相比,长安的管理费用占比都长期偏高。在人力资源成本和管理成本上,长安的管控不够精细。而且在2020年,管理费用异常增高,比2019年的23亿元增加20亿元,几乎翻了一倍,据年报中体现,这主要是因为工资及福利费用增加13.1亿元,以及油耗负积分费用7.38亿元。

工资及福利费用的大幅度增加主要是因为2020年7月公布的股权激励计划,并非异常增长,但7.38亿元的油耗负积分费用则凸显了阻碍长安汽车持续增长的最大不足,新能源技术储备少,研发进度慢。

04

最大隐患:缺乏新能源技术积累

盈利能力差是国内车企,特别是依靠自主品牌的车企的通病,也是长安汽车扭亏为盈的近忧。虽然还存在很多问题,但在合资倒下,自主品牌被迫扛旗之后,不论是产品投放、技术研发、盈利表现,长安汽车都已经在逐渐转好。

但是长安汽车要想持续保持增长,就必须尽快补上新能源这一课。长安新能源的销量完全依靠低价的奔奔EV。在2021年1-9月的销量排名中,长安仅有奔奔EV一台车排进前15,销量53155台,而主要竞争对手宏光MINI EV的销量高达256661,差距超过20万辆。

除了奔奔EV之外,长安的在售新能源车型均是在CS和逸动系列车型上衍生而来的“油改电”车型,既缺乏产品亮点,也缺乏技术亮点,在目前智能、续航、动力全方位竞争的新能源市场缺乏竞争力。有消费者吐槽说,长安的UNI系列燃油车都比长安新能源更像新能源车型。

依靠这样产品力不足的车型,长安新能源的销量表现惨不忍睹。2020年全年,长安新能源的销量为3.49万辆,仅占长安汽车销量的1.74%,大幅落后于全行业5.3%的新能源车销量占比,甚至落后于大部分合资品牌的新能源销量占比。今年长安新能源车虽然销量有所增长,1-9月突破7万辆,但主要增量全部来自奔奔EV一个车型。

长安也在加速补足新能源方面的短板,以旗下的阿维塔公司为平台,长安汽车与宁德时代、华为联合开发智能电动汽车。这被视为长安在新能源领域最重要的动作。

到目前为止,关于阿维塔公开的成果只有CHN平台以及首款车型E11的侧面照片。CHN平台的命名被认为是长安、华为、宁德时代的拼音首字母,代表了三方对于这一平台的贡献,但具体技术详情还未公开。至于E11,除了一张侧面照片,就再无任何信息。

与竞争对手相比,长安在新能源的核心技术方面缺乏自主可控能力。比亚迪有全产业链的布局。吉利有SEA浩瀚架构,这被认为是国内目前最好的纯电车型架构。长城通过蜂巢能源、蜂巢动力,在动力电池和混动领域均有布局。广汽在自动驾驶、快充、电池安全领域建立了雄厚的技术储备。相比之下,长安在新能源和智能汽车的关键技术方面,几乎没有自己掌控的重要技术。

所以在长安看来,联合开发的确是最佳选择,但到目前为止,新能源领域尚无联合开发的成功案例,阿维塔的未来充满不确定性。

从各家车企对自己新能源产品的销量预期上,也能看出各家的信心。长城的目标是2025年全球销量400万,其中新能源(包括纯电动、插电式混动)占比80%。吉利的目标是2025年全球销量365万,纯电动占比超30%,其中极氪销量65万,成为全球纯电动车品牌前三。而长安的目标是2025年全球销量300万,新能源占比35%,2030年全球销量450万,新能源占比60%。

长城的数量目标最高,吉利要在高端电动车上取得突破,目标的质量最高,而长安虽然也有不低的数字目标,但2025年35%和2030年60%的占比,在业内看来,只不过是达到了那个时间段整个汽车市场的平均水平而已。

新能源车是未来汽车市场竞争的主战场,对中国自主品牌尤其如此,这是行业共识。在新能源车市场,自主品牌的第一个选择是凭借技术优势上攻高端市场,完成打造高端品牌、拿到高利润的夙愿。蔚来已经初步达成这个目标,而吉利很明显也是以此为目标。

自主品牌的第二种选择是打造真正的国民车,技术水平不一定非常高端,但一定要在产品力、性价比上赢得市场青睐。比亚迪、长城、广汽埃安的目标都是如此。

对长安而言,究竟是上攻高端,还是凭借奔奔EV累计的市场声望突破国民车市场,目前尚未看出明确方向。2022年,阿维塔的首款车型亮相,长安新能源的新款纯电平台轿车上市,到时也许可以看出长安的选择。但若依然没有自主可控的新能源核心技术,那么即便真能大卖,也无非是再次重复增量、增收不增利的循环。

作者为《财经》记者和研究员