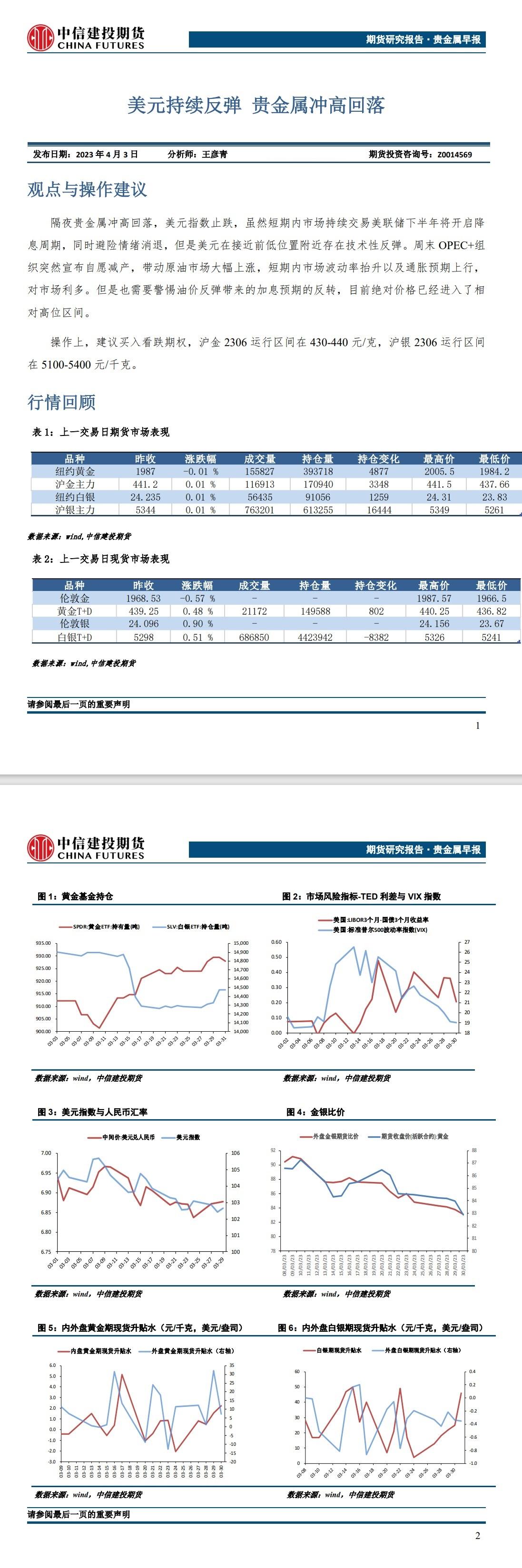

中信建投:基本面依然偏紧 硅锰价格偏强

摘要:

9月份硅锰合金供给受限产政策范围扩大影响再次加快下滑,产量下降幅度达到37%。而同期粗钢产量下降幅度仅为6.5%,8种钢材产量下降15%。硅锰合金供给端下滑程度明显大于需求端,在库存上表现为:企业库存大幅下降,仓单变化不大,钢厂库存也在下降。虽然10月份粗钢产量受限产政策压制不会大幅好转,但粗钢产量下降幅度难以赶超硅锰产量的下降幅度,10月份硅锰供需基本面依然偏紧。目前,市场给出的硅锰合金估值非常高,但高估值的本质是硅锰合金供需基本面的严重错配,利润大幅走扩符合供需基本面严重错配的典型特征。10月份硅锰产量仍会下降,供需基本面维持偏紧格局,为高估值提供强力支撑。整体预判,10月份硅锰价格依然维持强势,01合约重点关注10200-11200元/吨附近强支撑。

风险提示:

限产政策松动、多头大幅减仓

一、硅锰合金供给快速下滑

从月度硅锰产量来看:9月份全国产量64.15万吨,环比下降20.57万吨。各主产区情况来看:内蒙产量22.9万吨,环比下降2.2万吨;宁夏产量16.6万吨,环比下降1.6万吨;贵州产量7.2万吨,环比下降4.6万吨;广西产量4.7万吨,环比下降5.9万吨;云南产量2.1万吨,环比增加0.6万吨;其他地区产量10.65万吨,环比下降6.87万吨。整体来看,硅锰限产政策正在快速兑现,月度产量数据创3年来新低。

图1:全国硅锰产量(吨/月)

数据来源:Wind,Mysteel,中信建投期货

图2:主产区硅锰产量(吨/月)

数据来源:Wind,Mysteel,中信建投期货

本次各地硅锰合金限产政策陆续出台、快速落地,直接推动力量是发改委于8月12号印发的《2021年上半年各地区能耗双控目标完成情况晴雨表》。此外,9月11号发改委印发《完善能源消费强度和总量双控制度方案》,方案中明确提出:对能耗双控目标完成不力的地区加大处罚问责力度。上半年能耗双控不理想的硅锰主产区宁夏、广西、云南和贵州考核压力较大,铁合金限产政策短期不会放松。

因此,10月份硅锰产量仍有下降空间,特别是宁夏。与内蒙、广西、贵州硅锰产量变化对比来看:内蒙产量较年内最高值(2020年12月)下降了42%;广西产量较年内最高值(2021年3月)下降了67%;贵州产量较年内最高值(2021年7月)42%;宁夏产量较年内最高值(2021年5月)下降了30%,且上半年产量一直在增加。宁夏地区硅锰产量变化情况可以大体推断当地能耗双控压力非常大。9月24日,宁夏发改委召开“双碳”“双控”和遏制“两高”项目盲目发展专题会议,提出:加快出台能耗“双控”管控目录,提高铁合金、电石、水泥等高耗能行业准入和淘汰标准,为淘汰腾退提供政策依据。9月28日,宁夏中卫召开“双碳”“双控”工作专题会议,提出:要深刻认识“双碳”“双控”工作的严峻形势。宁夏硅锰限产政策有趋严预期,预判宁夏硅锰产量仍有3万吨左右的下降空间。

从周度样本企业生产情况来看:10月1日硅锰当周产量11.61万吨,环比下降1.58万吨;开工率24.21%,环比下降5.16%。根据周度产量数据推算9月份样本企业产量为59.42万吨,样本外企业产量4.73万吨。若样本企业周度产量保持在当前水平,则10月份样本企业产量51.39万吨,样本外企业产量同比例减小为4.09万吨,估算10月份全国产量为55.48万吨,环比减少8.67万吨。结合宁夏能耗双控工作的压力,就供给端来看,我们预判锰硅产量在10月份仍有11万吨左右的下降空间,供给仍将下行17%左右。

图3:硅锰产量(吨/周)与开工率(%)

数据来源:Wind,Mysteel,中信建投期货

图4:粗钢产量(万吨/日)

数据来源:Wind,Mysteel,中信建投期货

二、硅锰合金供给下滑程度大于需求

需求端来看:钢铁工业协会旬度数据显示,9月中旬日均粗钢产量262.15万吨,较8月中旬下降18.21万吨;周度数据显示,9月最后一周8种钢材产量859.88万吨,较8月最后一周下降153.06万吨。两种数据都显示硅锰合金下游需求在下降。

但是,通过对比硅锰产量和需求的下降幅度来看,供给端下滑程度更大。一方面,硅锰和粗钢产量实质下降都起始于6月份。自6月份开始,锰硅产量下降幅度达到46%,而粗钢产量下降幅度仅为19%,8种钢材产量下降23%,供给端的下滑程度明显高于需求端。此外,9月份硅锰合金供给受限产政策范围扩大影响再次加快下滑,产量下降幅度达到37%。而同期粗钢产量下降幅度仅为6.5%,8种钢材产量下降15%。因此,无论是从今年6月份内蒙和宁夏限产开始,还是9月份限产范围扩大至广西和贵州开始,供给端下滑程度均大于需求端。虽然10月份粗钢产量受限产政策压制不会好转,但粗钢产量下降幅度难以赶超硅锰产量的下降幅度,10月份硅锰供需基本面依然偏紧。

对比各环节硅锰库存来看:6月份开始企业库存小幅增加,仓单库存大幅下降,钢厂平均可用天数变化不大,但考虑到粗钢产量大幅下降,间接反映了钢厂库存在下降。6月份开始硅锰供需基本面确实偏紧,库存下降主要体现在仓单和钢厂两个环节。9月份企业库存大幅下降,仓单变化不大,钢厂库存也在下降。9月份开始锰硅供需基本面仍然偏紧,库存下降主要体现在企业和钢厂两个环节。仓单量在两个时间节点的变化与盘面升贴水的转化有关,9月份盘面贴水严重,仓单占企业销售比例下降。而企业库存在两个时间节点的变化与上下游生产消耗均有关,6月份下游钢厂限产后优先消耗钢厂库存,但9月份硅锰供给再次大幅度下滑带动企业库存走低。整体库存变化情况与“硅锰供给下滑程度大于需求”是一致的。

图5:硅锰企业库存(吨)

数据来源:Wind,Mysteel,中信建投期货

图6:硅锰仓单库存(吨)

数据来源:Wind,Mysteel,中信建投期货

图7:硅锰钢厂库存平均可用天数(天)

数据来源:Wind,Mysteel,中信建投期货

三、估值新高但有支撑

9月份硅锰合金现货价格大涨4000元/吨,达到12000元/吨,创出历史新高。本轮价格大涨最大的特点在于利润暴涨,9月份利润大涨3600元/吨。现货价格和利润均创历史新高,市场给予的估值是非常高的。但是高估值的本质是硅锰合金供需基本面的严重错配,利润大幅走扩是供需基本面严重错配的典型特征。2016年硅锰合金持续上涨来源于成本端焦炭和锰矿的持续上行,价格走跌需要成本下移带动,与本轮价格大幅上涨的驱动因素有本质区别。2017年12月硅锰合金价格大涨来源于利润大幅走扩,对应硅锰产量下滑20%需求下滑8%,供需基本面也是偏紧的。但此后,2018年一月份产量大幅反弹,硅锰产量下滑程度不足10%,供需偏紧的基本面得到大幅改善,价格走低。而现在供给端仍然受限,10月份产量仍会下降,供需基本面维持偏紧格局,为高估值提供强力支撑。

图8:硅锰成本(元/吨)

数据来源:Wind,Mysteel,中信建投期货

图9:硅锰利润(元/吨)

数据来源:Wind,Mysteel,中信建投期货

图10:硅锰01合约基差(元/吨)

数据来源:Wind,Mysteel,中信建投期货

图10:硅锰01合约基差(元/吨)

数据来源:Wind,Mysteel,中信建投期货

盘面估值方面,截至9月30日01合约基差-610元/吨,略高于现货。10月份硅锰产量仍会下降,供需基本面维持偏紧格局,为盘面价格继续上涨创造有利环境。目前,硅锰价格能否继续上涨,除了基本面因素外,多头信心至关重要。硅锰2201合约自9月15日持仓异常程度达到极限后,大幅减仓至正常水平。整体减仓过程来看,持仓下降,价格大涨1900元/吨,说明空头信心不足,但多头也有兑现利润的需求。细节来看,9月24号和9月29号持仓大幅下降、价格走跌,说明多头减仓为主。按照近5年历史规律来看,10月份持仓三年增加两年不变。如果国庆之后,持仓大幅下降,对于10月份价格继续上涨都是不利的。因为,若价格上涨表明空头止损会缺乏对手盘,若价格下跌表明多头信心不足。因此,节后需要重点关注持仓变化。目前供需基本面并不支持空头主动增仓打压价格,整体还是对多头有利。

中信建投期货 赵永均