銀河期貨:利多出盡 銅市蓄勢下跌行情

第一部分 市場篇

一、行情回顧

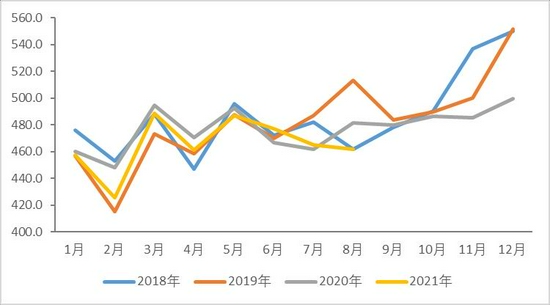

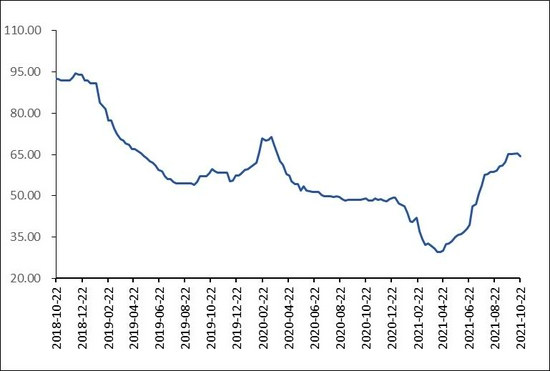

10月銅市波動加大,銅價大幅衝高後又快速下跌。倫銅價格最高漲至10452.5美元/噸。

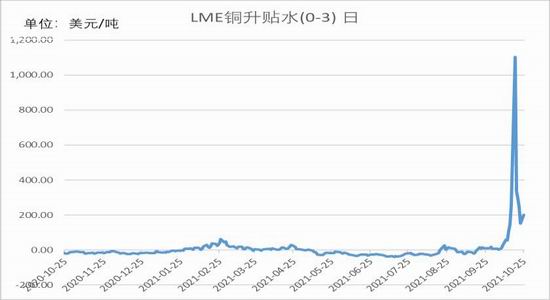

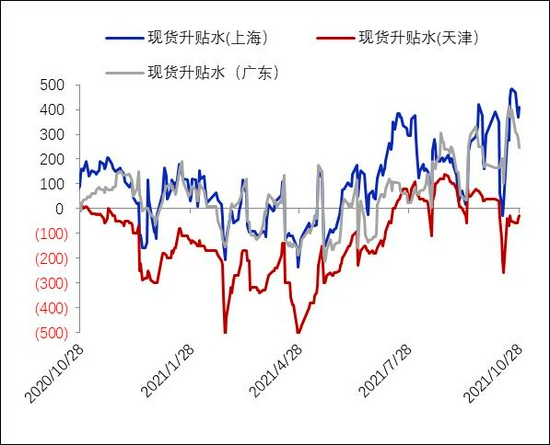

銅價上漲受到兩方面的作用,一是海外能源危機引發市場擔憂,10月13日,全球最大的鋅生產商之一Nystar表示,由於電價上漲以及與碳排放相關的成本上升,將歐洲三家冶煉廠減產50%,受此影響,鋅期貨價格創出新高,對銅冶煉廠減產的擔憂也支持了銅價的上行。二是銅市的逼倉。銅基本面的主要矛盾是低庫存,截止到10月底,國內社會庫存10.25萬噸,全球庫存只有46萬噸。海外礦山罷工、溼法銅產量下降等因素導致三季度銅礦產量不及預期,國內限電、冷料緊缺、環保、物流等原因導致精銅供應緊張。在低庫存的背景下,LME銅強勢逼倉,LME cash-3month最高到了1103.5美元/噸,註銷倉單比例達到92.2%,LME庫存不斷降低。極端的逼倉行情,使精銅進口虧損擴大到7600元/噸,部分冶煉廠開始着手出口,市場對於供應端的擔憂加重,現貨升貼水拉昇至420-540元/噸。

10月18日銅價衝高後開始調頭大幅回落。分析來看,一是第三個星期三前銅市逼倉結束。二是中國發改委連續9日連發28文談及煤炭價格,出臺保供穩價措施,煤炭價格相繼跌停,市場對供應端的擔憂緩解,開始關注需求端下滑的邏輯,有色金屬悉數回落。

二、銅市展望

銅市有很強的宏觀屬性,在疫情後的寬鬆貨幣政策和財政政策支持經濟恢復後,通脹成爲市場最大的問題,目前已經有多個發展中國家加息,發達國家基本也處於加息和退出寬鬆政策的邊緣。市場聚焦11月4日美聯儲議息會議,美國失業率已經下降至4.8%,但是美國通脹還是在5.4%的高位,11月份縮債的概率比較大。從歷史上行情來看,歷次牛市都是以海外央行終結寬鬆的貨幣政策結束的,這成爲銅轉勢的最大關注因素。

基本面上,上半年低庫存成爲市場最大的支持,這與供應不如預期有很大關係,海外銅冶煉廠減產、智利溼法銅產量下降,另外智利罷工、中國冶煉廠受到限電影響、海外能源危機,這些都給供應造成影響。展望年底,銅礦罷工問題已經得到解決,礦山產量將得到恢復,四季度新礦投產順利,供應端最緊張的時期已經過去,但是歐美消費面臨下行風險,國內消費非常疲軟,供需格局有望扭轉。

技術上看,銅價構築第二個頭部,估計銅價在高位充分震盪後將會再次測試9000美元的支撐位,我們認爲11月份銅價的反彈將成爲很好的沽空機會。

圖1:LME銅走勢

數據來源:銀河期貨、SMM

圖2:美元指數走勢

數據來源:銀河期貨、SMM

圖3:國內社會庫存(萬噸)

數據來源:銀河期貨、SMM

圖4:全球庫存(噸)

數據來源:銀河期貨、SMM

圖5:LME銅庫存和註銷倉單(美元/噸)

數據來源:銀河期貨、wind

圖6:LME銅升貼水(美元/噸)

數據來源:銀河期貨、wind

圖7:銅進口盈利(元/噸)

數據來源:銀河期貨、wind

圖8:銅現貨升貼水(元/噸)

數據來源:銀河期貨、wind

第二部分 供應面分析

一、下半年供應增長不及預期

1、海外銅礦和溼法銅產量受到影響

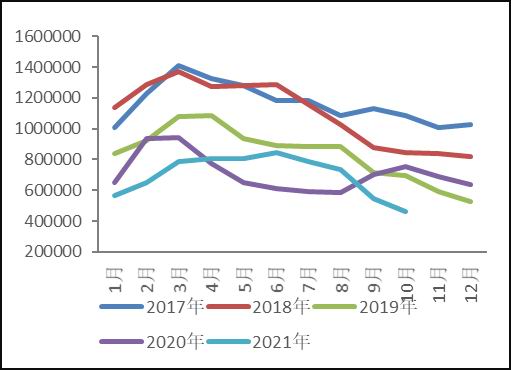

今年下半年市場最大的特點是供應不如預期。ICSG數據顯示,2021年上半年全球銅礦產量增長4.9%,精礦產量增長約6.4%,溶劑萃取電積(SX-EW)下降約1.5%。

目前底三季度礦山報告陸續發佈,整體來看產量不及預期。英美資源、BHPB、MMG、力拓、淡水河谷等產量均錄得負增長。從智利和祕魯的產量數據來看,還沒有恢復到2019年的水平。智利溼法銅產量減少、以及一些主流礦山品位和運營問題,限制了銅礦產量增幅。

與此同時,智利衆多礦山由於勞工合同談判引發罷工。其中BHPB下面的Escondida銅礦從6月份開啓勞資合同談判,8月13號簽訂新的集體合同,其2020年產量爲118.5萬噸。Codelco旗下智利Andina銅礦從8月中旬開始罷工,9月初結束,其2020年產量爲18.4萬噸。Caserones銅礦進行了1個月的罷工。另外10月份淡水河谷17.27萬噸的Salobo銅礦由於火災影響了傳送帶,其位於巴西帕拉州的薩洛博礦的銅精礦生產暫停1個月。五礦資源Las Bambas銅礦因爲附近Chumbivilcas省的社區抗議影響了供應物流。

圖9:智利銅礦產量(千噸)

數據來源:銀河期貨、SMM

圖10:祕魯銅礦產量(千噸)

數據來源:銀河期貨、SMM

2、中國冶煉廠受到限電、環保、物流、檢修等因素影響

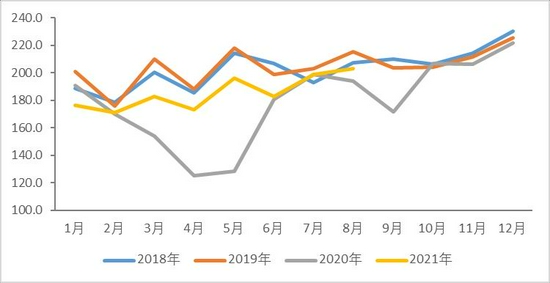

9月SMM中國電解銅產量爲80.29萬噸,環比降低2.0%,同比增加0.4%。預計10月國內電解銅產量爲80.3萬噸,環比基本持平,同比減少2.3%。9月份以後產量開始出現縮減,主要原因是限電、冷料緊缺加上環保方面的影響。

進入九月份以後,國內限電規模擴大,從原先的廣西、雲南等地區擴展到了東部江蘇、安徽、廣東、天津、山東等地區,江蘇、安徽等地的冶煉廠開始降低開工率。廣西地區三家冶煉廠限電影響仍然在持續,影響產能約85萬噸;雲南地區兩家冶煉廠也受到波及,涉及產能約62萬噸/年,九月份共下滑產量約6000噸左右。江蘇張家港聯合銅業中秋以後受到限電的影響,開工不足30%,共影響產能30萬噸,共影響產量約1萬噸,安徽銅陵中秋以後也受到限電影響,影響產能110萬噸,但是產量受到影響不大,共0.25萬噸。山東冶煉廠也收到限電通知,但是企業反應整體來看對產量影響不大。

進入10月份以後,江蘇地區限電影響在持續,張家港聯合銅業開工率在50%左右,預計影響產量1-1.5萬噸,安徽銅陵可能繼續減產0.5萬噸,廣西等地區冶煉廠產量會有恢復,距離完全恢復還需要時間。後期隨着河南地區開始限電,冬奧會東北地區開啓能耗雙控政策,以及進入冬季以後,用電量增加,河南地區冶煉廠、葫蘆島宏躍也可能有減產的風險。

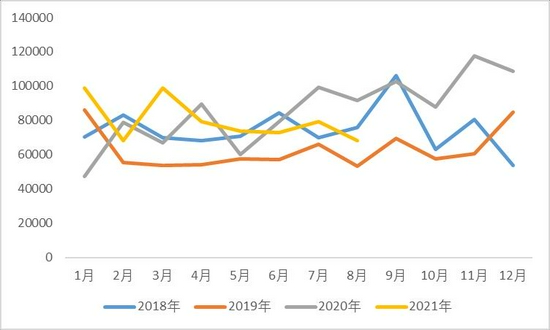

圖11:國內精銅產量(萬噸)

數據來源:銀河期貨、SMM

圖12:現貨TC(美元/噸)

數據來源:銀河期貨、SMM

圖13:粗銅進口量(萬噸)

數據來源:銀河期貨、SMM

圖14:粗銅加工費(元/噸)

數據來源:銀河期貨、SMM

現在冷料比較緊缺,一方面是因爲南非發生暴亂,德班港口擁堵。贊比亞是中國第一大粗銅進口國,贊比亞是一個內陸國家,需要通過德班港口將銅出口到海外,因此我國粗銅進口量減少,粗銅加工費已經降到了900-1200元/噸,進口粗銅加工費下降到了140-160美元/噸。江銅旗下的和鼎銅業計劃10月份減產5000噸,實際上張家港聯合銅業的減產,也有冷料緊缺的影響。

除此之外,受到環保政策的影響,大冶9月份減產1.3萬噸左右,10月份產量尚不能完全恢復。

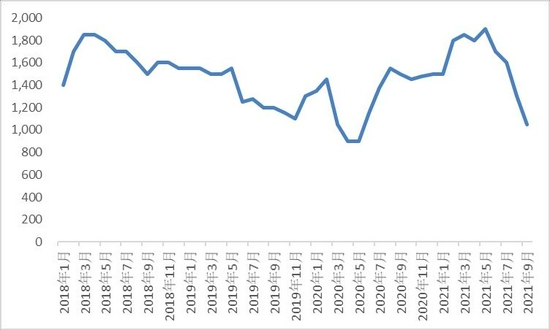

表1:國內冶煉廠減產情況

數據來源:銀河期貨

3、海外冶煉廠生產受到影響

前三季度海外冶煉廠干擾比較多,三菱材料的Onahama工廠由於外部系統的供氧出現問題,開工率下降至70%左右,一直持續到9月份。印度疫情肆虐期間,Dahej冶煉廠因爲疫情影響檢修六週時間。BHPB下面的Olypic dam冶煉廠4月份開始檢修,持續時間爲1個月。俄鎳下面的Norlisk冶煉廠從2月份開始,因洪水暫停運營,5月份以後已經恢復。

表2:2021年海外冶煉廠減產情況彙總

數據來源:銀河期貨

二、未來供應恢復和增長預期佔主導

根據Freeport三季度財報顯示,Grasberg銅礦地下轉向地上開採項目擴建順利,預計今年增量在24萬噸左右,BHPB三季度Spence銅礦擴張項目自去年12月份有產出後,今年產量也一直在釋放,預計年底滿產,預計今年增量在7.6萬噸左右,紫金旗下卡莫阿銅礦在7月份已經開始出口銅精礦和粗銅,該礦山計劃今年生產8-9.5萬噸的銅精礦,佩吉銅金礦於6月份進入試生產階段,10月份正式投產,預計2021年正式生產精礦含銅4-5萬噸。5月祕魯的mina justa也已經完成調試工作,並開始全面投產。該礦預計在2021年生產約10萬噸銅。Panama銅礦今年增倉10萬噸左右。預計四季度供應端增長預期佔主導。

精煉端來看,國內南國、大冶等產量逐步恢復,方圓10月下旬點火以後,預計12月份有精銅出爐;海外冶煉廠檢修期過去以後,預計也有產量釋放。供應端最緊張的階段已經過去。

第三部分 消費面分析

一、歐美主要消費行業增長不如預期

今年海外經濟復甦,消費繼續回升,主要發達國家來看,美國房地產仍維持高速增長,耐用品消費火熱,歐洲房地產回到疫情前的水平,房地產和耐用品消費成爲海外銅消費增長的主要來源。但國外國汽車的產量和銷量都未回到疫情前,尤其是5、6月份開始汽車芯片短缺的事件開始升級,導致海外汽車大量減產,歐美汽車產量同比降幅達到兩位數,這使海外銅消費回升幅度受到影響。

海外耐用品和房地產消費高速增長的原因在於貨幣政策和財政政策刺激,9月7日美國取消財政補貼,11月4日利率會議上可能會開始減碼,流動性政策收緊以後,海外消費可能面臨下滑的風險。

圖15:美國耐用品新增訂單(季調)(百萬美元)

數據來源:銀河期貨、wind

圖16:美國零售和食品服務額(百萬美元)

數據來源:銀河期貨、wind

圖17:美國成屋銷售折年數(季調)(萬套)

數據來源:銀河期貨、wind

圖18:歐元區19國:營建產出:季調

數據來源:銀河期貨、wind

圖19:美國汽車銷售(季調)(千輛)

數據來源:銀河期貨、wind

圖20:德國汽車產量(輛)

數據來源:銀河期貨、wind

二、高銅價抑制國內消費

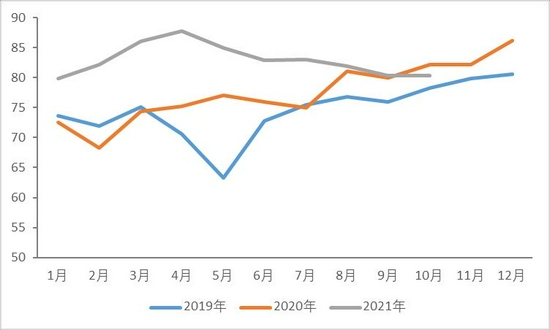

進入10月份以後,消費開始顯著下滑,這與高銅價有直接關係。

高銅價對消費的抑制作用非常明顯,價格在70000元/噸以上下游接單意願開始變差,尤其是76000元/噸左右的位置上,電纜及銅杆消費極爲清淡。中秋節以後,限電的規模擴大,每個地區限電的政策都不一樣,如溧陽地區,從一開始的開五停二,升級爲開四停三;河南鞏義地區開三停四,山東聊城地區能耗指標降爲原先的一半,對下游的生產構成衝擊。11月限電的力度還是很大,我們調研到的部分銅杆及銅管企業反映11月的產量會降爲原先的一半。

另外恒大事件後地產訂單走弱,限電對中下游造成明顯的影響。,11月份以後,限電對下游的影響將會擴大,而且終端疲弱的態勢將持續下去,11月份消費同比可能下滑5%以上。

1、電網投資不如預期

今年電網預算比去年增2.7%,但是大宗商品價格上漲已經嚴重超出電網預算,所以電網下單的意願不足,前九個月電網投資下降0.3%,而且由於大宗商品價格上漲的原因,實際上的交貨量下降。

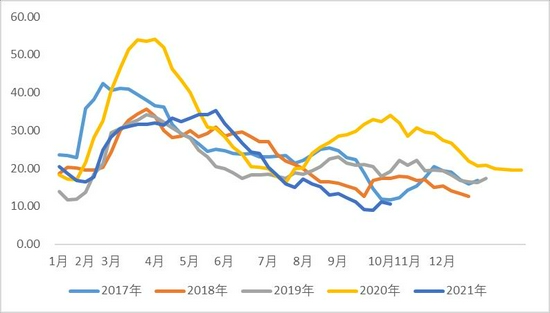

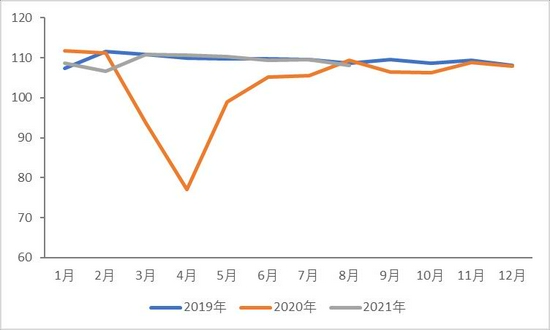

圖21:電線電纜開工率(%)

數據來源:銀河期貨、wind

圖22:電網投資完成額(%)

數據來源:銀河期貨、wind

2、房地產竣工下降

恒大事件以後,電纜企業接單謹慎,地產類訂單下滑。從宏觀的角度來看,全國新房商品住宅銷售面積已經創2016年以來歷史新低,此外土地市場房企拿地積極性降低,市場預期下降、未來會傳導到房地產竣工,對銅消費構成壓力,恒大事件加速了地產類訂單的下滑。

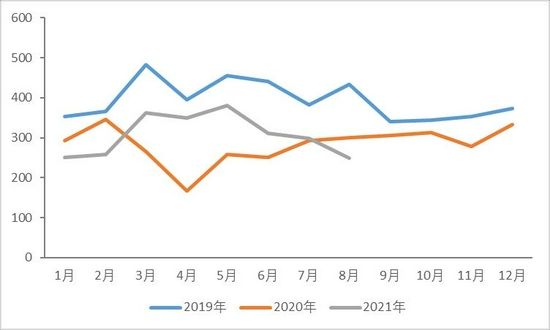

圖23:商品房銷售面積(萬平方米)

數據來源:銀河期貨、wind

圖24:土地購置面積(萬平方米)

數據來源:銀河期貨、wind

3、空調及汽車產量低於19年同期水平

空調產量出現下滑,一方面是季節性的原因,目前正處於空調的銷售淡季,另外一方面家電消費與商品房銷售相關,一般來說,商品房銷售領先家電消費一年,商品房銷售下滑,未來會拖累空調消費。汽車由於芯片短缺的影響減產,未來6-12個月,汽車芯片供應將保持比較緊張的狀態。

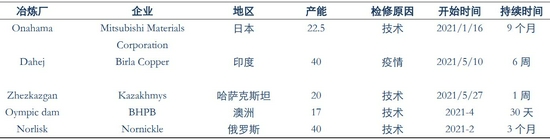

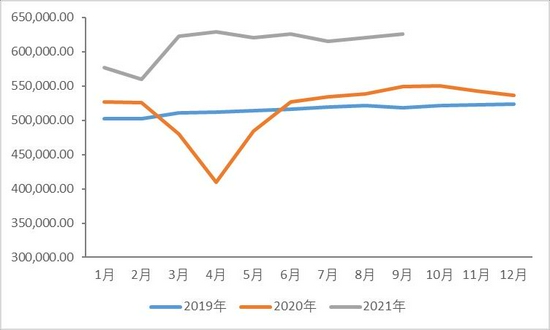

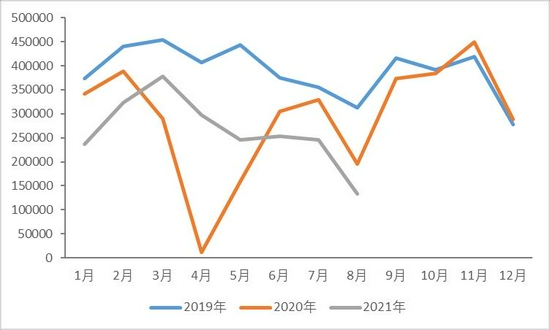

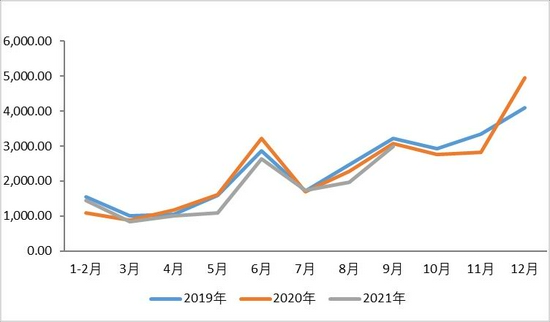

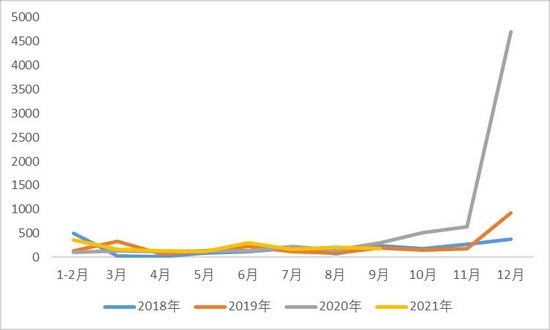

圖25:空調產量(萬臺)

數據來源:銀河期貨、wind

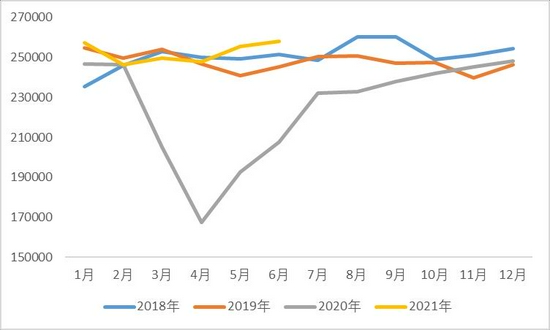

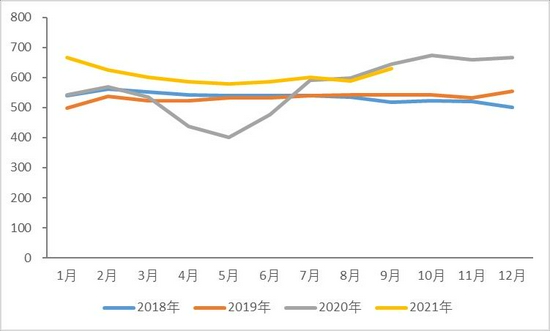

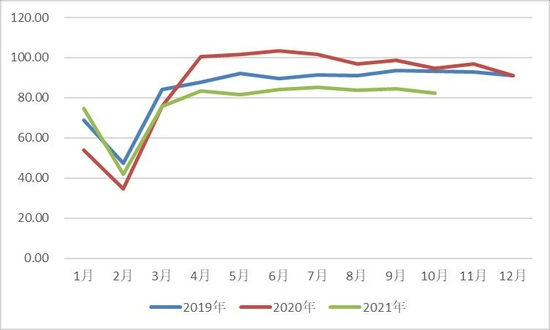

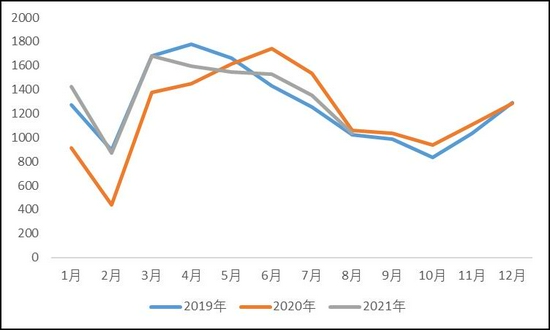

圖26:汽車產量(萬臺)

數據來源:銀河期貨、wind

4、新能源消費仍然良好

在碳達峯和碳中和的大方針下,新能源汽車和綠色能源作爲新興產業處於良好的增長勢頭。

今年新能源產量不斷創新高,前9個月產量達到228萬量,同比增長172.5%,全年產量將遠高於計劃的250萬輛,估計可能會達到300萬輛。

綠色能源上,今年光伏裝機量繼續創新高,不過風能訂單可能會下滑,2019年5月國家發改委印發《關於完善風電上網電價政策的通知》,提出自2021年1月1日開始,新覈准的陸上風電項目全面實現平價上網,國家不再補貼;先前已覈准但未在2021年底前完成併網的項目,國家不再補貼。補貼退坡的政策帶動2020年的搶裝潮,新增風電併網裝機量達到歷史級的71.67GW,預計2021年會出現階段性的下滑,但是2022年以後,風電裝機量長期來看還是看好。

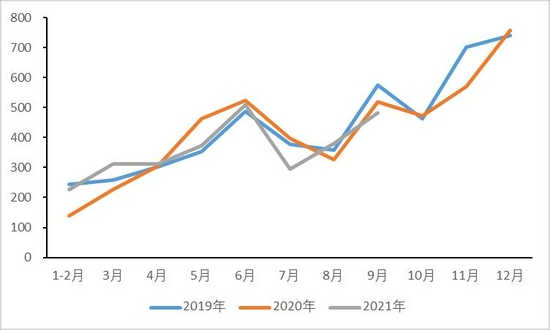

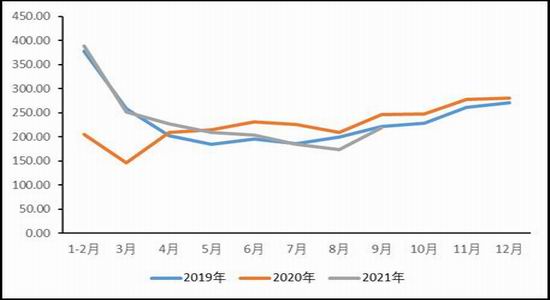

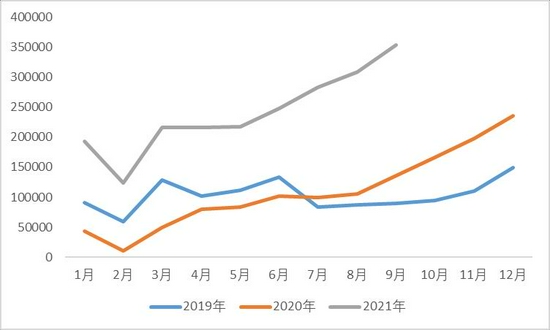

圖27:新增發電裝機容量光伏(萬千瓦)

數據來源:銀河期貨、wind

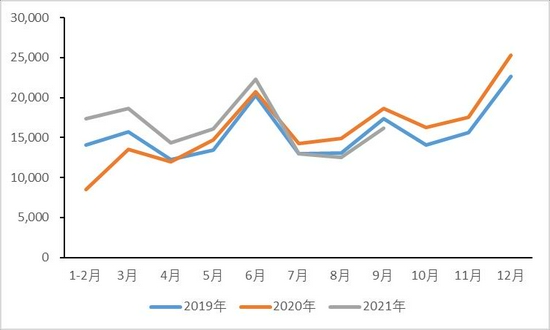

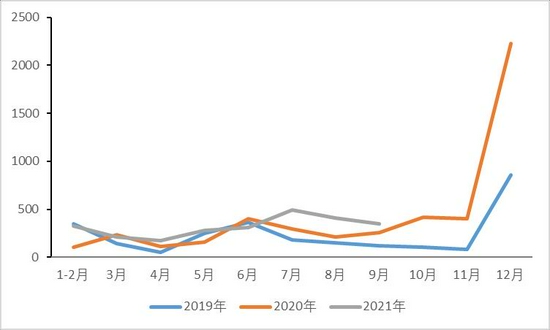

圖28:新增發電裝機容量風能(萬千瓦)

數據來源:銀河期貨、wind

圖29:新能源汽車產量(輛)

數據來源:銀河期貨、wind

銀河期貨 王穎穎