倍特期货:螺纹钢:修复性反弹 继续关注需求

一、市场回顾:螺纹钢大跌调整,跌破5月低点

二、需求:10月螺纹钢需求很差,大大超出市场预期

10月全国建材日均成交17.4万吨,环比大大低于9月日均21.5万吨,远低于去年同期日均24.6万吨成交水平。

10月螺纹钢表观消费周度均值292万吨,环比大大低于9月周度均值的346万吨,远低于去年同期周度均值410万吨水平。

今年10月螺纹钢需求远远差于今年9月、去年10月水平,主要是房地产市场遇冷投资下行、基建投资乏力导致。

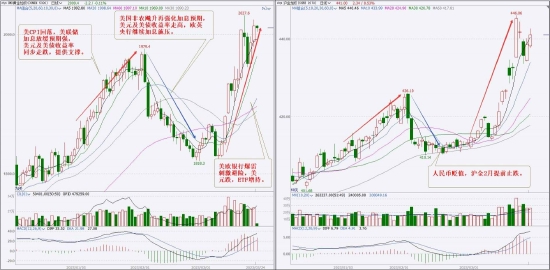

三、宏观:经济加速放缓

2021年10月PMI主要指标继续回落,包括新订单、生产指标明显回落。10月制造业PMI49.2%,回落0.4个百分点,连续两个月处于荣枯线以下;PMI新订单48.8%,下滑0.5个百分点。

货币政策:2021年10月M2同比增速8.7%,环比回升0.4个百分点,信用扩张有所回升;2021年10月存量社融同比增速10%,环比持平;新增社融规模1.59万亿元,同比多增1971亿元。说明实体经济融资需求仍然疲软,有好转迹象。

10月PMI主要指标继续回落,表明经济加速放缓,经济处于滞胀向衰退周期过渡;受房地产市场遇冷暴露的问题影响,社融信贷有所松动。

四、需求:螺纹钢需求到年底前预计较10月水平有起色

2021年9月全国商品房销售面积当月同比负增长-13.17%,房地产到位资金当月同比增长-11.21%,土地购置面积当月同比增长-2.17%,房屋新开工面积当月同比增长-13.54%。从以上房地产投资先行指标来看,9月当月全线负增长。

从房企披露10月销售数据看,整体销售额同比下滑,但相比9月回暖;头部房企拿地推盘数量逐步回升;结合央行针对房地产市场贷款松动信号,尽管房地产投资下行态势难挡,预计会较9-10月情况有好转,疲弱的螺纹钢需求预计也会有起色。

五、供给:螺纹钢产量预计维持小幅下行趋势

10月螺纹钢周产量均值276万吨,低于9月周产量均值298万吨。国庆节后中央纠正“一刀切”双限,但螺纹钢产量10月前半月受影响仍大。

目前华东主产区长流程螺纹钢即期吨钢毛利500元左右;短流程钢厂即期吨钢毛利300元左右。据富宝资讯,11月11日当周49家独立电炉开工率54.5%,环比上周回升3.4%,产能利用率72.1%,环比上周增0.9%。电炉厂开工和产能利用率增加主要是能源紧张局面缓和后用电问题解决。

现已进入采暖季,重污染天气时而会现,重污染天气应急响应限产会带来扰动影响,加上钢厂检修计划增加,螺纹钢产量预计维持小幅下行。

六、库存:螺纹钢库存预计延续缓慢去化

截至11月11日螺纹钢总库存788万吨,库存总量低于去年同期水平。

年底前,螺纹钢产量预计处于小幅下行趋势,需求受房地产贷款松动预计较10月有起色,力度有待观察,螺纹钢库存预计延续去库周期,但速度预计慢于往年同期水平。

七、进出口:国外钢材高溢价和需求增长令出口继续保持增长

2021年1-10月累计出口钢材5752万吨,较去年同期的4442万吨,增长29.5%。

5月1日取消部分钢铁产品出品退税,只是提高国外进口我国钢铁产品的进口成本;在总需求未明显变化,在国外钢铁产品高溢价的情况下,会平衡一定的溢价,但钢材出口影响不是很大,近几个月钢材出口同比增幅仍处高位。

8月1日起提高高纯生铁出口征税20%政策,没有传闻的对热卷等成材加征征税,总体上政策影响低于预期。

八、政策:钢铁行业、钢材价格处于扰动影响期

压减粗钢产量的政策四季度为最后执行和检查期,钢厂在执行压减产量,进入11、12月集中执行完成期。

2021年1-9月全国粗钢产量8.06亿吨,较去年同期增加2430万吨。

目前来看,年底前完成今年压减粗钢产量的任务完成没问题,不确定性在于压减的量是多少?是否届时会明确。

据评估,京津冀及周边地区采暖季钢企错峰生产影响,第一阶段2021年11月15日至12月31日,整体影响粗钢量约969万吨,第二阶段2022年1月1日至3月15日,影响粗钢产量预计将超3000万吨。

年底前,供给受影响一大因素在于重污染天气的时而扰动。

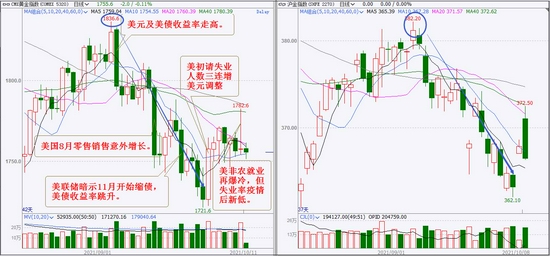

九、期货盘面:螺纹钢修复性反弹,继续关注需求

螺纹钢基本面:压减产量政策推进,重污染天气时而扰动生产,钢厂集中检修期;房地产贷款松动,需求预计有起色。

市场背景:宏观政策短期稳健有松动,主要针对房地产市场。

螺纹钢2201合约在供给受约束、重污染天气时而扰动,需求有起色等氛围下预计修复反弹,反弹力度仍需关注需求。

风险因素:(1)压减粗钢产量和重污染天气影响不及预期;(2)需求起色不及预期等。

倍特期货 刘明亮